Nach einem schwachen Monatsauftakt drehten die Aktienmärkte schnell wieder nach oben. Der NASDAQ 100 verlor in den ersten drei Handelstagen im August knapp 8%, holte die Verluste aber zügig auf und legte über den Monat um +1,2% zu. Auch der S&P 500 (+2.4%) und der Dow Jones (+2,0%) drehten ins Plus. Der Dow Jones hat damit auch wieder ein neues Allzeithoch markiert. In Europa war die Entwicklung ähnlich, der DAX-Index (+2,2%) und der EURO STOXX 50 (+1,8%) trotzten dabei auch dem Gegenwind durch einen festeren Euro (+2,1% versus US-Dollar). Auch die Zinsen fielen in den ersten Handelstagen kräftig, 10-jährige Bundesanleihen handelten zum Monatsende aber wieder unverändert bei 2,30%. US-Treasuries schlossen zum Monatsende 24 Basispunkte tiefer bei 3,90%.

Der August ist bekannt für eine erhöhte Volatilität, vermutlich auch der urlaubsbedingt geringeren Marktliquidität geschuldet. Ein schwächerer ISM-Bericht zur Lage im Dienstleistungssektor und ein Anstieg der Arbeitslosigkeit auf 4,3% in den USA sorgte in der ersten Handelswoche für erhöhte Nervosität und einen kräftigen Abverkauf am Aktienmarkt. Die Renditen fielen in dem Umfeld kräftig, sichere Staatsanleihen waren stark nachgefragt. Zum Glück folgten einige gute Nachrichten aus der noch laufenden Berichtssaison. Unter dem Strich konnten die Unternehmen im S&P 500 ihre Gewinne um gut 11% gegenüber dem Vorjahr steigern, eine Steigerung gegenüber dem 8-prozentigen Gewinnwachstum im Vorquartal, der Trend stimmt also weiterhin. Auch der Ausblick für das restliche Jahr war in Summe zufriedenstellend. Die aktuelle Lage ist also gut und das verarbeitende Gewerbe macht nur einen geringen Teil der US-Wertschöpfung aus (etwa 10%). So wurden schnell neue Käufer angelockt. Auch die folgenden Inflationszahlen bestärkten den erneuerten Investorenmut. Der Preisauftrieb nimmt weiter ab, eine Kerninflation von unter 3% ist in Reichweite. Für den letzten Kursanstieg sorgte Fed-Chairman Powell persönlich. Im Rahmen des Jackson Hole Meetings bestätigte er, dass eine erste Zinssenkung im September nun ausgemachte Sache sei.

Der „Markt“ rechnet aktuell mit Zinssenkungen von etwas mehr als 100 Basispunkten bis Jahresende, bei drei Meetings ist das ambitioniert. Ein großer Zinsschritt von 0,5% wird im September nicht kommen und auch bei den folgenden Meetings ist nur damit zu rechnen, falls die Konjunkturdaten sich stärker abschwächen sollten. Davon gehen wir nicht aus, insofern ist ein „Auspreisen“ am Anleihenmarkt auf realistische drei Zinsschritte das wahrscheinlichere Szenario („soft landing“). Dies sollte keine Sorgenfalten verursachen, zu Jahresbeginn lagen die Erwartungen noch bei sechs Zinsschritten, die Anpassung auf vier ist bereits ohne große Schäden erfolgt. Bis auf Weiteres gilt daher „good news are good news“, die wirtschaftliche Entwicklung, und nicht die Erwartungen an die Zentralbankpolitik, wird die Marktrichtung vorgeben.

Die Entwicklung im August war ermutigend, steigende Unternehmensgewinne sind die entscheidende Zutat für steigende Kurse. Die Bewertung auf Indexebene ist zwar immer noch ambitioniert im historischen Vergleich, die Indexbewertung wird jedoch (mal wieder) durch einige „teure“ Einzelaktien nach oben verzerrt. Wir bleiben fokussiert auf stabile Monopolisten und fair bewertete Herausforderer mit langfristigem Wachstumspotenzial. Auf der Anleihenseite profitieren wir von der hohen laufenden Verzinsung, auch ohne positiven Marktimpuls generieren wir damit stetige Erträge bei moderatem Risiko für unsere Kunden.

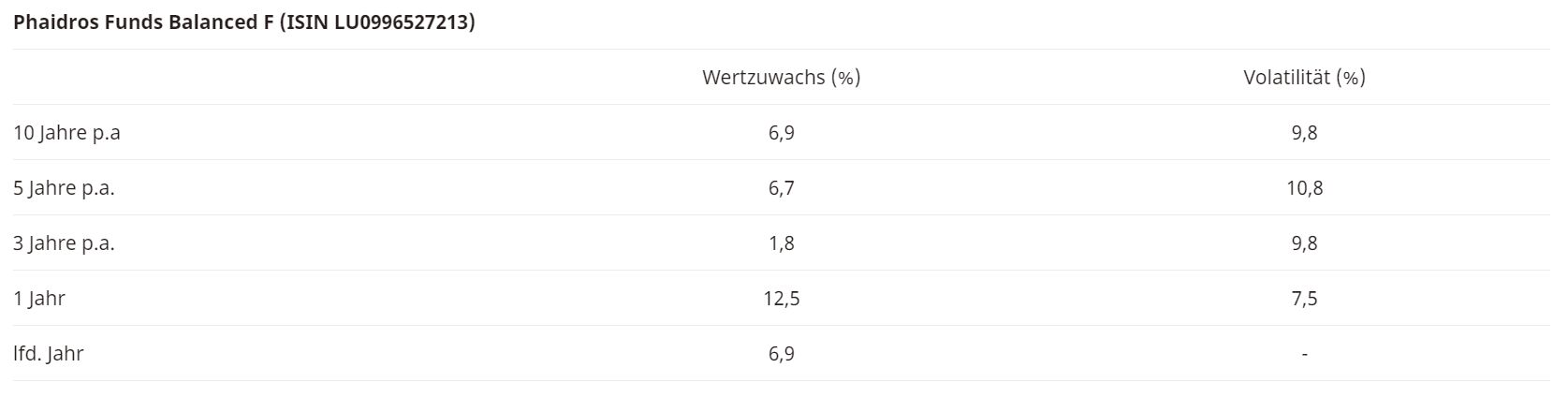

Phaidros Funds Balanced

Nach einem volatilen Auftakt schlossen die Aktienmärkte den August mit leichten Gewinnen nahe der Allzeithöchststände ab. Der Phaidros Funds Balanced konnte sich in diesem Umfeld behaupten und gewann je nach Anteilsklasse zwischen +0,93% und +0,97% an Wert.

Auf der Aktienseite gab es mit Airbnb (-13%) einen negativen Ausreißer im Berichtsmonat. Nach einem verhaltenen 2. Quartal beunruhigt der vorsichtige Ausblick die Marktteilnehmer. Auch regulatorische Eingriffe durch Städte, die Wohnraum für ihre Bürger bewahren wollen, bleiben ein Thema. Mit hohen zweistelligen Umsatzraten ist in der Kategorie private Übernachtungen wohl nicht mehr zu rechnen, was mit einem KGV von 16 eingepreist ist. Wir halten die Aktie vorerst. Nach starken Quartalszahlen konnten Mercado Libre (+28%) und Shopify (+27%) eindrucksvoll zulegen. Das Thema E-Commerce ist durch die Themen Halbleiter und KI in den vergangenen Monaten etwas in den Hintergrund getreten – zu Unrecht. Transaktionen haben wir auf der Aktienseite im August nicht vorgenommen.

Auf der Anleihenseite legten besonders die Nachranganleihen von Heimstaden Bostad kräftig zu (+20%). Der Immobilienkonzern konnte im 2. Quartal wieder kleinere Verkäufe mit deutlichem Aufschlag zum Buchwert vermelden. Daneben hat Heimstaden erstmals seit zwei Jahren wieder eine Anleihe am Markt platziert. Die Sorgen bezüglich Liquidität und fallender Immobilienpreise sind deutlich zurückgegangen. Es ist aber noch Erholungspotenzial gegenüber dem Gesamtmarkt vorhanden. Ebenfalls kräftig zulegen konnte die Anleihe von Grifols (+7%). Sollte es zur erwarteten Übernahme durch den Mehrheitsaktionär und Brookfield kommen, müssten die Anleihen kurzfristig zurückgezahlt werden, bei den aktuellen Kursen sehen wir auch hier weiteres Potenzial.

Die Aktienquote im Phaidros Funds Balanced ist auf 62% gestiegen. Die Anleihequote liegt bei 33%. Den US-Arbeitsmarktdaten dürfte auch Anfang September besondere Aufmerksamkeit zuteilwerden. Daneben steht die erste Zinssenkung der Fed um voraussichtlich 0,25% an.

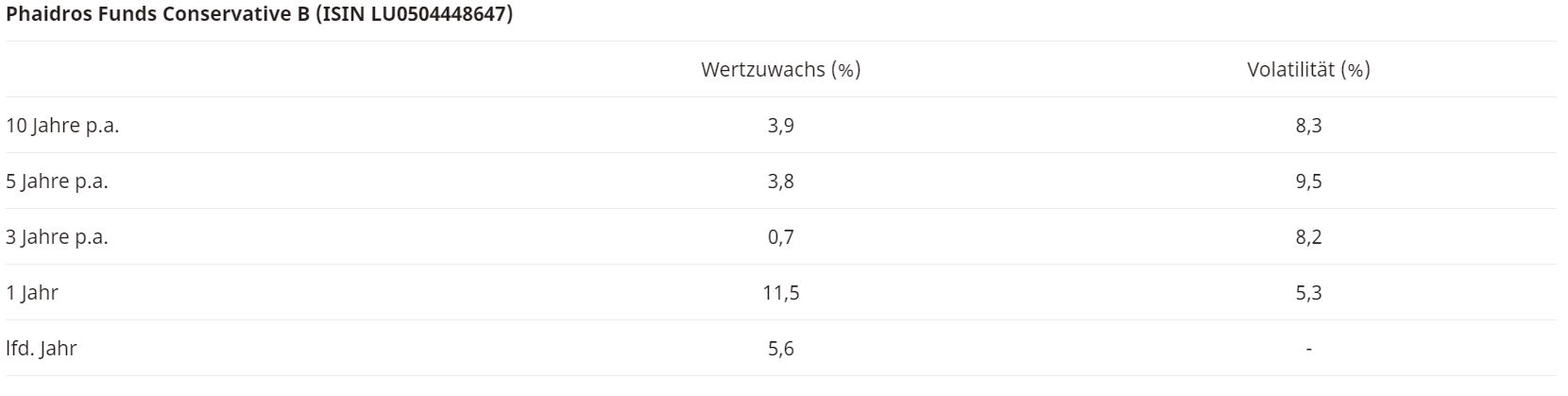

Phaidros Funds Conservative

Der Phaidros Funds Conservative gewann im August, je nach Anteilsklasse, zwischen +0,83% und +0,87%. Die Aktien legten im Schnitt um +2,1% zu. Unternehmensanleihen und Staatsanleihen gewannen +0,2%, respektive +0,3%. Auch Gold stieg über den Monat nochmals um +1,2%. Der MSCI World Index in Euro schloss den Monat mit einem Plus von 0,3%, der Index europäischer Anleihen (Bloomberg EUR Aggregate Index) beendete den Monat 0,4% höher.

Die stärkste Aktie im Portfolio war Mercado Libre (+28%). Das Unternehmen setzt seinen Wachstumspfad fort, im zweiten Quartal stieg der Umsatz um knapp 40% gegenüber dem Vorjahr bei bereits guter Profitabilität. Die Unsicherheit bezüglich der weiteren Entwicklung, auch im Hinblick auf die politische Situation in Argentinien, konnte Investoren damit fürs Erste genommen werden. Auch die Aktien von Shopify (+27%) und Eli Lilly (+17%) konnten nach Vorlage der Quartalszahlen kräftig zulegen. Die Aktie von Vonovia (+10%) legte im Umfeld der sich weiter stabilisierenden Zinserwartungen stetig zu. Negativ entwickelte sich trotz stabiler Jahresprognose die Aktie von Emerson Electric (-11%), die niedrigeren Energiepreise belasten das Sentiment.

Nach dem Rücksetzer zu Beginn des Monats haben wir die Aktie von TSMC neu in das Portfolio aufgenommen. TSMC wird als unangefochtener Marktführer in der Produktion von Hochleistungschips auch mittelfristig von der steigenden Nachfrage profitieren. Veräußert haben wir die Aktie von Block, das Unternehmen hat das Wachstum nicht beschleunigen können, und der Wettbewerb im Bereich der Finanzdienstleistungen nimmt weiter zu.

Die Anleihequote im Fonds liegt bei 62%, bei einer Duration von gut 4 Jahren und einer durchschnittlichen Rendite von 4,3%. Die Aktienquote liegt bei gut 29% und die Liquidität ist auf 5% gesunken. Die neuen Arbeitsmarktdaten machen den Weg frei für eine erste Zinssenkung der Fed im September. Die Lockerung der Geldpolitik in Kombination mit der weiterhin guten Gewinnentwicklung der Unternehmen sollte die Aktienmärkte auch in den nächsten Monaten stützen.

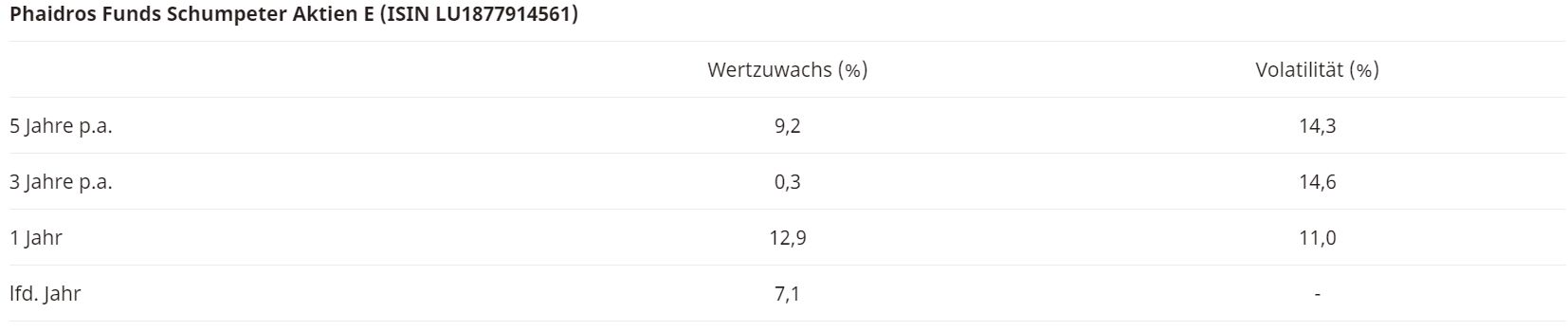

Phaidros Funds Schumpeter Aktien

Nach einem volatilen Auftakt schlossen die Aktienmärkte den August mit leichten Gewinnen nahe der Allzeithöchststände ab. Der Phaidros Funds Schumpeter Aktien verlor leicht je nach Anteilsklasse zwischen -0,02% und -0,10% an Wert.

Auf der Aktienseite gab es mit Airbnb (-13%) einen negativen Ausreißer im Berichtsmonat. Nach einem verhaltenen 2. Quartal beunruhigt vor allem der vorsichtige Ausblick die Marktteilnehmer. Auch regulatorische Eingriffe durch Städte, die Wohnraum für ihre Bürger bewahren wollen, bleiben ein Thema. Die Städte wollen die Wohnungen für ihre Bürger bewahren und nicht zunehmend an Touristen verlieren. Mit hohen zweistelligen Umsatzraten ist in der Kategorie private Übernachtungen wohl nicht mehr zu rechnen. Mit dem derzeitigen KGV von 16 ist das allerdings auch eingepreist. Wir halten die Aktie vorerst. Nach jeweils starken Quartalszahlen konnten Mercado Libre (+28%) und Shopify (+27%) eindrucksvoll zulegen. Das Thema E-Commerce ist durch die Themen Halbleiter und KI in den vergangenen Monaten etwas in den Hintergrund getreten – zu Unrecht. Hier lässt sich weiterhin bei ordentlichen Wachstumsraten gutes Geld verdienen. Wir haben den Rücksetzer an den Aktienmärkten genutzt, um TSMC wieder in das Portfolio aufzunehmen. Der taiwanesische Auftragsproduzent für Halbleiter wird wohl auch in den kommenden Jahren unangetasteter Marktführer bleiben. Die geopolitischen Spannungen mit China spiegeln sich in der niedrigen Bewertung mit einem KGV von 26 wider.

Die Aktienquote im Phaidros Funds Schumpeter Aktien liegt durch Zuflüsse bedingt mit 95% leicht niedriger als im Vormonat. Nachdem die Arbeitsmarktdaten in den USA im August zu einem Rücksetzer geführt haben, wird diesem Bericht auch Anfang September besondere Aufmerksamkeit zuteilwerden. Im Laufe des Monats steht dann die erste Zinssenkung durch die amerikanische Zentralbank an. Alles andere als eine Senkung um 0,25% wäre eine Überraschung für die Märkte.

Phaidros Funds Kairos Anleihen

Der Phaidros Funds Kairos Anleihen hat, je nach Anteilsklasse, zwischen +1,07% und +1,11% zugelegt. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 1,2%. Die Rendite 10-jähriger Bundesanleihen handelte am Monatsende unverändert bei 2,30%.

Die zwei Nachranganleihen der Immobilienkonzerne Heimstaden Bostad (+20%) und Aroundtown (+9%) legten kräftig zu. Heimstaden konnte im 2. Quartal wieder kleinere Verkäufe mit deutlichem Aufschlag zum Buchwert vermelden. Daneben hat Heimstaden erstmals seit zwei Jahren wieder eine Anleihe am Markt platziert. Die Sorgen bezüglich Liquidität und fallender Immobilienpreise sind deutlich zurückgegangen. Es ist aber noch Erholungspotenzial gegenüber dem Gesamtmarkt vorhanden. Ebenfalls kräftig zulegen konnte die Anleihe von Grifols (+7%). Sollte es zur erwarteten Übernahme durch den Mehrheitsaktionär und Brookfield kommen, müssten die Anleihen kurzfristig zurückgezahlt werden, bei den aktuellen Kursen sehen wir auch hier weiteres Potenzial.

Nach dem deutlichen Zinsrückgang zu Beginn des Monats haben wir die Duration im Portfolio durch einen Teilverkauf der langlaufenden Bundesanleihe um 0,7 Jahre reduziert, zum Monatsende liegt die Duration noch bei gut 5 Jahren. Der High Yield Anteil im Portfolio beträgt 37%, die durchschnittliche Verzinsung im Portfolio ist leicht gesunken auf 6,2%.

Die Makrodaten stützten auch im August den Markt und machen den Weg frei für eine erste Zinssenkung der Fed im September. Der Zinsmarkt preist aktuell vier Zinssenkungen bis Jahresende ein. Bei noch drei ausstehenden Fed-Sitzungen eine ambitionierte Erwartung, ein konjunkturelles Abwärtsrisiko gegenüber dem Basisszenario „Soft landing“ ist damit eingepreist. Bei den Risikoprämien handeln wir dagegen wieder nahe der Jahrestiefststände. In diesem Umfeld fühlen wir uns mit einem moderaten Kredit- und Durationsrisiko im Portfolio wohl. Die Duration würden wir kurzfristig erhöhen, falls sich eine konjunkturelle Schwäche abzeichnet.

DISCLAIMER Quelle: Morningstar Direct, 30.08.2024. Wertentwicklung in EUR errechnet von Nettoanteilswert zu Nettoanteilswert (nach Gebühren und in Luxemburg anfallenden Steuern) in der Währung der jeweiligen Anteilklasse, bei Wiederanlage der Erträge und reinvestierter Dividenden ohne Berücksichtigung des Ausgabeaufschlages oder der Rücknahmegebühr. Ausgabe- und Rücknahmegebühren könnten die Wertentwicklung beeinträchtigen. Grundsätzlich gilt, dass vergangenheitsbezogene Daten kein Indikator für die zukünftige Wertentwicklung sind. Es kann keine Zusicherung gemacht werden, dass die Ziele der Anlagepolitik erreicht werden.