In der Welt der Geldanlage steht jeder Anleger vor einer fundamentalen Entscheidung: Soll das eigene Kapital aktiv oder passiv investiert werden? Diese Wahl spiegelt neben praktischen Überlegungen auch stets eine philosophische Haltung gegenüber dem Finanzmarkt. Passive Anlagestile setzen auf dessen Stabilität und Effizienz. Aktive Fonds versprechen durch gezielte Investitionen und Risikomanagement ein besseres bzw. individuell passenderes Risiko-Rendite-Profil. Beide Ansätze haben Vor- und Nachteile. Die Marktentwicklung seit der COVID-Krise und die enorme Dominanz der Magnificent 7 (MAG-7) scheint dem passiven Investieren derzeit Recht zu geben. Der Ökonom Joseph Schumpeter, Namensgeber unserer Aktienstrategie, hätte wahrscheinlich eine andere Präferenz. Und das aus gutem Grund.

Aktives und passives Investieren im Laufe der Zeit

Die Idee des passiven Investierens ist fast so alt wie die Börsenindizes. Der Dow Jones Industrial Average wurde 1896 zusammengestellt, und bereits 1935 wurde mit dem Voya Corporate Leaders Trust (LEXCX) ein passives Instrument (Unit Investment Trust, UIT) auf diesen Index aufgelegt. Wie bei allen anderen passiven Anlagen war die Idee, den Aktienindex nachzubilden und so für Anleger mittelbar investierbar zu machen. Im Laufe der Zeit hat der Anteil der passiven Anlagen stark zugenommen, v.a. nachdem die Fonds als ETF für den Börsenhandel zugelassen wurden. 2023 haben Anleger weltweit erstmals mehr in passive Anlagen als aktiv gemanagte Anlagen investiert (s. Abbildung).

Theoretische Argumente für passives und aktives Management

Die Argumente für passive Anlageprodukte und ETFs liegen auf der Hand. Hierzu zählen vor allem die Einfachheit und hohe Transparenz in der Anlagesowie die geringe Kostenquote und die gerade in den vergangenen Jahren gute Performance. Gleichzeitig sollte Investoren klar sein, welche grundlegenden Eigenschaften und Herausforderungen diese Art des Investierens mit sich bringt.

Ein passives Portfolio kann in den meisten Fällen als kurzfristige Momentum-Strategie interpretiert werden. Denn die Mehrzahl der Indizes gewichtet die enthaltenen Unternehmen gemäß ihrer Marktkapitalisierung, d.h. das Kapital wird stets überproportional in die größten Unternehmen investiert. Damit unterstellt die Strategie die Effizienz des Marktes und schließt eine Outperformance gegenüber diesem explizit aus. Die Indexorientierung kann dabei zu erheblicher sektoraler, regionaler oder unternehmensspezifischer Konzentration im Portfolio führen. Der Verzicht auf ein aktives Management der Anlagen impliziert zudem das Risiko hoher (temporärer) Kursschwankungen und Wertverluste (Drawdowns). Investoren obliegt daher eine hohe Eigenverantwortung, insbesondere im Hinblick auf ein adäquates Risikomanagement. Ein Vergleich von zeitgewichteten Renditen und geldgewichteten Renditen passiver Anlagen zeigt, dass der durchschnittliche Anleger dies nicht leisten kann. So steigen die Investoren überproportional bei bereits hohen Bewertungen und Kursen in passive Anlagen ein und verkaufen bei gesunkenen Kursen bzw. Bewertungen wieder. Sie handeln also ausgesprochen zyklisch. Ein zentrales Problem von passiven Anlagen stellt zudem die im Vergleich zur Spannweite der individuellen Präferenzen begrenzte Auswahl an Risiko-Ertrags-Profilen (“Markowitz-Portfolien”) durch die begrenzte Zahl an zugrunde liegenden Börsenindizes dar. Und schließlich sollte klar sein, dass ein wirklich passiver Ansatz nicht existiert. Zwar werden Selektion und Gewichtung der Einzeltitel per Autopilot gesteuert. Die Wahl der zu replizierenden Indizes wie auch der Assetklassen stellt aber ebenso eine aktive Investmententscheidung dar, nur eben auf einer höheren Ebene.

Neben diesen individuellen Herausforderungen impliziert die zunehmende Dominanz von passiven Anlagen auch für den Finanzmarkt und damit die Wirtschaft ein erhebliches Risiko. Denn durch die Orientierung von Kapitalanlagen an der Marktkapitalisierung verliert ein zentrales Anreizsystem am Finanzmarkt und in der Marktwirtschaft seine Signalwirkung. Demnach sollten gerade Unternehmen mit einer hohen und steigenden Renditeerwartung an günstiges Kapital kommen, unabhängig von ihrer Größe. Demgegenüber sollten Unternehmen mit nachlassender Innovationskraft und geringeren Renditeerwartungen höhere Kapitalkosten zahlen. Der selbstverstärkende Mechanismus von Kapitalzuteilung anhand der Marktkapitalisierung kann im Extremfall in einer Situation enden, in der nur ein (wenig innovatives) Unternehmen übrigbleibt. Schon auf dem Weg dahin erodiert die Innovationskraft der Wirtschaft. Das Schumpeter-Prinzip der kreativen Innovation bzw. Zerstörung als Kraft im Wirtschaftsprozess wird umgangen oder sogar in sein Gegenteil verkehrt.

Aus diesen Überlegungen ergeben sich unmittelbar die Argumente für ein aktives Management von Finanzanlagen. Denn die Orientierung an den Renditeerwartungen (sofern diese nicht den Markterwartungen entsprechen) verspricht die Chance auf eine Outperformance gegenüber den Marktindizes. Unabhängig davon ermöglicht eine aktive Strategie stets die Wahl eines individuellen Risiko-Ertrags-Profils sowie eine individuelle und längerfristige Philosophie und Strategie in der Anlage. Ein professionelles Risikomanagement kann je nach Präferenz Schutz gegen ungewollt starke Wertschwankungen des Portfolios bieten. Diese zusätzlichen Features bringen höhere Kosten der Anlage mit sich. Je nach Auswahl des Anbieters kann das operationelle Risiko höher sein, da z.B. Strategie oder Selektion vom Management bzw. Einzelpersonen abhängig sind.

Merkmale aktiver und passiver Investmentansätze

| Aktiver Investmentansatz |

|---|

| + Individuelle Risiko-Ertrags-Profile (unbegrenzte Anzahl von "Markowitz-Portfolien") |

| + Philosophie und langfristige Strategien möglich |

| + Risikomanagement: Absicherung gegen Drawdowns, insb. durch Mischfonds |

| - Höhere Kosten (Morningstar 2020: 0,7%) |

| - Heterogene Performance (Morningstar 2020: 35% pro Jahr besser als passive Fonds) |

| - Operationelles Risiko: Erfolg auch abhängig vom Management |

| Passiver Investmentansatz |

|---|

| + Hohe Transparenz |

| + Geringe Kosten (Morningstar 2020: 0,06%) |

| + Steuerliche Effizienz |

| + Gute durchschnittliche Performance |

| - Risiko-Ertrags-Profile durch Indizes gegeben (begrenzte Anzahl von "Markowitz-Portfolien") |

| - Kurzfristige Momentum-Strategie |

| - Hohe Konzentration, z.B. regional, sektoral, Einzeltitel |

| - Eigenverantwortung der Anleger hoch |

| - Risiko tiefer Drawdowns |

| - Nie rein passiv, u.a. Selektion der Indizes, Assetklassen |

In der Praxis – Aktienmärkte: Schumpeter hätte eine klare Meinung

Am weitesten verbreitet sind passive Anlagen am Aktienmarkt. Dort entfallen inzwischen etwa 58% der Neuinvestitionen auf ETFs. Und der Performancevergleich scheint den Anlegern auf den ersten Blick Recht zu geben. Zwar schwankt die relative Performance über die Jahre erheblich. Im Durchschnitt erreichen aber nur etwa 1/3 der aktiv gemanagten Fonds auf Sicht von einem Jahr eine höhere durchschnittliche Rendite als vergleichbare passive Anlagen und ETFs.

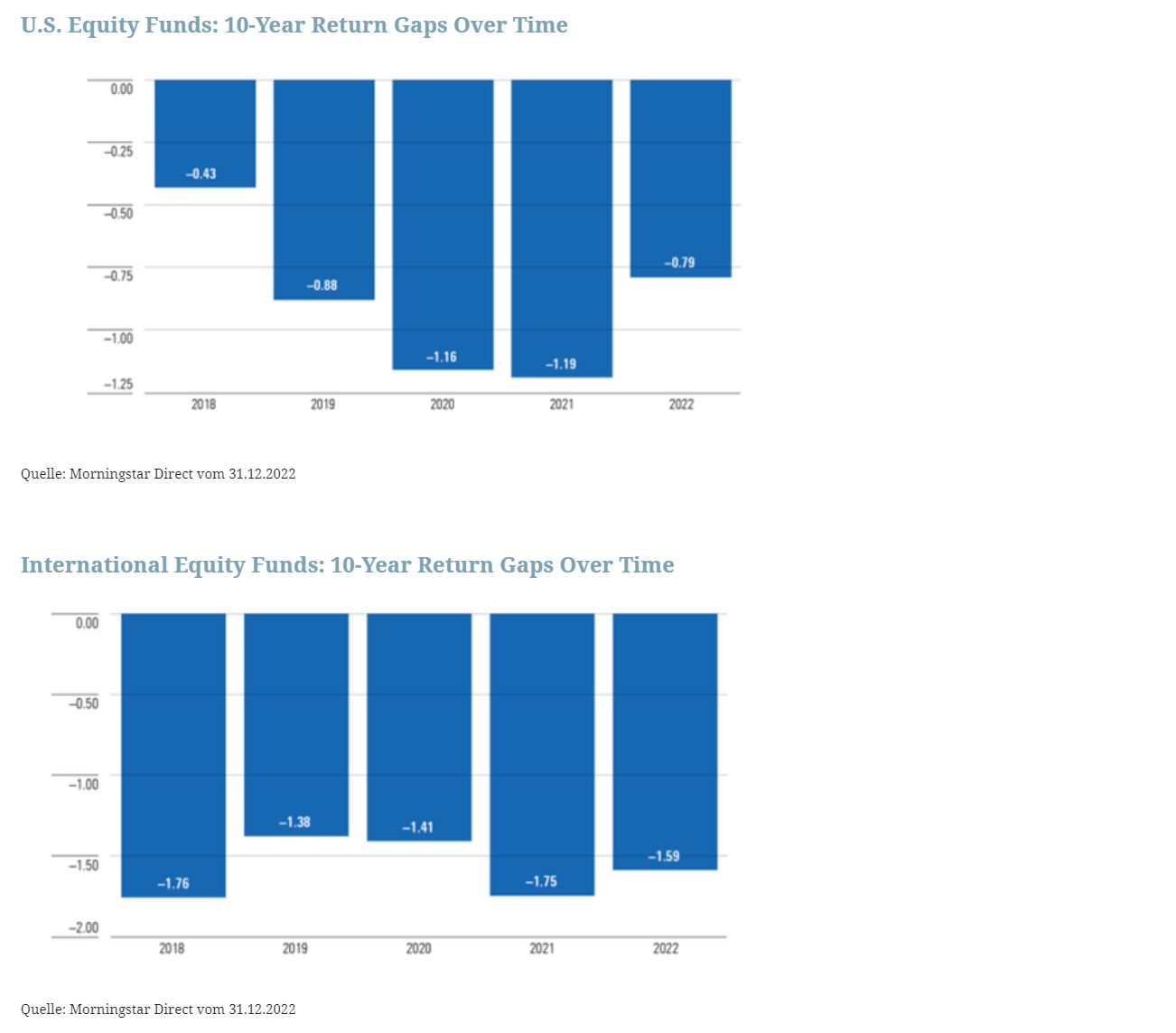

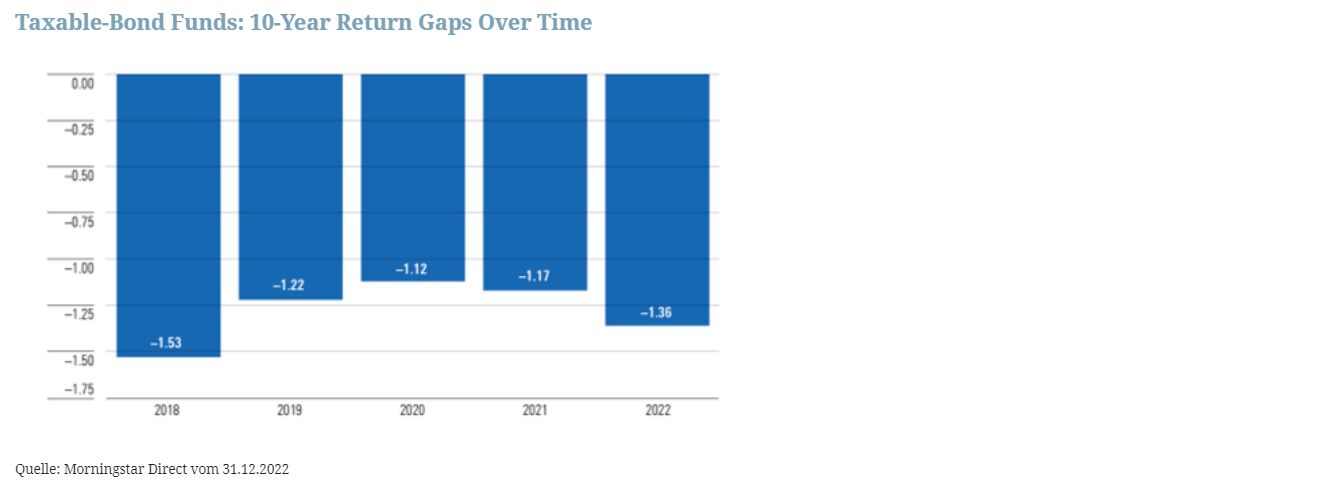

Das Bild überzeichnet den Erfolg passiver Strategien jedoch. Denn die Eigenverantwortung führt zu individuellen Verlusten, die in den Performance-Kennzahlen direkt nicht ablesbar sind. Dies zeigt sich wenn man die geldgewichtete Rendite der passiven Anlagen berechnet. Denn Anleger neigen zum zyklischen Handeln - sie kaufen bei steigenden bzw. bereits hohen Kursen und verkaufen bei fallenden bzw. bereits niedrigen Kursen. Werden diese Cash Flows bei der Renditeberechnung berücksichtigt, zeigt sich, dass die tatsächlich realisierte Performance eines durchschnittlichen Anlegers im ETF (money weighted) deutlich unter der ausgewiesenen Performance eines ETFs/Fonds (time weighted) liegt. Eine Studie von Morningstar zeigt hier eine Performance-Lücke von 1,7 Prozentpunkten pro Jahr. Während ein durchschnittlicher ETF-Investor über einen Zeitraum von 10 Jahren 6% p.a. erwirtschaftet hat, liegt die Rendite des zugrunde liegenden Index mit 7,7% p.a. deutlich höher. Dieses Delta ist auf schlecht getimte Käufe und Verkäufe zurückzuführen und verzehrt damit etwa ein Fünftel der Rendite und stellt die Outperformance gegenüber dem aktiven Anlagemanagement in Frage.

Die Performance-Vergleiche von aktiven und passiven Strategien sind zudem von der Fristigkeit der Betrachtungszeiträume abhängig. Dabei profitieren passive Anlagen kurzfristig von ihrer Orientierung an der Marktgewichtung und damit dem Momentum-Charakter, gerade in positiven Marktphasen. Langfristig wird dies eher zum Problem. Denn Innovationskraft und überdurchschnittliches Wachstum findet häufig in kleinen, gering gewichteten Unternehmen statt. Dies zeigt ein einfacher Indexvergleich. Seit 2000 outperformt der gleichgewichtete S&P500, in welchem jedes Unternehmen 0,2% Indexgewicht (100%: 500 Unternehmen) ausmacht, den marktkapitalisierenden Index um beachtliche 1,31% p.a. Unternehmen mit Outperformance lassen sich also abseits der großen Index-Schwergewichte finden. Gerade über einen langen Zeitraum und unabhängig vom Marktzyklus lohnt somit ein “Schumpeter-Blick” auf kleine, innovative Unternehmen.

Zudem führt die Indexzusammensetzung anhand der Marktkapitalisierung zu einem konzentrierten Risiko in einzelne große Unternehmen und Sektoren, welches für viele Anleger auf den ersten Blick nicht sichtbar ist. Die zehn größten Unternehmen des MSCI World machen beispielsweise 25% des gesamten Index aus. Die Sektoren Technologie, Finanzen und Gesundheit wiederum stellen über 53% des gesamten Index dar. Der Versuch eines Anlegers, eine Anlage im MSCI World mit dem S&P 500 zu diversifizieren, würde kaum funktionieren, denn auch hier befinden sich die fast identischen zehn Unternehmen mit knapp 29% Gewicht an der Spitze des Index und 56% in den drei Sektoren Technologie, Finanzen und Gesundheit.

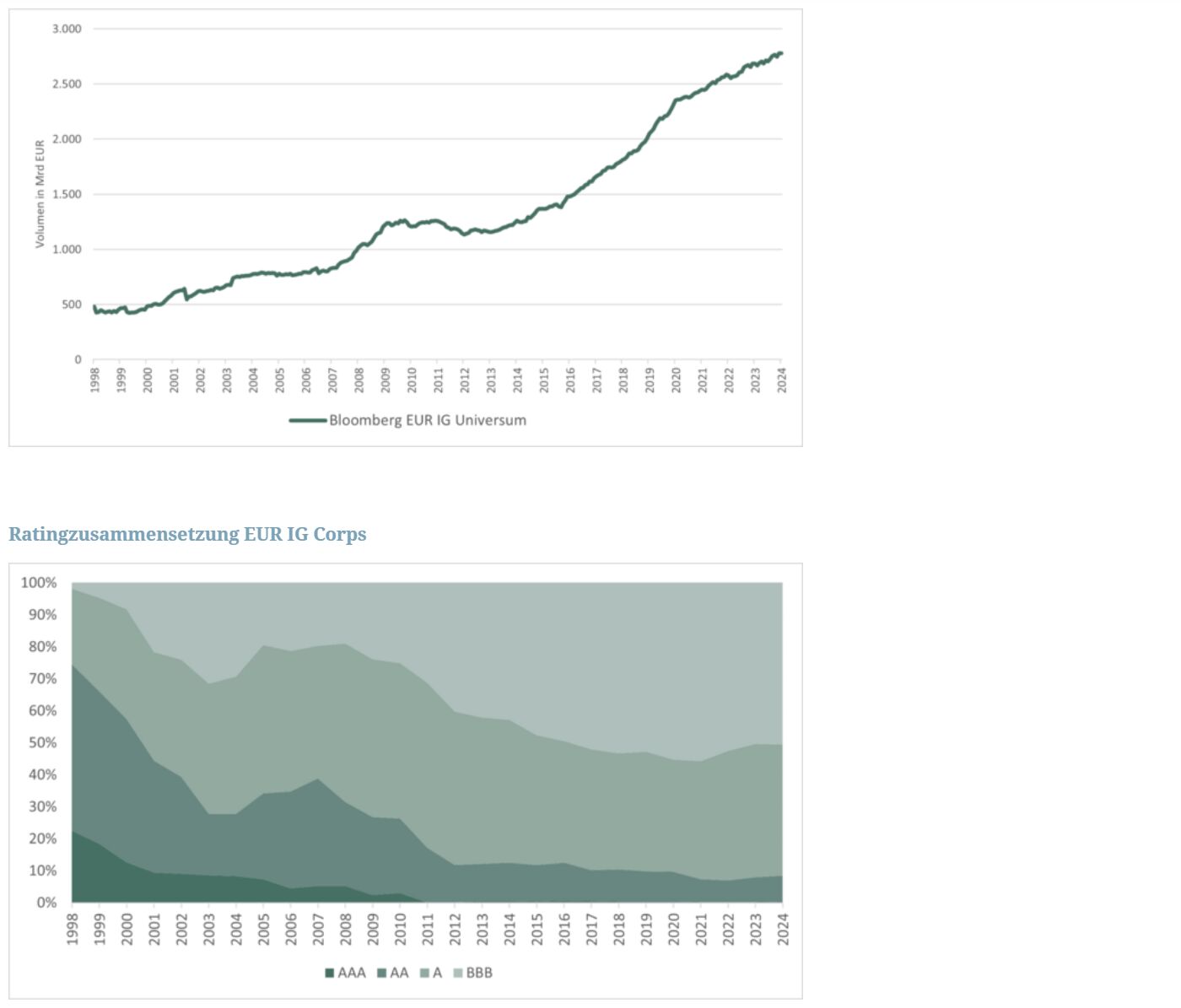

In der Praxis – Anleihenmärkte: Kairos vs. Schuldenorientierung

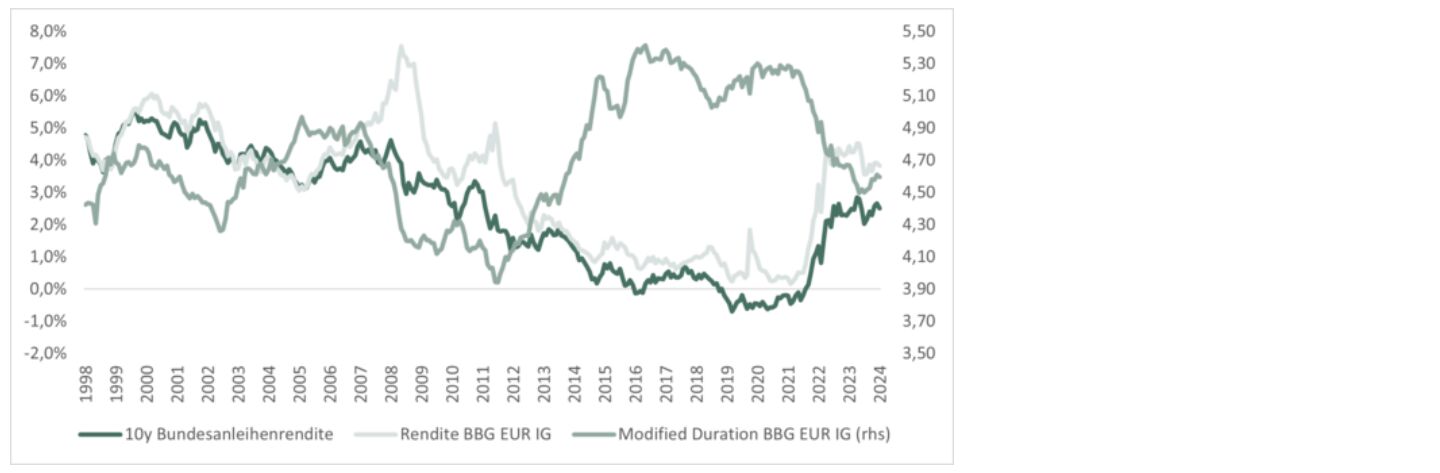

Auch am Anleihenmarkt steigt der Anteil von passiv verwalteten Geldern bei der Neuanlage. Er liegt mit 37% aber noch deutlich unter der Quote am Aktienmarkt. Das liegt auch daran, dass die passiven Anleihenfonds im Vergleich zu aktiven Fonds deutlich schwächer abschneiden als ihre Pendants auf der Aktienseite. Und das hat mehrere Gründe. So unterscheidet sich die Funktionsweise des Anleihemarktes grundlegend vom Aktienmarkt. Die Struktur und die prozyklischen Risikofaktoren eines Anleiheindex sind nur bedingt für ein langfristiges passives Investment geeignet. Während ein hohes Gewicht in marktgewichteten Aktienindizes in der Regel ein Zeichen für eine gute Performance und Qualität in der Vergangenheit ist, dominieren in einem Anleiheindex die Unternehmen mit der höchsten absoluten Verschuldung. Dies ist jedoch kein guter Indikator für Kreditqualität, welche auch von der Ertragskraft von Unternehmen abhängt. Dennoch: Niedrige Risikoprämien und Zinsniveaus incentivieren Unternehmen, ihre Verschuldung zu erhöhen und die Laufzeiten ihrer Schulden zu verlängern. Investoren in passiven Anleihefonds sind somit vom Emissionsverhalten der Unternehmen abhängig. In der Regel werden monatlich die Gewichte der Anleiheindizes angepasst und neue Anleihen in den Index aufgenommen. Dadurch verlängern sich die Laufzeiten und erhöhen das Zinsrisiko bei niedrigen Renditeniveaus, wenn Unternehmen längere Laufzeiten emittieren. Bei hohen Renditeniveaus emittieren Unternehmen eher kürzer laufende Anleihen, wodurch das Zinsrisiko verkürzt wird. Bei niedrigen Renditeniveaus und Risikoprämien emittieren vermehrt Unternehmen schwächerer Kreditqualität Anleihen oder verschulden sich stärker, was ihre Kreditqualität mindert. Dies geschieht oft in Marktphasen, in denen Investoren nicht adäquat für das Risiko kompensiert werden. Die nachfolgenden Abbildungen zeigen am Beispiel des Euro Investment Grade Unternehmensanleihemarkts (Bloomberg Euro-Aggregate Corporates), dass das Wachstum des Marktes größtenteils mit einer Verschlechterung der Kreditqualität einherging.

Zudem hat sich die Modified Duration, also das Zinsrisiko des Universums, in der Niedrigzinsphase durch längere Emissionen und niedrigere Kupons erhöht, was Investoren anfälliger für eine Wende in der Zinspolitik gemacht hat (s. Abbildung). Passive Instrumente am Anleihenmarkt sind also stets hochgradig prozyklisch orientiert.

Aufgrund dieser Gegebenheiten ist es sinnvoll, aktiv und flexibel in den Anleihemarkt zu investieren. Jedes Risiko hat zu einem gewissen Zeitpunkt seine Berechtigung. Jedoch bedarf es eines flexiblen und Benchmark-unabhängigen Investmentansatzes, um diese Risiken je nach Attraktivität einzugehen oder zu meiden. So würden wir unter unserem Kairos-Ansatz Zinsrisiken reduzieren, wenn die Renditeniveaus niedrig sind. In diesem Umfeld tendieren Unternehmen jedoch dazu, sich langfristig zu finanzieren, und erhöhen somit das Zinsrisiko für passive Investoren und vice versa. Ferner würden wir versuchen, hohe Kreditrisiken bei geringen Risikoprämien zu vermeiden, während in solchen Phasen zunehmend Unternehmen mit schwächerer Kreditqualität emittieren.

Passive Anleiheinvestments können kurzfristig für marktdirektionale Positionen sinnvoll sein, um schnell ein breites Exposure zu einem gewünschten Markt aufzubauen. Längerfristig ist jedoch eine aktive Allokation in die attraktivsten Segmente des Markts wertvoller, besonders da durch die stete Anpassung des Investmentuniversums gewisse Performancetreiber verwässert werden. So hätte ein aktiver Investor 2022 nach den Marktwertverlusten durch die Zinsnormalisierungen der Zentralbanken entscheiden können, sein Portfolio einfach „herunterlaufen zu lassen“. Solange jedes Unternehmen seine Schulden zurückzahlt, bekommt der Investor am Ende seine Investition plus Kuponzahlungen zurück. Ein passiver Investor in einem Anleiheindex hat diese Möglichkeit nicht. Der Index nimmt jeden Monat neue Emissionen auf und entfernt Anleihen mit einer Restlaufzeit von unter einem Jahr, um das Fälligkeitenprofil des Marktes konstant zu halten. Bei einer inversen Zinskurve bedeutet dies, dass Anleihen sehr oft unter Par veräußert werden. Ein weiterer Punkt, der bei der passiven Anlage in Anleihen berücksichtigt werden muss, ist das pro-zyklische Handeln von Investoren. So liegt die zeitgewichtete Rendite deutlich über der geldgewichteten Performance.

Fazit

Passive Investments erfreuen sich zunehmender Beliebtheit. Die Vorteile liegen auf der Hand. Zumindest auf den ersten Blick. Investoren sollten sich der Eigenschaften und Herausforderungen dieser Investmentansätze aber bewusst sein. Das gilt mit Blick auf das eigene Portfolio wie auch mit Blick auf den Markt und die Gesamtwirtschaft. Und rein passive Anlageentscheidungen gibt es ohnehin nicht. Aktive Entscheidungen bleiben für die erfolgreiche Anlage unabdingbar. Und damit auch die Überzeugungen eines Joseph Schumpeters.

Von Dr. Kristina Bambach, CFA, Portfoliomanagerin | Head of Responsible Investment, John Petersen, CFA, Portfoliomanager und Dr. Johannes Mayr, Chefvolkswirt, Eyb & Wallwitz