Der große Zinsschritt in den USA sowie das wirtschaftliche Stimuluspaket in China verhalfen den Börsen zu weiteren Zugewinnen. Der S&P 500 (+2,1%) markierte ein neues Allzeithoch, der NASDAQ 100 (+2,6%) legte ebenfalls deutlich zu. Auch der deutsche Leitindex Dax (+2,2%) trotzte der negativen Nachrichtenlage hierzulande und konnte weiteren Boden gut machen. Die Rendite 10-jähriger Bundesanleihen lag zum Monatsende 18 Basispunkte tiefer bei 2,12%, US-Treasuries handelten 12 Basispunkte tiefer bei 3,78%.

Ein schwacher US-Arbeitsmarktbericht sorgte Anfang September zunächst für Rezessionsängste. Die folgenden stabilen Konjunkturdaten und die anhaltende Teuerung sorgten jedoch schnell für Beruhigung an den Märkten. Die mit Spannung erwartete Fed-Sitzung setzte dann den Startpunkt für eine Fortsetzung der „Rally“ bei Aktien und Anleihen. Die Fed hat sich für einen großen Zinsschritt von 50 Basispunkten entschieden und unsere Erwartungen damit übererfüllt. Die Inflation ist „besiegt“ und die Konjunktur rückt wieder in den Fokus der Zentralbankpolitik. Der Fed-Put ist damit zurück, so interpretierte zumindest der Markt das Meeting. Außen vor blieb bei der folgenden Rally zunächst der weiter unbeliebte Konsumsektor. Dieser erhielt zum Ende des Monats dann überraschenden Rückenwind aus China. Die Kommunistische Partei Chinas entschied sich nach Jahren der wirtschaftlichen Tristesse für ein großes Fiskalpaket und signifikante Lockerungen bei der Kreditvergabe. Die Maßnahmen erscheinen erstmals ausreichend, um den jahrelangen Abschwung am Immobilienmarkt zumindest zu stoppen. Es reichte auf jeden Fall für einen Anstieg des chinesischen Leitindex CSI 300 um 25% innerhalb einer Woche, über die letzten 3 Jahre liegt der Index damit „nur“ noch 11% im Minus. Die Aktie von LVMH, die gern beispielhaft für die von China abhängigen westlichen Luxusunternehmen betrachtet wird, legte nach Bekanntgabe des Unterstützungspakets um 16% zu.

Für das letzte Quartal ist mit einer Fortsetzung des Jahrestrends zu rechnen. Die geopolitischen Risiken prallen derzeit am Markt ab, nach zumindest vier Jahren ständiger Krisen hat sich eine gewisse Routine im Umgang damit eingestellt. Selbst die aktuelle Dynamik im Nahen Osten mit den altbekannten Risiken auf die Energieversorgung hat sich bislang kaum auf den Ölpreis ausgewirkt. Vor allem für Europa setzt sich zunehmend ein konstruktives Bild für die Zinsen durch. Die Rendite für Bundesanleihen liegt weiterhin über der Inflationsrate. In Kombination mit der schwachen Wachstumsperspektive bietet dies Spielraum für fallende Zinsen. Noch ist viel Liquidität am Geldmarkt „geparkt“, mit weiteren Zinssenkungen wird dies peu à peu an den Kapitalmarkt zurückkehren und für neue Nachfrage nach besser verzinsten risikobehafteten Anlagen sorgen. Die Bewertungen sind zwar nicht mehr günstig, aber die Unternehmensgewinne wachsen ordentlich und es gibt, zumindest außerhalb der Trendthemen, immer noch viele gute Unternehmen zu fairen Bewertungen.

Phaidros Funds Balanced

Der große Zinsschritt in den USA sowie das wirtschaftliche Stimuluspaket in China verhalfen den Börsen zu weiteren Zugewinnen. Der Phaidros Funds Balanced konnte von dieser Entwicklung in Teilen partizipieren und gewann je nach Anteilsklasse zwischen +0,49% und +0,65% an Wert.

Die positiven Impulse aus den USA und China haben zu unserer Entscheidung geführt, die zentralen Wachstumsthemen im Portfolio zu schärfen. Den Halbleitersektor haben wir, zusätzlich zur bestehenden Position in ASML, mit den Zukäufen von TSMC (Auftragsproduzent für Halbleiter) und AMD (Halbleiterentwicklung und -produktion) ausgebaut. Der Bereich Cybersecurity wurde durch die Wiederaufnahme von Palo Alto Networks (führender Anbieter für Netzwerksicherheit) verstärkt. Dagegen haben wir die Positionen in Disney, DHL und Nike reduziert. Die Gewinner im Portfolio im Berichtsmonat waren Meta Platforms (+9%) und Otis Worldwide (+9%), gefolgt von Salesforce (+8%). Die Verliererliste im September führen Novo Nordisk (-16%) und Icon (-12%) an. Bei Novo Nordisk gehen wir von einer technischen Korrektur aus.

Auf der Anleihenseite legten erneut die Nachranganleihen von Immobilienkonzernen kräftig zu. Neben Heimstaden Bostad (+14%) konnten sich auch die Anleihen von SBB (+33%) und Citycon (+14%) erholen. Darüber hinaus hat sich das Marktsentiment unter der Erwartung weiterer Zinssenkungen in den kommenden Monaten für Immobilienkonzerne signifikant verbessert. Trotz des weiterhin sehr günstigen Marktumfeldes für Anleihen haben wir uns entschieden, Anleihen von High Yield-Unternehmen, welche bereits sehr gut performt haben, in Anleihen von Investment Grade-Unternehmen zu tauschen. So wurden Anleihen von Energizer und Softbank im Portfolio durch Zinspapiere von T-Mobile US sowie Coca-Cola Europacific Partners ersetzt.

Die Aktien- und Anleihenquote im Phaidros Funds Balanced blieben mit 62% bzw. 32% unverändert. Mit Spannung erwarten wir den Beginn der Berichtssaison zum dritten Quartal. Weiterhin beobachten wir, ob das positive Momentum bei Aktien mit China-Einfluss anhalten wird.

Phaidros Funds Conservative

Der Phaidros Funds Conservative legte im September, je nach Anteilsklasse, zwischen +0,89% und +0,97% zu. Die Aktien im Portfolio legten im Schnitt um +0,4% zu, Unternehmensanleihen um +1,1% und Staatsanleihen um +0,7%. Der Goldpreis setzte seinen Höhenflug fort und stieg um +4,2%. Der MSCI World Index in Euro schloss den Monat mit einem Plus von 1,0%, der Index europäischer Anleihen (Bloomberg EUR Aggregate Index) beendete den Monat 1,2% höher.

Positiv stach die Aktie von Meta Platforms (+9%) hervor. Mit Shopify (+7%) und Booking (+7%) profitierten zwei weitere konsumabhängige Titel von der deutlichen Zinssenkung der Fed. Auch LVMH (+7%) legte im September kräftig zu, hier beflügelten die angekündigten Maßnahmen aus China. Negativ entwickelten sich die Aktien von Eli Lilly (-9%) und ASML (-9%). Nach den Kursanstiegen der beiden Aktien im vergangenen Jahr betrachten wir dies als gesunde Konsolidierung. Bei den Anleihen hat Intrum (+9%) nochmals zugelegt, die benötigte Zustimmung der Gläubiger zur Anpassung der Kapitalstruktur ist in Reichweite.

Mit dem Verkauf der Aktien von Lululemon und einer Aufstockung der bestehenden Position in LVMH schärften wir im September unser Exposure im Konsumsektor. Zudem reduzierten wir die Position in Eli Lilly und haben dafür mit Aktien von Fortinet ein Unternehmen aus dem Bereich Cybersecurity neu in das Portfolio aufgenommen. Zudem erwarben wir zwei Investment Grade-Anleihen im mittleren Laufzeitenbereich von Amprion und Danaher.

Die Anleihenquote im Fonds liegt bei 62% mit einer Duration von 4 Jahren und einer durchschnittlichen Rendite von 4,1%. Die Aktienquote liegt weiterhin knapp unter der Maximalquote bei gut 29%. Die Liquidität beträgt rund 5%. Die Makrodaten aus den USA sind weiterhin stark, in Europa bleibt die wirtschaftliche Lage dagegen durchwachsen. Die Inflation ist dafür in Europa auf Kurs, unter 2% zu fallen. Dies ermöglicht der EZB eine offensivere Ausrichtung der Geldpolitik mit weiteren zu erwarteten Zinssenkungen.

Phaidros Funds Schumpeter Aktien

Der große Zinsschritt in den USA sowie das wirtschaftliche Stimuluspaket in China verhalfen den Börsen zu weiteren Zugewinnen. Der Phaidros Funds Schumpeter Aktien konnte von dieser Entwicklung in Teilen partizipieren und gewann je nach Anteilsklasse zwischen +0,31% und +0,40% an Wert.

Die positiven Impulse aus den USA und China haben zu unserer Entscheidung geführt, die zentralen Wachstumsthemen im Portfolio zu schärfen. Den Halbleitersektor haben wir, zusätzlich zur bestehenden Position in ASML, mit den Zukäufen von TSMC (Auftragsproduzent für Halbleiter) und VAT Group (Vakuumventile für Reinräume) ausgebaut. Der Bereich Cybersecurity wurde durch die Wiederaufnahme von Palo Alto Networks (führender Anbieter für Netzwerksicherheit) und CrowdStrike (Cloud-Sicherheit) sowie der Neuaufnahme von Fortinet (Sicherung von Endgeräten), verstärkt. Viele Unternehmen priorisieren zunehmend Investitionen in Cybersecurity. Damit wird der Bereich ein fester Bestandteil der wachsenden Ausrüstungsinvestitionen bei einer wirtschaftlichen Erholung. Das Portfolio verlassen mussten dafür JP Morgan, Icon, Disney und Shell. Die Gewinner im Portfolio im Berichtsmonat waren Meta Platforms (+9%) und Otis Worldwide (+9%), gefolgt von Salesforce (+8%). Die Verliererliste im September führen Novo Nordisk (-16%) und Icon (-12%) an. Bei Novo Nordisk gehen wir von einer technischen Korrektur aus. Trotz vereinzelter negativer Nachrichten um deren Abnehmprodukte wächst das Unternehmen kräftig weiter. Wir haben die Position aufgestockt.

Die Aktienquote im Phaidros Funds Schumpeter Aktien liegt mit ca. 93% auf dem Niveau des Vormonats. Nachdem die Zinswende nun auch in den USA eingeleitet ist, und die Inflation sowohl dort als auch in Europa weiter sinkt, dürfte das Thema an Bedeutung für die Börsen verlieren. Mit Spannung erwarten wir den Beginn der Berichtssaison zum dritten Quartal. Weiterhin beobachten wir, ob das positive Momentum bei Aktien mit China-Einfluss anhalten wird.

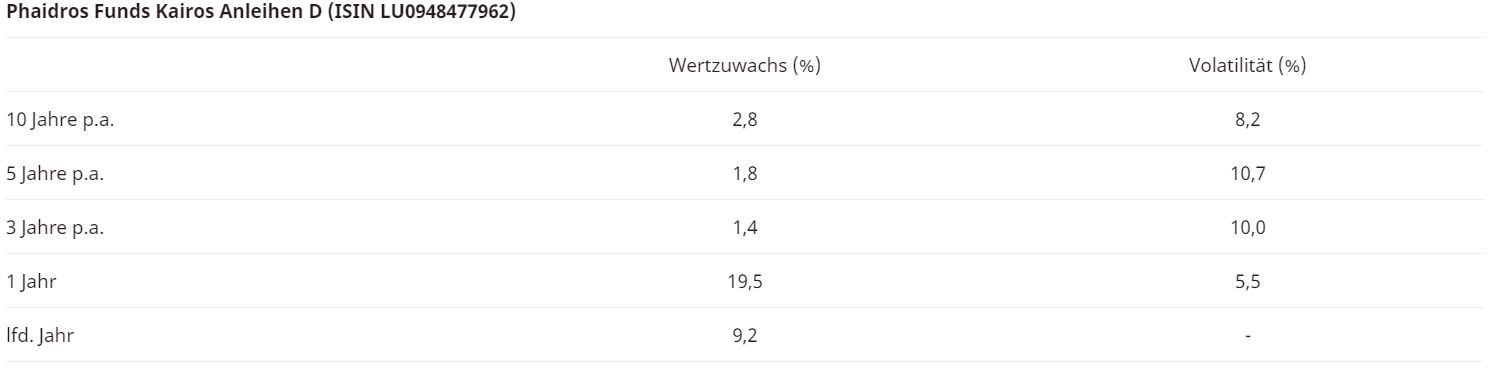

Phaidros Funds Kairos Anleihen

Der Phaidros Funds Kairos Anleihen hat, je nach Anteilsklasse, zwischen +1,93% und +1,97% zugelegt. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 1,1%. Die Rendite 10-jähriger Bundesanleihen handelte 18 Basispunkte tiefer bei 2,12%.

Fast schon traditionell, zumindest für dieses Jahr, führen die Nachranganleihen der Immobilienkonzerne Aroundtown (+24%), Citycon (+17%) und Heimstaden Bostad (+14%) die Gewinnerliste an. Der verbesserte Zinsausblick in Europa unterstützt den Sektor strukturell. Aus der Negativspirale im Jahr 2022 wurde eine „Positivspirale“, die fallenden Finanzierungskosten verbessern die Ertragsaussichten und reduzieren wiederum das Kreditrisiko. Auch die Anleihe von Intrum (+9%) konnte nochmals zulegen, die benötigte Zustimmung der Gläubiger zur Anpassung der Kapitalstruktur ist in Reichweite. Positiv entwickelte sich auch die Nachranganleihe der HSBC (+5%).

Die positive Marktreaktion auf den deutlichen Zinsschritt der Fed und der weitere Rückgang der Inflation in Europa hat uns dazu bewogen, die Duration des Portfolios über den Kauf einer langlaufenden Bundesanleihe auf 5,4 Jahre zu erhöhen. Das Kreditrisiko haben wir über den Verkauf der Anleihen von IAG und ZF reduziert. Durch die Aufstockung der Nachranganleihen von Lenzing und der in türkischer Lira denominierten Anleihe der Asian Development Bank haben wir die laufende Verzinsung im Portfolio stabil gehalten. Der High Yield-Anteil im Portfolio beträgt derzeit 35%, die durchschnittliche Verzinsung liegt bei 6,3%.

Die Fed hat im September den Leitzins um 50 Basispunkte gesenkt. Der Markt hat dies positiv mit steigenden Aktienmärkten und fallenden Zinsen aufgenommen. Das Basisszenario eines „Soft Landing“ scheint ausgemachte Sache, die Inflation in den USA wird zum Jahresende vermutlich unter 3% und in Europa bereits unter der Zielmarke von 2% liegen. Dies öffnet die Tür für weitere Zinssenkungen auf beiden Seiten des Atlantiks und sollte den Anleihenmarkt weiter stützen.

DISCLAIMER Quelle: Morningstar Direct, 30.09.2024. Wertentwicklung in EUR errechnet von Nettoanteilswert zu Nettoanteilswert (nach Gebühren und in Luxemburg anfallenden Steuern) in der Währung der jeweiligen Anteilklasse, bei Wiederanlage der Erträge und reinvestierter Dividenden ohne Berücksichtigung des Ausgabeaufschlages oder der Rücknahmegebühr. Ausgabe- und Rücknahmegebühren könnten die Wertentwicklung beeinträchtigen. Grundsätzlich gilt, dass vergangenheitsbezogene Daten kein Indikator für die zukünftige Wertentwicklung sind. Es kann keine Zusicherung gemacht werden, dass die Ziele der Anlagepolitik erreicht werden.

Weitere beliebte Meldungen: