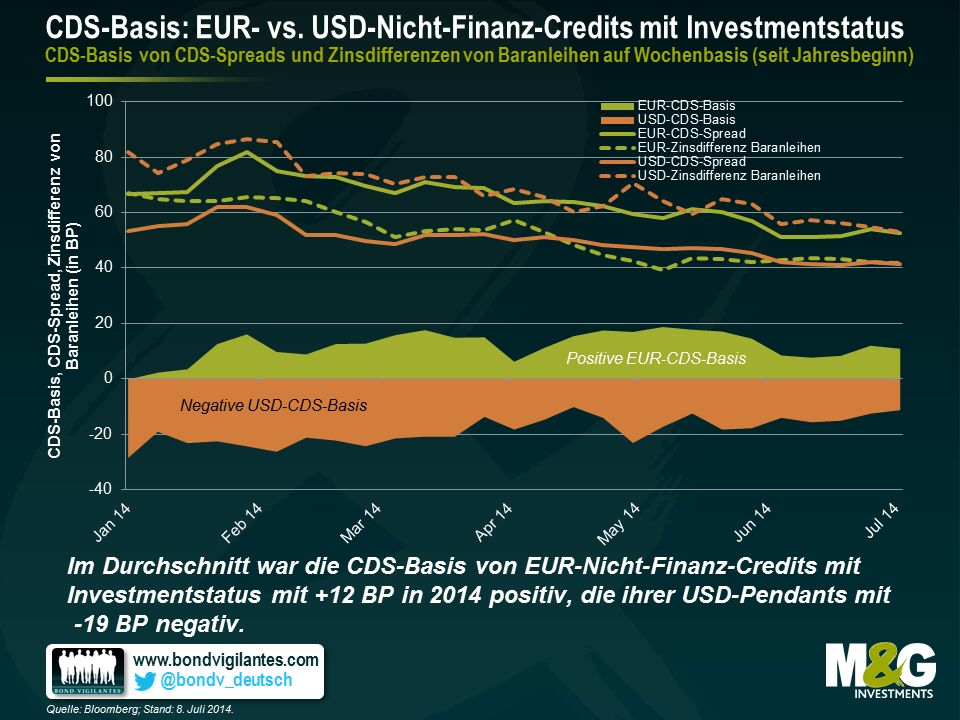

In der nachfolgenden Grafik werden die CDS-Spreads, die Zinsdifferenzen der Anleihen sowie die CDS-Basen unseres EUR- und unseres USD-Index dargestellt. Seit Jahresbeginn sind alle vier Index-Spreads für Nicht-Finanz-Anleihen mit Investmentstatus geschrumpft. Gleichzeitig war die CDS-Basis für USD-Nicht-Finanz-Credits mit Investmentstatus durchweg negativ (im Durchschnitt -19 BP). In absoluten Zahlen gerechnet ist die USD-Basis nach -30 bis -20 BP aus dem Januar mit -11 BP in der ersten Juliwoche aber mittlerweile nicht mehr so negativ. Im Gegensatz dazu war die CDS-Basis für EUR-Nicht-Finanz-Credits mit Investmentstatus mit Ausnahme der ersten Januarwoche (was auf niedrige Handelsvolumina zurückzuführen sein könnte) konstant positiv (durchschnittlich +12 BP) und lag in der ersten Juliwoche bei +11 BP.

Als Auslöser für diese gegensätzliche Entwicklung der CDS-Basen bei EUR- und USD-Credits lassen sich diverse Punkte anführen. Einer davon ist das Ungleichgewicht zwischen Angebot und Nachfrage am europäischen Markt für Baranleihen, das einen „Seltenheitsaufschlag“ auf die Anleihenkurse zur Folge hat und die Anleihen-Spreads belastet. Darüber hinaus wird argumentiert, dass CDS-Kontrakte in Europa ja vorrangig zu Absicherungszwecken genutzt werden (d.h. die Ausrichtung auf das Kreditrisiko wird durch den Kauf eines CDS-Kontrakts reduziert), wodurch die CDS-Spreads ebenfalls nach oben getrieben werden. Im Gegensatz dazu nutzt man USD-CDS-Kontrakte sowohl zur Erhöhung als auch zur Senkung des Kreditrisikos.

Angesichts des aktuellen Marktumfelds, das von niedrigen Renditen und engen Zinsdifferenzen geprägt ist, spielt die CDS-Basis durchaus eine große Rolle. Die Entscheidung zwischen einer Baranleihe oder einem Credit-Derivat ist ein weiterer Hebel für Anleiheninvestoren, um Relative Value-Anlagechancen zu nutzen. Durch eine sorgfältige Auswahl des jeweiligen Finanzinstruments (also einer Baranleihe oder eines CDS-Kontrakts) kann ein Spread-Aufgeld von zig Basispunkten realisiert werden, obwohl man dasselbe Kreditrisiko eingeht. Eine positive CDS-Basis deutet darauf hin, dass der jeweilige CDS-Kontrakt im Vergleich zu der entsprechenden Baranleihe einen preiswerten Eindruck macht. Bei einer negativen CDS-Basis dürfte umgekehrt die Baranleihe günstiger bewertet sein. So halten wir es momentan beispielsweise oftmals für sinnvoll, uns anstelle von Baranleihen mittels CDS-Kontrakten in EUR-Credits mit Investmentstatus zu engagieren, sofern wir attraktive positive CDS-Basiswerte identifizieren.