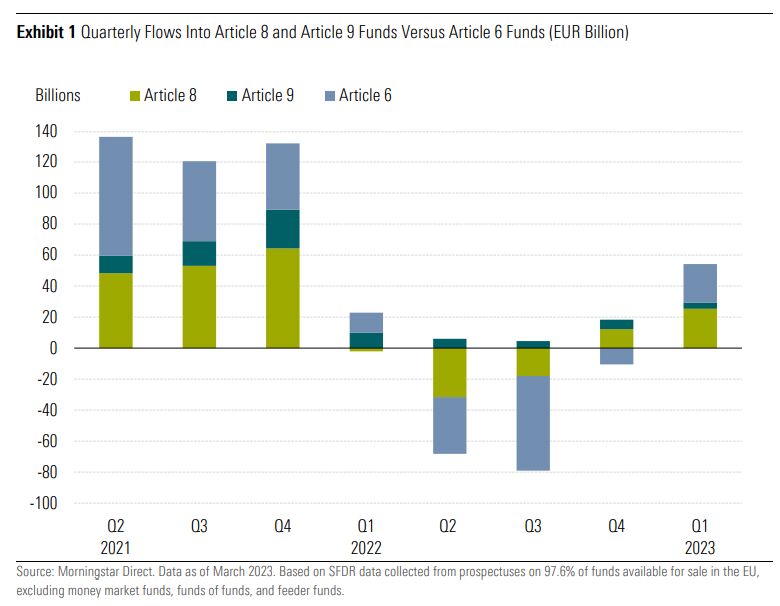

Laut Bericht sammelten Artikel 8-Fonds von Januar bis März trotz anhaltender makroökonomischer Unsicherheiten mehr als 25 Milliarden Euro an Nettoneugeldern ein, doppelt so viel wie im Quartal davor. Artikel 9-Fonds dagegen verzeichneten mit 4 Milliarden Euro die bisher niedrigsten Zuflüsse, was vor allem auf die jüngste Welle von Herabstufungen zurückzuführen ist.

Seit der letzten Erhebung im Januar haben rund 330 Produkte ihren SFDR-Status geändert, darunter mehr als 260 Fonds, die von Artikel 6 auf Artikel 8 heraufgestuft wurden, und nur etwa ein Dutzend, die von 9 auf Artikel 8 herabgestuft wurden.

Alles in allem stieg das Vermögen von Artikel 8- und Artikel 9-Fonds im ersten Quartal um mehr als 3 Prozent auf 4,9 Billionen Euro. Das ließ ihren gemeinsamen Marktanteil auf den Rekordwert von 57 Prozent anwachsen.

„Die ersten drei Monate des Jahres waren geprägt von der Umsetzung der technischen Regulierungsstandards, die die zweiten Stufe der Offenlegungsverordnung vorgibt und die von den Fondsgesellschaften verlangen, in vorvertraglichen Dokumenten und regelmäßigen Berichten mehr Informationen über ihre ESG-Ansätze sowie über die Nachhaltigkeitsrisiken und Auswirkungen ihrer Fonds zu veröffentlichen“, so Hortense Bioy, CFA Global Director of Sustainability Research, Morningstar.

Ihrer Ansicht nach ist die Welle der Herabstufungen, die im dritten Quartal 2022 begann, wahrscheinlich vorbei und könnte sich jetzt sogar umkehren, nachdem die Europäische Kommission im April klarstellte, dass es keine Mindestanforderungen für nachhaltige Anlagen geben wird. Trotzdem könnten die Aussagen der Kommission zu bestimmten Aspekten der SFDR zu weiteren Neueinstufungen führen.

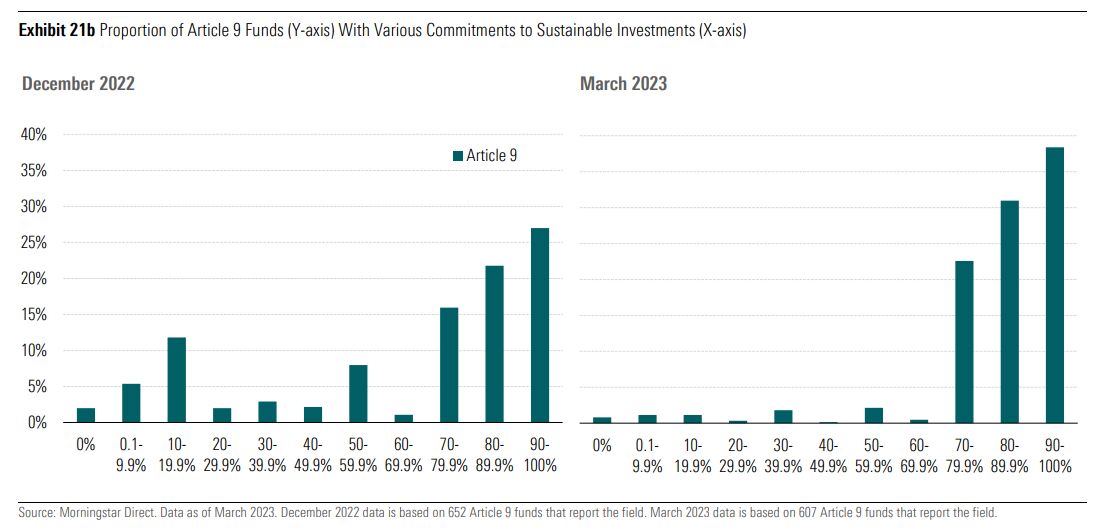

Laut Morningstar-Bericht geben mittlerweile fast alle Artikel 9-Fonds an, mindestens 70 Prozent des Fondsvermögens in nachhaltige Anlagen investieren zu wollen, während die verbleibenden Vermögenswerte auf Barmittel und Absicherungsinstrumente entfallen. „Allerdings hat sich die Produktentwicklung verlangsamt, was zum Teil auf das schwierige makroökonomische Umfeld, aber auch auf regulatorische Unsicherheiten und die Angst vor Greenwashing-Vorwürfen zurückzuführen ist“, so Bioy. „Vor diesem Hintergrund und angesichts der Flexibilität, die den Fondsgesellschaften bei der Bewertung des Anteils nachhaltiger Anlagen in ihren Produkten eingeräumt wird, sollten Anleger weiterhin vorsichtig sein und eine angemessene Due-Diligence-Prüfung durchführen.“

Den vollständigen Bericht finden Sie hier.

Weitere beliebte Meldungen: