Vorsicht bei "blinder" Dividendenjagd

Schaut man auf die aussichtsreichen fünf Dividendentitel im EuroStoxx 50 von 2004, unter denen prominente Namen wie ABN-AMRO, ING, Iberdrola, Endesa und Fortis zu finden waren, wird die Dramatik laut Angaben des StarCapital Fondsmanagers sehr deutlich: Drei der Unternehmen mussten inzwischen gerettet werden und schütten keine Dividenden mehr aus, nachdem sie zuvor katastrophale Kursverluste erlitten. Nicht besser erging es den Top-Kandidaten aus dem Deutschen Aktienindex DAX: E.ON, RWE und TUI führten zum damaligen Zeitpunkt die Rangliste der aussichtsreichsten Dividendenaktien an. „Die Börsenfriedhöfe sind mit ehemaligen dividendenstarken Qualitätsaktien gefüllt. Die Qualität eines Unternehmens an der Dividende festzumachen, ist kein Selektionsmerkmal, mit dem man auf Dauer Geld verdienen kann“, gibt Huber zu bedenken.

Peter E. Huber: "Vergleich Aktien und High-Yield ist sinnvoller"

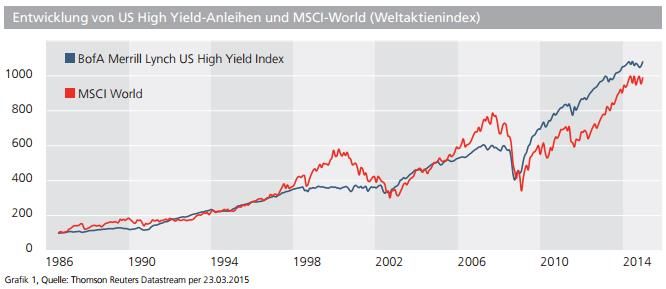

Aufgrund der völlig unterschiedlichen Charakteristika sei es fatal, Anlegern zu suggerieren, dass Anleihen durch Dividendentitel substituiert werden könnten. Wenn man Aktien und Anleihen schon vergleichen wolle, müsse man dies in Segmenten tun, die in ihrer Struktur halbwegs miteinander vergleichbar sind. Eine Gegenüberstellung von Aktien und Unternehmensanleihen aus dem Hochzinsbereich sei laut Huber aber durchaus sinnvoll:

Vergleicht man beispielsweise die langfristige Wertentwicklung von dollarbasierten Hochzinsanleihen mit dem Weltaktienindex MSCI World, zeige sich, dass sich die High-Yield-Anleihen sogar besser entwickelt haben als Aktien, und dies bei deutlich geringerem Risiko. So kommen Hochzinsanleihen über die letzten 30 Jahre auf eine Sharpe Ratio von 0,69, während Aktien bei 0,32 liegen. Der maximale Drawdown lag bei -33,2% bzw. -51,3%. Auch heute liege die Rendite von Hochzinsanleihen, insbesondere bei Dollarbonds, deutlich höher als die Aktienrendite.

„Aktien und Anleihen heißt deshalb die Antwort zur besten aktuellen Depotstruktur für langfristige Investoren, die auf der Suche nach Rendite sind.“, lautet das Fazit von Peter E. Huber.

Weitere beliebte Meldungen: