Transparenz und Vergleichbarkeit sind laut Klaus-Dieter Erdmann, Geschäftsführer der MMD Multi Manager GmbH, die wichtigsten Kriterien bei der Analyse vermögensverwaltender Fonds. "Zu oft werden in Studien, Ratings und Rankings Äpfel mit Birnen verglichen. Wer in VV-Fonds investiert, sollte darauf achten, dass er nur Gleiches mit Gleichem vergleicht", betont Erdmann. Dabei spiele die Art des Einsatzes beim Kunden die wichtigste Rolle. Hinzu kommen klassische Unterscheidungskriterien wie das Anlageuniversum und mögliche Bandbreiten, aber auch die Qualität der Fondsmanager und das Risikomanagement eines Fonds.

Von Maximum Drawdown bis Rendite: Welche Aspekte berücksichtigt werden sollten

Aus diesem Grund berücksichtigt Erdmann bei der Kategorisierung von VV-Fonds mehrere Kriterien wie Volatilität, Maximum Drawdown und natürlich auch die Rendite. "Um ein Fondsprodukt zuverlässig einschätzen zu können, muss man es während verschiedener Marktphasen analysieren", erklärt Erdmann. Klaus-Erdmann und das Team der MMD Multi Manager GmbH und des VV-Portals Asset Standard beleuchten Fonds aus diesem Grund aus mehreren Perspektiven und berücksichtigen unterschiedliche Kaufzeitpunkte. "Nur, wenn ein Fonds während eines Beobachtungszeitraums von beispielsweise fünf Jahren zu jedem möglichen Einstiegszeitpunkt einen adäquaten Drawdown aufweise, könne dieser auch als defensiv gelten", so Erdmann.

Betrachtung isolierter Zeiträume birgt erhebliche Risiken

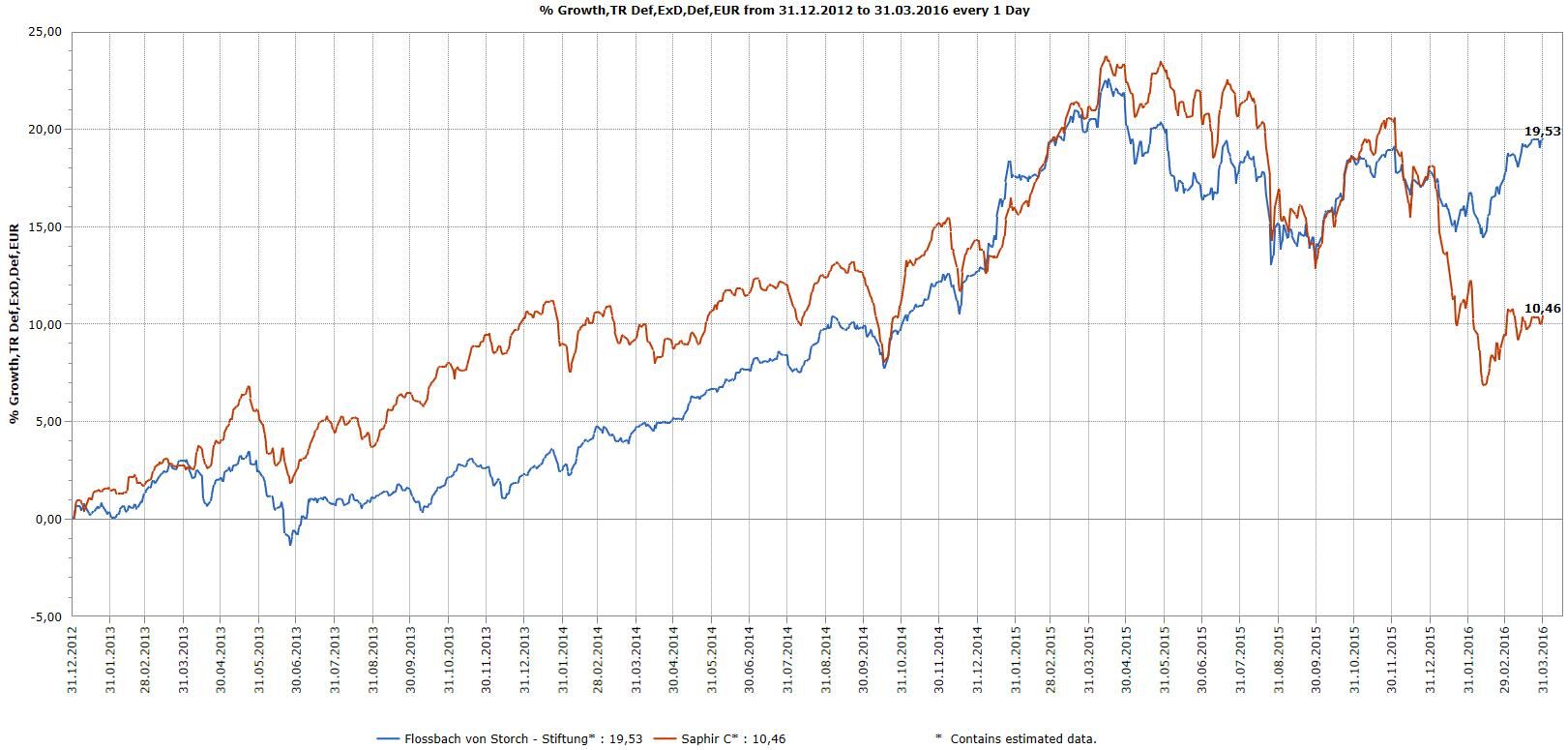

Dass die isolierte Betrachtung von VV-Fonds während bestimmter Marktphasen Risiken birgt, zeige eine im April veröffentlichte Studie zu Stiftungsfonds. Diese vergleicht unter anderem die beiden Fondsprodukte Saphir C Stiftungsfonds und Flossbach von Storch SICAV - Stiftung. Zwischen 2013 und 2015 zeigten beide Produkte eine ähnliche Entwicklung, nach dem Jahreswechsel sei allerdings deutlich geworden, dass beide Produkte unterschiedliche Risiken bergen. Während der Saphir B im ersten Quartal 2016 rund 6,6 Prozent eingebüßt habe, konnte das Produkt aus dem Hause Flossbach von Storch eine Rendite von 1,46 Prozent erzielen.

Beispiel: Saphir C Stiftungsfonds vs. Flossbach von Storch SICAV - Stiftung

Fehlklassifikationen können zu falschen Erwartungen führen

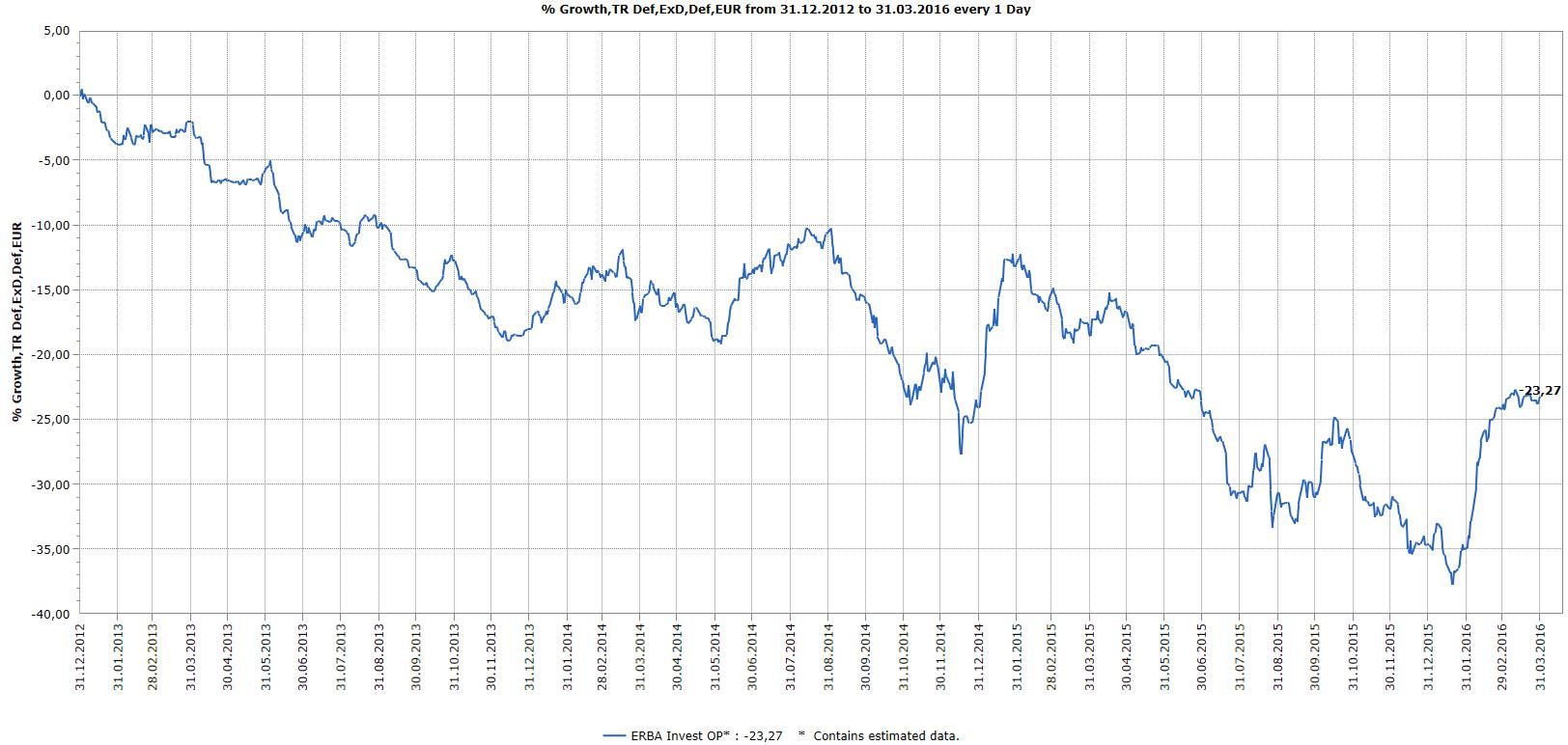

Ein weiteres Beispiel für einen Fonds, der falsch kategorisiert werde, sei der Erba Invest OP des Asset Managers Erwin Bauer. "2016 hat der Fonds in erster Linie wegen großer Edelmetall-Positionen gut abgeschnitten. Betrachtet man ihn jedoch langfristig und unter Berücksichtigung sämtlicher Risikokennzahlen, wird schnell klar, dass es sich dabei um ein Produkt handelt, das sich für Investoren mit ausgewogenem Risikoprofil allenfalls als Beimischung eignet", so Erdmann. Trotzdem wird der Fonds oft unter die "ausgewogenen" Produkte einsortiert und verleitet womöglich manchen dazu, hier einzusteigen.

"Diese und weitere Beispiele zeigen, dass Fondsrankings mit Vorsicht zu genießen sind. Zu oft werden dabei Produkte verglichen, die ein völlig unterschiedliches Risikoprofil aufweisen", so Erdmann. So haben der Saphir B und der FvS nur sehr wenig miteinander gemein. "Der Vergleich dient hier in erster Linie dem Marketing", so Erdmann. Denn Autor der Studie ist der Fondsmanager des Saphir- Fonds bzw. sein mit ihm verbundenes Family Office.

Weitere beliebte Meldungen: