Warum „langweilig“ manchmal besser ist

„Europäische Anleger benötigen gute Ideen und Alternativen“, verweist der Allianz-Fondsmanager Jim Dudnick gleich zu Beginn seines Gesprächs mit e-fundresearch.com auf das beispiellose Null-Zinsumfeld. Sich im Rahmen der globalen Jagd nach Rendite nun aber auf Kosten des Risikobudgets blind in neue „Abenteuer“ und Assetklassen zu stürzen, sei laut Dudnick aber keinesfalls die richtige Lösung.

Risiken: „Es ist nicht nur der Rohstoffsektor“

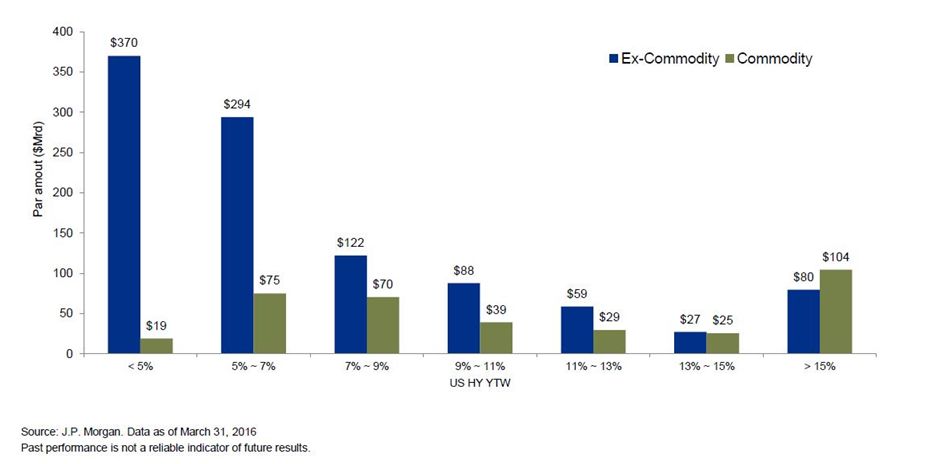

Zwar suchen viele europäische Allokatoren aufgrund des (zumindest auf relativer Basis) höheren Renditeniveaus zunehmend einen Ausweg an den US-Anleihemärkten, doch auch hier müssen die Risiken realitätsgetreu berücksichtigt werden. Dies gelte insbesondere für das US High Yield Segment: „Nach wie vor sind viele Marktteilnehmer der Meinung, dass sich die Probleme ausschließlich auf den Rohstoff- und Energie-Sektor beschränken. Ein genauerer Blick auf das Universum und die Fundamentaldaten zeigt jedoch ein anderes Bild“, so Dudnick gegenüber e-fundresearch.com. Der Manager verweist auf die beträchtlichen ausstehenden Volumina von Ex-Commodity Emittenten im Low-Quality Spektrum:

Auch nach der jüngsten Ölpreiserholung und vermeintlich attraktiven Renditen in „abgestraften“ Sektoren und Sub-Sektoren, bleibt Dudnick der – in dieser Form – seit mehr als 15 Jahren bestehenden Strategie des Allianz US Short Duration High Income Bond treu. Der Fonds investiert in ein konzentriertes Portfolio an US High Yield Bonds von hoher Qualität (Durchschnittsrating von Ba3/BB- per 31.03.16) mit einer Target Duration von 1,5-2 Jahren, einer Restlaufzeit von maximal 5 Jahren und einer durchschnittlichen Laufzeit von 2,75 - 3,25 Jahren.

Ziel: Optimierte Rendite mit weniger als einem Drittel der durchschnittlichen Volatilität

Das Team des Allianz US Short Duration High Income Bond setzt im Rahmen des Bond-Pickings auf internes Credit-Research und einen langfristigen Analysehorizont: „Wir analysieren und investieren stets mit Blick auf einen gesamten Wirtschaftszyklus“, so Jim Dudnick gegenüber e-fundresearch.com. Um die Ergebnisse des langfristigen Credit-Researches auch sinnvoll in die Strategie einfließen lassen zu können, benötigt Dudnick ein hohes Maß an Freiheitsgraden: „Um gänzlich anders als die Benchmark denken zu können, müssen wir auch in der Lage sein, sie gänzlich ignorieren zu können.“ Vor allem um die Stressresistenz und den kapitalerhaltenden Fokus der Strategie gewährleisten zu können, ist es laut Dudnick notwendig, gewisse Bereiche des High Yield Universums nicht nur untergewichten zu können, sondern bei fehlender Attraktivität auch vollständig unberücksichtigt lassen zu können.

Chart: Risk/Return des US Short Duration High Income Composites

Dudnick strebt mit dem Portfolio eine optimierte Risiko-adjustierte Rendite an: Die Strategie soll in etwa nur 30% der Volatilität des High Yield Marktes aufweisen, dafür aber dennoch knapp 70% der Rendite berücksichtigen können. Ausgerechnet die hohe Konzentration des Portfolios (50-70 Namen, 37,7% des Portfolios in Top-10 Holdings (per 30.04.16)) spielt hier eine Schlüsselrolle: „Insbesondere um für Stress-Phasen gerüstet zu sein, kommt es darauf an, stets die wenigen soliden Titel zu besitzen, die in solchen Fällen dann jeder High Yield Manager sein Eigen nennen möchte“, so Dudnick abschließend.

Chart seit Auflage

Abschließender Lipper-Chart präsentiert die Performance des Allianz US Short Duration High Income Bond (LU1322973550) seit dessen Lancierung im UCITS-Mantel im Dezember 2015. Das Pendant der Strategie im US-Mantel verfügt über einen bis ins Jahr 1996 zurückreichenden Track-Record.

Weitere beliebte Meldungen: