Fokus auf Volatilitätsreduktion: Wie ABs „EMMA“ Anleger dabei unterstützen kann, den Weg zurück in Emerging Markets zu finden

Das Wichtigste gleich vorweg: Wer hinter dem Akronym „EMMA“ eine besonders geistreiche und wohlklingende Wortkonstellation vermutet, wird mit „AB Emerging Markets Multi-Asset Portfolio“ eher enttäuscht. Wer dahinter jedoch einen effizienten und risikoreduzierten Zugang zu einer Emerging Markets Aktien Core Position erwartet, könnte durchaus auf seine Kosten kommen.

Das Ziel der Strategie klingt vielversprechend: „Unser AB Emerging Markets Multi-Asset Portfolio ist darauf ausgerichtet, aktienähnliche Erträge bei nur etwa zwei Drittel der sonst üblichen Marktvolatilität zu erzielen“, so Fondsmanager Morgan Harting in einem persönlichen Gespräch mit e-fundresearch.com. Im Universum der Schwellenländer Aktien musste in den vergangenen Jahren so mancher Anleger unruhige Nächte erleben: Man denke nur an den dramatischen Anstieg und ebenso schnellen Verfall des China A-Share Markets im Jahr 2015. Ein Ansatz zur Optimierung risikoadjustierter Renditen erscheint angesichts der vielen unterwarteten Volatilitätsanstiege in jenen Märkten also durchaus sinnvoll.

Alle Möglichkeiten in Betracht ziehen: Morgan Harting setzt auf ganzheitlichen Ansatz

Wie Harting dieses hochgesteckte Ziel erreichen möchte? Der Fondsmanager beschränkt sich im Rahmen seines Investmentansatzes nicht nur auf das reine Emerging Markets Aktienuniversum, sondern bedient sich innerhalb seines Multi-Asset-Konzeptes auch aktiver Positionierungen in Schwellenländer-Anleihen (sowohl Hard- und Local Currency-, als auch EM-Unternehmensanleihen). Darüber hinaus kann der Portfoliomanager auch selektiv in Aktien aus entwickelten Ländern investieren, die über ein signifikantes Schwellenländer-Exposure verfügen.

Harting ist wichtig zu betonen, dass es sich dabei um einen ganzheitlichen Prozess handelt: „Wir bauen nicht einfach nur ein triviales Multi-Asset-Portfolio auf Basis der simplen Kombination voneinander isolierter Aktien- und Anleihenportfolios, sondern verfolgen einen integrierten Ansatz: Jedes in Frage kommende Unternehmen wird über die gesamte Kapitalstruktur hinweg von unseren spezialisierten Analystenteams unter die Lupe genommen. Anschließend entscheiden wir, welche Investmentvariante im Portfoliokontext den größten risikoadjustierten Mehrwert bietet. Mal ist die Aktie attraktiver, mal die Local- oder Hard-Currency Anleihe“, so der in New York City stationierte AB-Fondsmanager im Gespräch mit e-fundresearch.com.

Harting, der bereits seit 2007 bei AB (ehemals Alliance Bernstein) tätig ist und das Management des AB Emerging Markets Multi-Asset Portfolios seit dessen Lancierung im Juni 2011 verantwortet, sieht die Flexibilität der Strategie sowie die große Bandbreite der zur Verfügung stehenden Investmentoptionen als entscheidenden Vorteil: „Die aktive Kombination von Schwellenländer-Aktien und Fixed-Income Instrumenten eröffnet uns mehr Optionen, die richtige Balance für Renditen zu finden. Wir glauben, dass unsere Struktur einen strategischen Vorteil gegenüber unabhängig voneinander verwalteten Aktien- und Anleihenbausteinen verschaffen kann“, sagt der Experte.

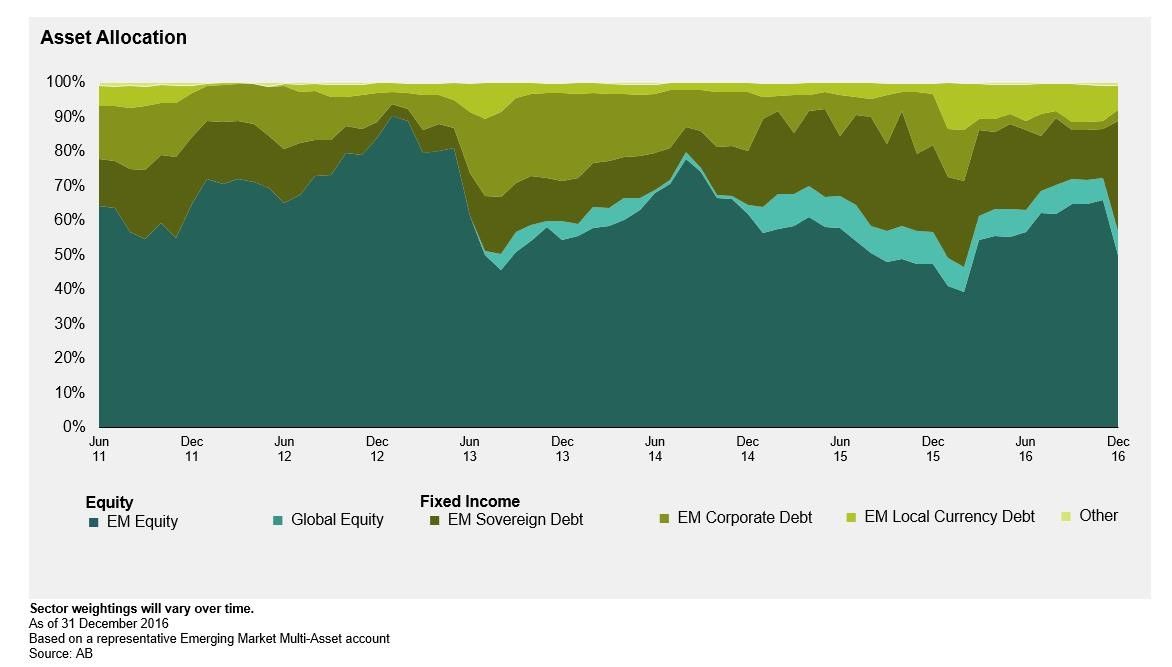

Seit Fondsstart 2011: Dynamische Allokation

Dass Morgan Hartings Portfolio auch tatsächlich dynamisch verwaltet wird, zeigt ein Blick auf den Verlauf seiner Allokationen seit Fondslancierung 2011 (siehe Grafik unten). Per Ende Januar 2017 bestand Hartings Portfolio zu knapp 63% aus Aktien und 37% Anleihen (Durchschnittliches Rating: BBB). Mit 247 Portfolioholdings stellt der Fonds einen gut diversifizierten Zugang zum globalen Schwellenländer-Universum dar.

Performance-Check seit Auflage

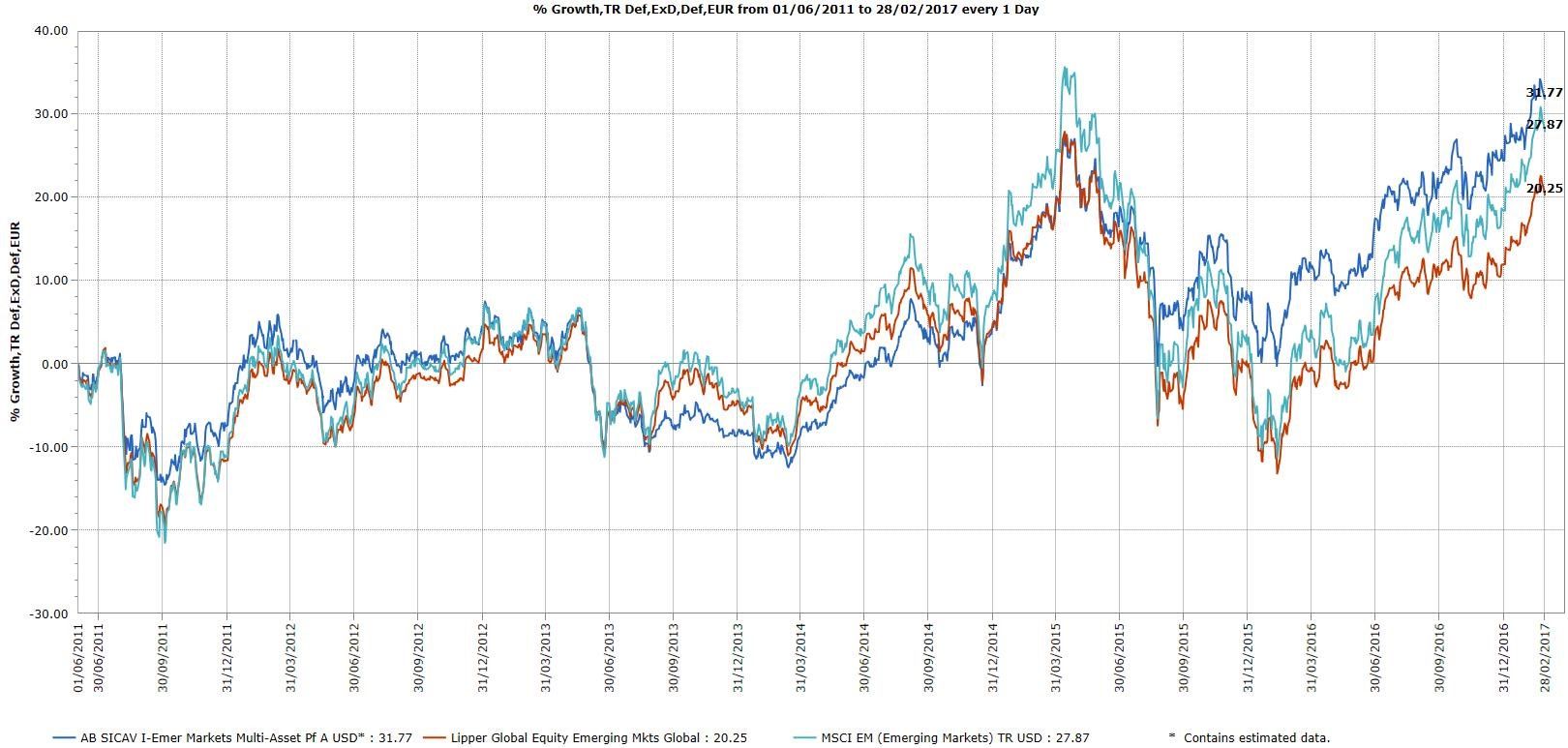

Nachfolgender Chart zeigt die Performance-Entwicklung des AB Emerging Markets Multi-Asset Portfolios seit Lancierung am 01. Juni 2011 und setzt den realisierten EUR-Total Return im Vergleich zur Wertentwicklung des MSCI Emerging Markets sowie zum Lipper for Investment Managmenent Peer-Group-Durchschnitt „Equity Emerging Markets Global“. Sowohl Peer-Group-Durchschnitt als auch Index kann Morgan Harting im Beobachtungszeitraum 01.06.2011-28.02.2017 auf Distanz halten.

Die bisher erzielte Outperformance ist vor allem auch auf die tendenziell erfolgreiche Verlustminimierung bei massiven Marktdrawdowns zurückzuführen. Als Beispiel zeigt nachfolgender Chart die Performance-Entwicklung während des turbulenten Börsenstarts 2016:

Fazit: Smarter Emerging Markets Zugang

Die potenzielle Zielgruppe von Morgan Hartings „EMMA“ ist breit gefasst: Professionelle und institutionelle Investoren können das Portfolio dank des starken Fokus‘ auf Volatilitätsminimierung als potenziell risikoreduzierte Core-Position für eine Emerging Markets Aktienallokation einsetzen. Retail-Investoren finden im AB Emerging Markets Multi-Asset Portfolio eine attraktive Option für eine generelle Schwellenländer-Allokation, die mit Emerging Markets Local Currency- und Unternehmensanleihen auch Sub-Bereiche umfasst, die sich über Einzelfondsinvestments nur für erfahrene Marktteilnehmen umsetzen ließe.

Weitere beliebte Meldungen: