Credit Suisse Asset Management verwaltet insgesamt mehr als CHF 270 Mrd. und beschäftigt 519 Anlagespezialisten. Der Anteil institutioneller Assets liegt bei über 60 Prozent.

Als einer der führenden Multi-Asset-Class-Manager mit einem Track Record seit 1974 verwaltet der Geschäftsbereich Balanced Solutions unter der Leitung von René Küffer knapp CHF 40 Mrd. in mehr als 50 Fonds und mehr als 580 Mandaten. Wichtige Produktlösungen sind der CS (Lux) Capital Allocation Fund, der CS (Lux) Global High Income Fund sowie die CS (CH) Privilege Funds.

René Küffer: „Unsere globalen Multi-Anlageklassen Angebote haben eine lange Tradition und wurden seit der Lancierung im Jahr 1974 immer wieder an die Marktlage und die Bedürfnisse unserer institutionellen Kunden angepasst.“ Zu Beginn standen klassische aktive Mandate und Mandate nahe der Benchmark. Es folgten Tactical Focus Mandate und Target Volatility Mandate sowie Mandate mit Risiko-Overlay sowie Lösungen mit Wertuntergrenzen. Die Verwaltung von Mandaten mit Fokus auf die Variance Risk Premium sind eine der aktuellsten Entwicklungen in der Palette von Produktlösungen.

Target Volatility Fund: Optimierung der Rendite für konservative Investoren

Das Hauptinteresse der Investoren ist die Optimierung der Rendite bei gleichzeitiger Beibehaltung des zu Beginn vorgegebenen Volatilitätsbudgets. Das Anlagekonzept des Target Volatility Funds ist eine aktive Asset Allocation Strategie, bei der die Marktvolatilität berücksichtigt wird. René Küffer: „Konservative Investoren, die am Kapitalmarkt partizipieren ohne signifikante nachhaltige Wertkorrekturen erleiden zu wollen, stehen im Mittelpunkt.“

Die taktische Asset Allocation ist eine für die Zielvolatilität optimale Zusammensetzung des Anlagemix auf der Grundlage aktueller Anlageeinschätzungen und der erwarteten Marktvolatilität bzw. der Korrelationen zwischen den Assetklassen.

Diversifizierung und Liquidität

Die Umsetzung des Target Volatility Fund Konzepts auf Ebene des Portfolios erfolgt mit hochliquiden kurzfristigen Anlagen und Geldmarktfonds, Aktien ETFs und aktiven Aktienfonds, Direktanlagen in Anleihen, ETFs und aktiven Anleihenfonds sowie alternativen Anlagen.

Ende Oktober 2018 lag die Portfolio Positionierung bei 62 Prozent Anleihen, 27,5 Prozent Aktien und 5,4 Prozent Liquidität sowie 5,1 Prozent Gold und Commodities.

Das Risikomanagement wird unabhängig vom Portfolio Management durchgeführt. Dies ist relevant für die Portfolioverwaltung selbst und für die Ex-post Berechnung und monatliche Kontrolle der Risikoparameter.

Höchstgrenze für das Risiko

Im Rahmen des Anlagekonzepts wird ein Volatilitätsbudget festgelegt, das dem maximalen Ex-ante-Risiko des Portfolios entspricht. Die Anlageeinschätzungen und das Niveau der Marktvolatilität beeinflussen dann die effektiven Anlagequoten.

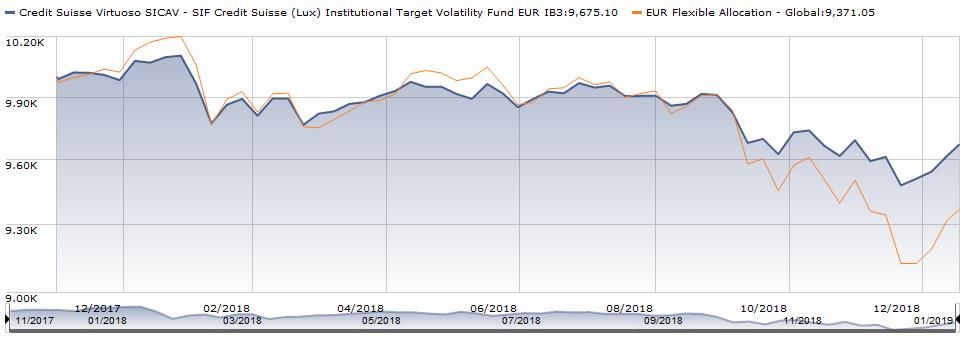

Track Record seit 2009

Die annualisierte Rendite der Composite Target Volatility Mandate (EUR) mit einem Volatilitätsbudget von max. 5 Prozent lag seit der Lancierung am 31.1.2009 bei 4,66 Prozent. Der Anteil der positiven Monate lag bei 72 Prozent und der maximale Verlust pro Monat lag bei 2,82 Prozent. In der zuletzt volatilen Phase im Herbst 2018 wurde relativ zur Peergroup eine gute Entwicklung verzeichnet.

Target Volatility Fund

Weitere beliebte Meldungen: