Ausnutzen kurzfristiger Hypes oder kaum Pure Plays im Portfolio: Viele Themenfonds enttäuschen

Mit thematischen Fondsstrategien lässt sich gutes Geld verdienen: Im Idealfall trifft diese Aussage jedoch nicht nur auf den Fondsanbieter, sondern auch auf den Fondsinvestor zu. Gerade in der jüngsten Vergangenheit gab es am Markt sowohl auf der aktiven, als auch auf der passiven Seite durchaus so manche (vermeintliche) „Produktinnovation“ zu beobachten, die aufgrund der Fokussierung auf sehr kurzlebige „Hypes“ zwar für Schlagzeilen, in den seltensten Fällen aber für einen langfristigen Mehrwert in einem ausgewogenen Investorenportfolio sorgen konnten.

Darüber hinaus stehen Investoren unzählige thematische Produkte zur Verfügung, die zwar nach außen hin mit einem durchaus spannenden thematischen Fokus werben, bei genauerer Betrachtung der Portfoliostruktur aber enttäuschen: Wenn sich etwa die Top-10 Positionen eines „Big Data“ oder „Artificial Intelligence“-Fonds rein aus Allokationen in die „üblichen Verdächtigen“, also den US-Technologie Mega Caps (FAANG-Aktien) zusammensetzen, dann war das zwar rückblickend gesehen nicht schlecht für die Performance, aber sicherlich nicht die Art von „Research-Perlen“, die sich Investoren von derartigen Strategien erwarten.

Seit 2006 mit thematischen Fondsstrategien am Markt vertreten

Beide eingangs erwähnten Kritikpunkte treffen auf die Themenfonds-Palette der Credit Suisse Asset Management nicht zu, wie e-fundresearch.com in einem Interview mit dem Senior Product Specialist Stefan Lutz und Business Development Director Erwin Busch erfahren konnte: „Vom Ausnutzen kurzlebiger Trends kann mit Blick auf unsere thematische Fondspalette keine Rede sein. Schon allein der Blick auf unseren 2006 lancierten und nach wie vor aktiven und stark nachgefragten Credit Suisse (Lux) Security Equity Fund ist Beleg dafür, dass unsere thematischen Ideen nicht nur auf Sicht von Monaten oder Jahren, sondern vielmehr auf Sicht von Jahrzehnten Bestand haben sollen“, so Erwin Busch gegenüber e-fundresearch.com.

Neben der thematischen Relevanz des Credit Suisse (Lux) Security Equity Fund hat sich übrigens auch in knapp 1,5 Jahrzehnten am Lead-Fondsmanagement der Strategie nichts geändert: Nach wie vor ist der auch in Deutschland und Österreich aufgrund vieler Fachveranstaltungen für professionelle Investoren bestens bekannte Patrick Kolb für das Portfolio-Management zuständig. Die Idee zu der Strategie ist damals übrigens in Bottom-Up-Manier zustande gekommen: „Im Rahmen von Managementgesprächen haben wir damals feststellen können, dass Sicherheits-Ausgaben für Unternehmen aus den unterschiedlichsten Sektoren zunehmend eine Schlüssel-Priorität einnehmen werden - ganz gleich, ob es sich nun um IT-Sicherheitsausgaben oder Lebensmittelsicherheit handelt. Es war der Beginn eines dynamischen Wachstumsmarktes, der auch 14 Jahre später nichts an Relevanz oder Chancenpotenzial einbüßen musste “, erklärt Senior Product Specialist Stefan Lutz.

2020: Themenfonds-Palette umfasst 5 Strategien und über 11 Milliarden Euro an verwaltetem Vermögen

Mittlerweile umfasst die thematische Aktienfondspalette aus dem Hause Credit Suisse Asset Management zwar ein durchaus signifikantes Gesamtvolumen von 13.5 Mrd. $ bzw. rund 11 Mrd. Euro per Ende November, die Anzahl der offerierten Themenfonds (5) lässt sich aber weiterhin an einer Hand abzählen.

Konkret setzt sich die thematische Aktienfondspalette neben der bereits erwähnten Credit Suisse (Lux) Security Equity Fund Strategie (Exposure zum Megatrend Schutz & Sicherheit), aus der Credit Suisse (Lux) Robotics Equity Fund (Automatisierung in Industrie, Service, Handel und Alltag), der Credit Suisse (Lux) Digital Health Equity Fund (Technologierevolution im Gesundheitswesen), der Credit Suisse (Lux) Edutainment Equity Fund (Digitale Transformation der Bildung), sowie der am 25. Juni lancierten Credit Suisse (Lux) Environmental Impact Equity Fund Strategie (Investments in umweltwirksame Lösungen) zusammen.

Pure Play Portfolio als Resultat des Investmentprozesses

„Die nach wie vor überschaubare Produktanzahl ist auf unseren hohen Qualitätsanspruch zurückzuführen. Neben der bereits erwähnten Langlebigkeit eines Themas, ist es uns ebenso wichtig, dass ein neues Thema stets auch über ein ausreichend diversifiziertes Universum an investierbaren Pure Plays verfügt. Schließlich möchten wir Investoren keinen Etikettenschwindel, sondern tatsächliches und möglichst reines Exposure zum jeweils propagierten Thema bieten können“, sagt Lutz im e-fundresearch.com Interview.

Lutz definiert „Pure Plays“ als jene Unternehmen, deren Erträge mehrheitlich, also zu mindestens 50 % der zugrundeliegenden thematischen Ausrichtung einer Fondsstrategie, zuzurechnen sind. Sämtliche Titel werden mittels einer Bottom-up-Fundamentalanalyse identifiziert und anschließend in fokussierteren Portfolios von typischerweise 40 bis 60 High-Conviction-Titeln kombiniert. Die Positionsgrößen bewegen sich dabei üblicherweise im Bereich von 1-4 % pro Titel.

„Unser Fokus auf „Pure Players“, Innovation und „Entrepreneurs“ führt naturgemäß zu einer eindeutigen Ausrichtung auf kleinere Unternehmen. Diesen höheren Small- und Mid-Cap Fokus nehmen wir aber gerne in Kauf, da echte Innovation und Industrie Revolution nun einmal auf diesen Ebenen und nicht auf Ebene der Mega-Caps stattfindet“, so Stefan Lutz.

Starke Outperformance seit Auflage sowie auch im Krisenjahr 2020

Im durchaus herausfordernden Kapitalmarktjahr 2020 haben die thematischen Aktienfondsstrategien aus dem Hause Credit Suisse Asset Management bislang durch die Bank mit Outperformance überzeugen können: „In den ersten elf Monaten konnten alle Fonds einen deutlichen Mehrwert gegenüber dem MSCI World ESG Leaders (Benchmark) erzielen, angeführt vom Digital Health mit +70.0% (in $, Retailklasse) gegenüber dem MSCI World ESG Leaders von +10.9 % gefolgt vom Edutainment Fonds mit +26.9%, Robotics mit +26.3% und Security mit +15.7%“, erklärt Lutz.

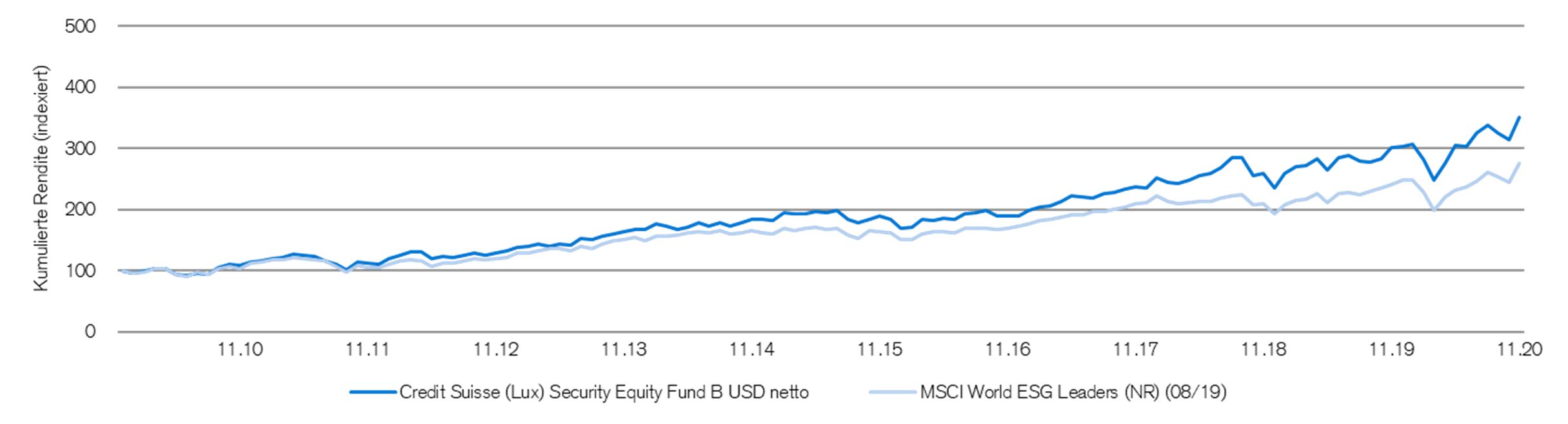

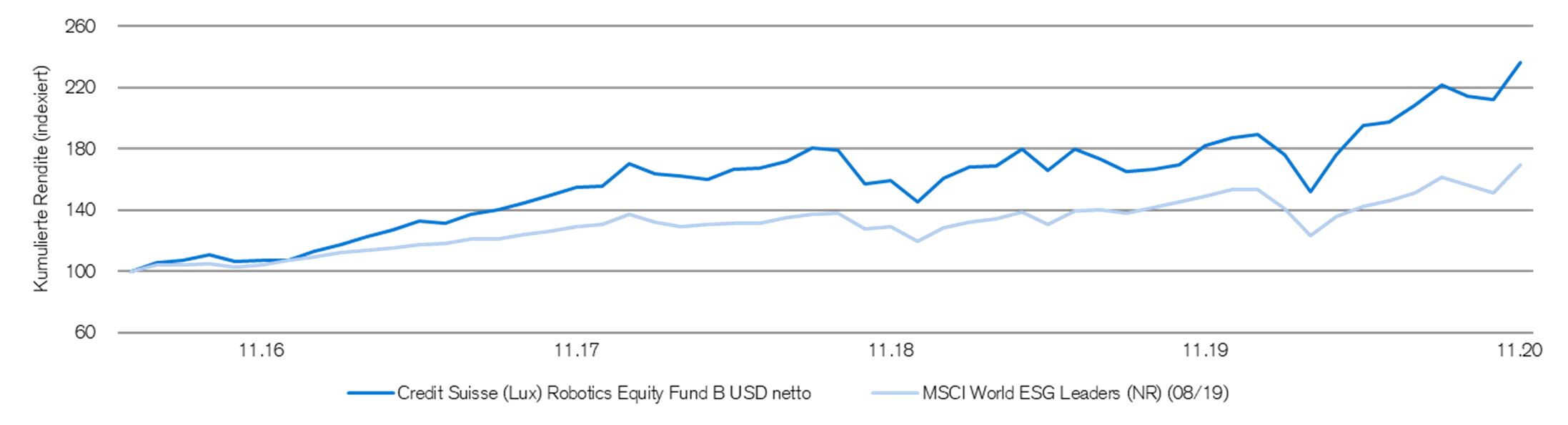

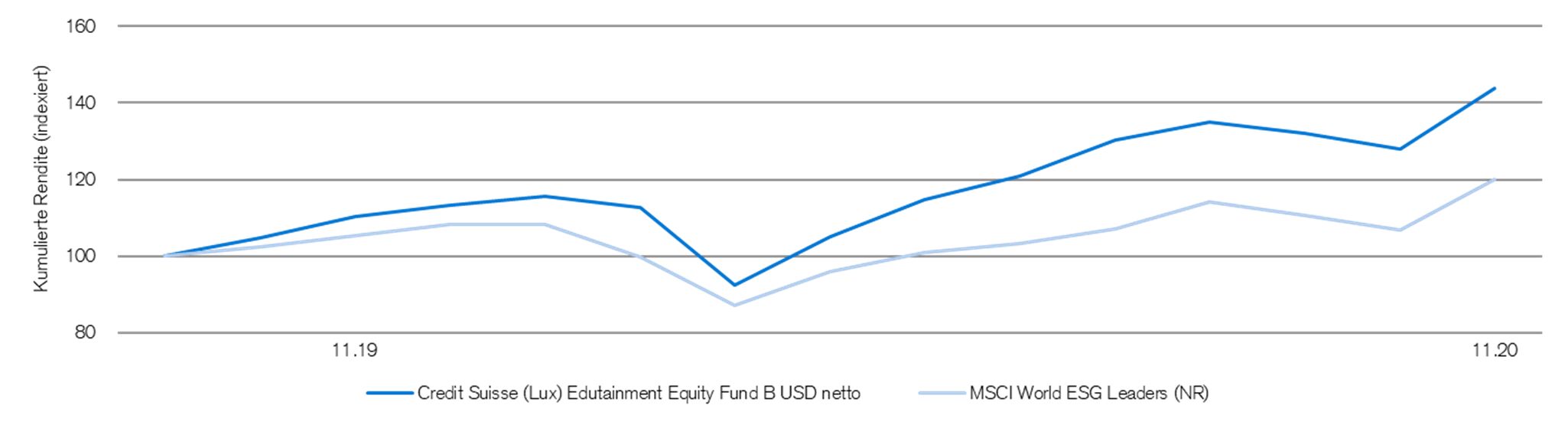

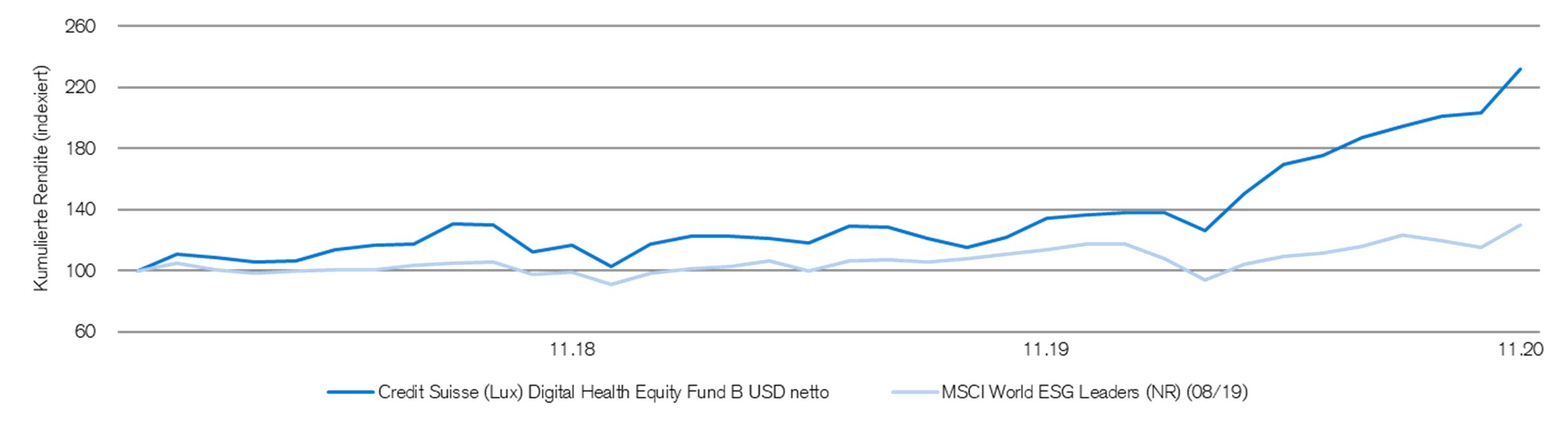

Doch auch im längerfristigen Vergleich haben die Fonds laut Stefan Lutz einen deutlichen Mehrwert für die Kunden geliefert: „Der Security Fonds hat seit Auflage im Oktober 2006 eine kumulative Rendite von +255.6% gegenüber dem Benchmark von +145% erzielt. Mitte 2016 wurde der Robotics Fonds lanciert, welcher seither eine Rendite von +136% (BM: +69.9%) erzielen konnte. Der im Dezember 2017 lancierte Digital Health Fonds konnte seither eine kumulative Rendite von +143% (BM: +30%) erzielen und der Edutainment Fonds seit Lancierung im September 2019 eine Rendite von +46.4% (BM: +20.1%) erzielen. Auch der Ende Juni aufgelegte Environmental Impact Fonds konnte bereits um +36.2 (BM: +17.2%) an Wert zulegen.“

Performance Chart Security in USD-Klasse, 31.12.2009 bis 30.11.2020

Performance Chart Robotics in USD-Klasse, 30.06.2016 bis 30.11.2020

Performance Chart Digital Health in USD-Klasse, 31.12.2017 bis 30.11.2020

Performance Chart Edutainment in USD-Klasse, 30.09.2019 bis 30.11.2020

Advisory Board soll Qualitätsanspruch langfristig sicherstellen

Um die Qualität der bestehenden Strategien, sowie neuer thematischer Strategie-Ideen langfristig sicherzustellen, hat man Anfang 2019 ein „Thematic Equity Advisory Board“ ins Leben gerufen, welches sowohl Experten aus der Wissenschaft (beispielsweise ETH Zürich), als auch der Industrie umfasst. „Das Advisory Board ist fest in den Anlageprozess der Thematic Equity Funds eingebunden, um gezielte Einblicke in Zukunftstechnologien zu erhalten, das Know-how in Bereichen wie Robotik, digitales Gesundheitswesen und Sicherheit zu vertiefen und in diesen Bereichen am Puls der neuen Entwicklungen zu bleiben“, kommentiert Experte Stefan Lutz.

ESG-Kriterien werden bei allen thematischen Aktienstrategien zunehmend berücksichtigt

Laut Stefan Lutz erfüllen sämtliche thematische Aktienfonds die Ausschlusskriterien gemäß dem Credit Suisse Sustainable Investing Framework. Darüber hinaus werden ESG-Kriterien vermehrt in den Investmentprozess integriert, um noch bessere und nachhaltigere Investmententscheide treffen zu können. Das Nachhaltigkeits-Rahmenwerk beschreibt aber auch den Active-Ownership-Ansatz sowie die Anforderungen an ein ESG Reporting.

Formell wird dieser Nachhaltigkeitsansatz seit August 2019 auf die thematische Produktpalette angewendet. Doch auch in den Jahren zuvor haben ESG-Kriterien in den jeweiligen Anlageprozessen vermehrt Anwendung gefunden: „Vor dem Start unseres proprietären Sustainable Investing Frameworks haben wir uns an den Ausschluss-Kriterien des norwegischen Staatsfonds orientiert“, verrät Business Development Director Erwin Busch.

COVID-19 verleiht Megatrends zusätzlichen Rückenwind

Dass COVID-19 nicht unbedingt abrupt neue Trends ins Leben gerufen hat, sondern vielmehr bereits davor bestehende strukturelle Entwicklungen (beispielsweise Digitalisierung & Nachhaltigkeit) massiv beschleunigt, verleiht thematischen Aktienstrategien natürlich einen willkommenen Rückenwind, den auch Stefan Lutz nicht abstreitet: „Mit Ausnahme vom Sub-Thema Industrierobotik haben durch die Bank alle unsere Themen und Sub-Themen aufgrund von den COVID-19 Effekten an Relevanz gewinnen können.“

Besonders hohe Nachfrage verzeichnen laut Erwin Busch im aktuellen Umfeld übrigens die Digital Health Strategie (es klingt einleuchtend, dass sich Telemedizin in Zeiten einer Pandemie wachsender Beliebtheit erfreut), die Security Strategie (beispielsweise erfordert eine global stark gestiegene Home Office Adaption zusätzliche Sicherheits-Investments), sowie die Edutainment Strategie. Zu letzterer Strategie ist zu sagen, dass digitale Konzepte laut Credit Suisse Analysen aktuell nur knapp 2 % des weltweiten Bildungsmarktes ausmachen. Eltern, die während Lock-Down-Zeiten „Home Schooling“-Erfahrungen sammeln durften, werden dem Investitionsbedarf in digitale Bildungslösungen an dieser Stelle wohl ohne Wenn und Aber zustimmen...

Weitere beliebte Meldungen: