Die Tage, an denen Nachhaltigkeitsstrategien belächelt und als - aus reiner Performance-orientierten Betrachtungsweise – nicht konkurrenzfähig angesehen wurden, gehören der Vergangenheit an. Längst haben zumindest einige dieser Konzepte in Live-Track-Records erfolgreich demonstrieren können, wo und wie die Berücksichtigung von Nachhaltigkeitskriterien Sinn machen können und dass man sich dadurch auch immer wieder gegenüber der „konventionellen“ Konkurrenz durchsetzen kann: So auch der seit 2011 von Saida Eggerstedt gemanagte „Deka-Nachhaltigkeit Renten“-Fonds, der erst kürzlich von Lipper als bester Fonds der Kategorie Bond EUR (umfasst auch sämtliche konventionelle Strategien) mit Fund Awards über 3- und 5-Jahre ausgezeichnet wurde.

Dass sich die Berücksichtigung von zusätzlichen Informationsparametern in Form von Nachhaltigkeitskriterien gerade im Fixed-Income Bereich wortwörtlich auszahlen kann, sollte nur die wenigsten Marktteilnehmer überraschen. Geht es doch gerade bei festverzinslichen Anlagen quasi ausschließlich darum, die Downside bestmöglich zu schützen und negative Überraschungen (bis hin zu Defaults) auf ein Minimum zu reduzieren. Nachhaltigkeitsstrategien können laut Deka-Fondsmanagerin Eggerstedt dabei helfen, diese wichtigen Portfoliomanagement-Ziele zu erreichen: Beispielsweise verringern die rechtzeitige Vorbereitung auf ökologische und soziale Standards Unternehmensrisiken. Eine verantwortungsvolle Unternehmensführung, die gewisse Geschäftspraktiken gänzlich ausschließt und einen aktiven Dialog mit Stakeholdern sucht, verbessert das Unternehmensimage und kann dadurch vor abruptem negativen Newsflow schützen. „Bei einem Unternehmen, das umweltfreundlich agiert und mit einer transparenten Strategie vorgeht, sinkt die Gefahr von Beschwerden und Rechtsstreitigkeiten“, fasst es die Expertin zusammen.

Konkret verfolgt Eggerstedt im Rahmen der Fondsstrategie eine Kombination aus harten Ausschlusskritieren und Best-in-Class Ansatz. Letzterer beurteilt potenzielle Emittenten anhand 250 unterschiedlicher Kriterien, welche sich auf die Bereiche Umweltmanagement, soziale Verantwortung und gute Unternehmensführung fokussieren. Die hierfür notwendigen Datenpunkte werden dem Deka-Fondsmanagement von der spezialisierten Nachhaltigkeitsrating-Agentur „imug“ zur Verfügung gestellt.

Das Investmentuniversum wird durch diese Schritte von anfangs 3,500 Unternehmen auf eine deutlich übersichtlichere Größe von 1,500 Emittenten reduziert. Erst auf dieses angepasste Investmentuniversum wendet Eggerstedt anschließend einen konventionellen Anleihe-Portfoliomanagementprozess an: Die Managerin setzt dabei auf einen Benchmark-freien, aktiven Selektionsansatz, der in einer diversifizierten Zielportfoliogröße von stets zwischen etwa 200-250 Emittenten resultiert. Im Gespräch mit e-fundresearch.com ist es Eggerstedt wichtig zu betonen, dass sowohl klassische Bewertungskennzahlen als auch die Einhaltung der Nachhaltigkeitskriterien laufend überwacht werden und das Portfolio dementsprechend auch regelmäßig angepasst wird. Eine wichtige Rolle spielt dabei auch die häufige direkte Interaktion mit Emittenten, die vom Fondsmanagement-Team in Form von Unternehmensbesuchen und Feedback-Gesprächen umgesetzt werden. Im Falle von signifikanten Nachhaltigkeits-Ratingverschlechterungen oder der plötzlichen Nicht-Einhaltung der ESG-Mindest-Standards werden Emittenten unter Berücksichtigung eines angemessenen Verkaufszeitraums (kein „Forced-Selling“) aus dem Portfolio entfernt: Als konkretes Beispiel aus der Vergangenheit nennt die Fondsmanagerin die Unternehmen VW, ENI, Vale und Wells Fargo.

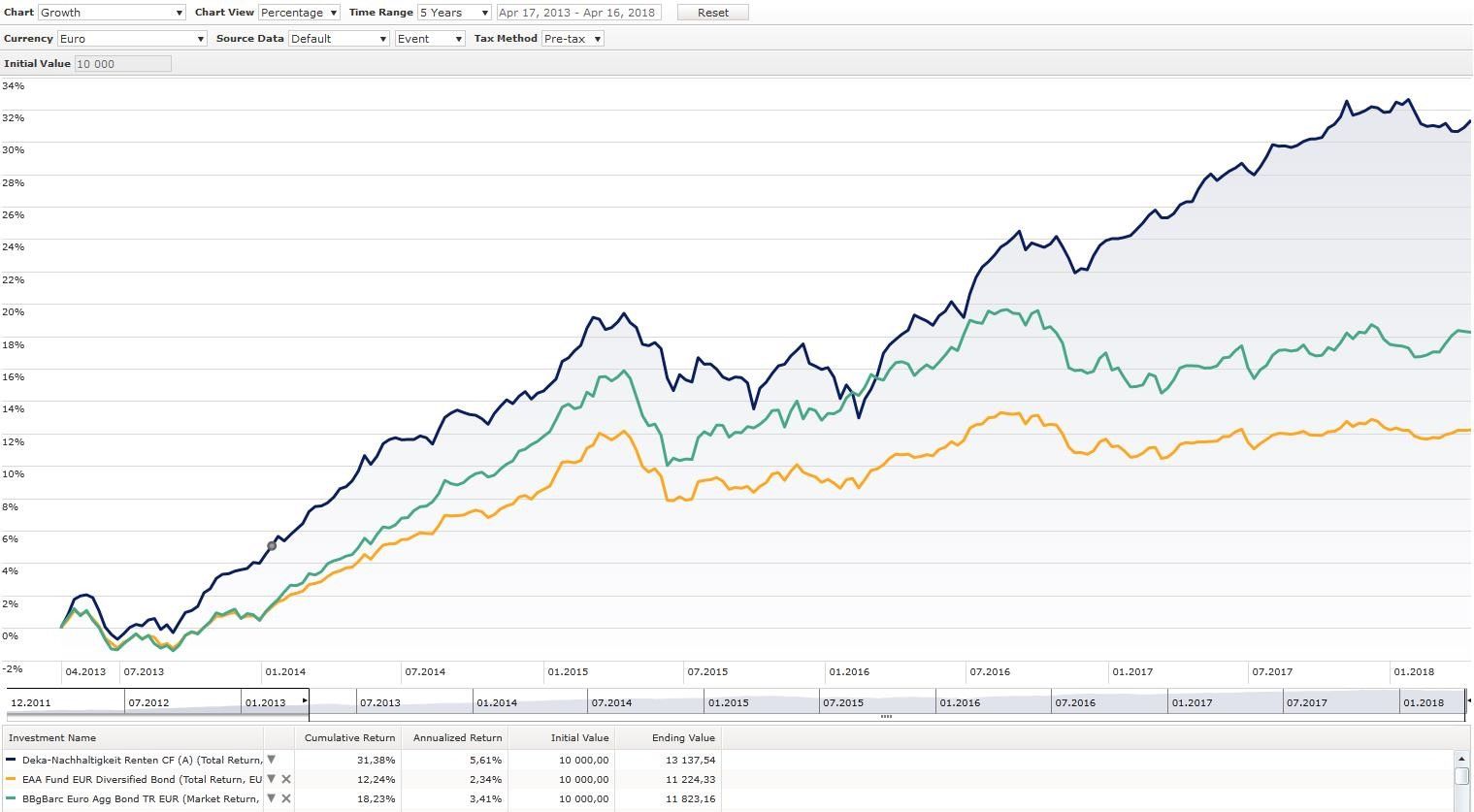

Abschließender Chart zeigt die 5-Jahres-Performance-Entwicklung des Deka-Nachhaltigkeit Renten (LU0703711035) im Vergleich zur Morningstar-Peergroup „EUR Diversified Bond“ sowie zum – von e-fundresearch.com als reine Referenz-Benchmark gewählte - „Bloomberg Barclays Euro Aggregate Bond“-Index:

Weitere beliebte Meldungen: