Gerechnet seit 1997 fiel der Rückschlag mit 10 Prozent im Jahr 2008 am deutlichsten aus. Da die Welt seinerzeit an der Schwelle einer schweren Bankenkrise stand, erwies sich die bereits historisch bedingt sehr hohe Gewichtung in Finanztiteln dabei als nicht gerade vorteilhaft. Bei einem annualisierten Ertrag von 7,7 Prozent liegt der durchschnittliche maximale Drawdown seit 1997 bei 1,9 Prozent. Im gleichen Zeitraum haben Staatsanleihen eine annualisierte Rendite von 7,0 Prozent erzielt.

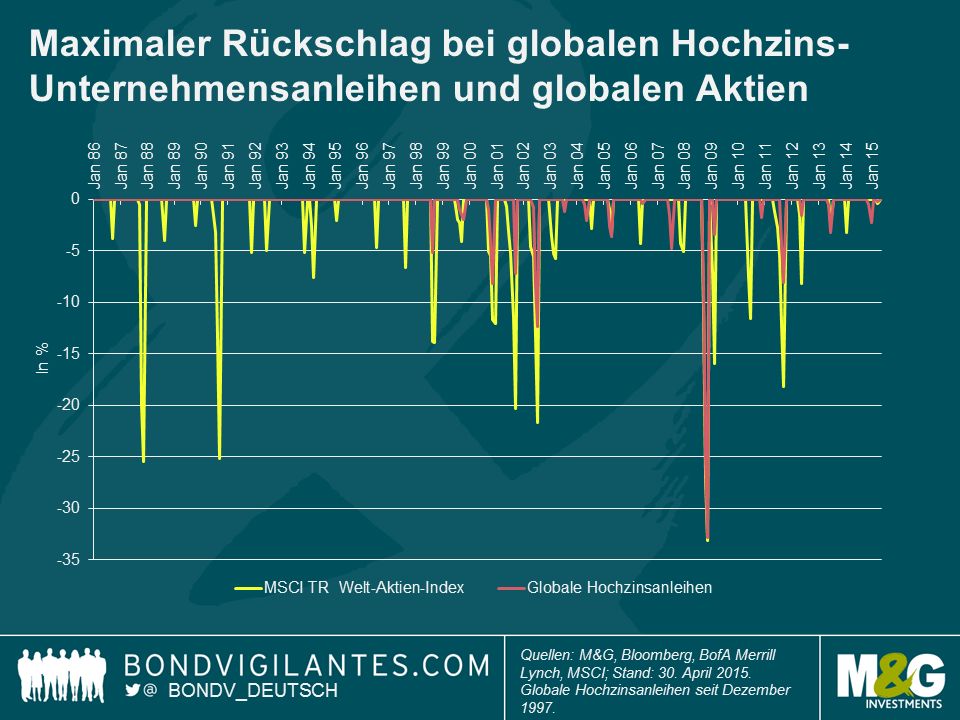

Schaut man sich einmal die maximalen Rückschläge pro Kalenderjahr an, so wird schnell klar, dass in Hochzins-Unternehmensanleihen investierte Anleger mit ausgeprägteren Wertschwankungen fertig werden müssen als in vergleichsweise defensiveren festverzinslichen Anlageklassen engagierte Investoren. So lag der maximale Drawdown seit 1998 ganze sechs Mal bei über 5 Prozent, während der durchschnittliche maximale Rückschlag p.a. 5,6 Prozent betrug.

Mit Blick auf die vergangenen 29 Jahre liegt der durchschnittliche maximale Drawdown p.a. am globalen Aktienmarkt bei 9,4 Prozent. In dieser Hinsicht weisen Hochzins-Unternehmensanleihen also eine engere Korrelation zu den Aktienmärkten als zu den traditionellen Anleihenmärkten auf. Der Grund dafür ist der Umstand, dass Hochzinsanleihen und Aktien auf volkswirtschaftliche Einflussfaktoren auf ähnliche Art und Weise reagieren, so dass beide Anlageklassen über einen gesamten Marktzyklus hinweg durchaus ähnliche Ertragsprofile aufweisen können. Zwar sind Aktien ganz eindeutig eine völlig andere Anlageklasse als Hochzins-Unternehmensanleihen, aber Anleiheninvestoren betrachten Aktien unter Umständen als Papiere mit unbegrenzter Laufzeit, die deshalb eine beträchtliche Spread-Duration mit sich bringen können. Im Gegensatz zu Anleiheninvestoren hat ein Aktienanleger außerdem üblicherweise so gut wie keinen Anspruch auf eine Absicherung durch die Vermögensbasis eines Unternehmens. Hochzinsanleihen weisen aber tendenziell geringere Wertschwankungen auf als Aktien, weil deren festverzinsliche Ertragskomponente gegenüber Aktien für zusätzliche Stabilität sorgt. Gleichzeitig hat die Möglichkeit eines Kapitalzuwachses zur Folge, dass Hochzins-Unternehmensanleihen auf lange Sicht aktienähnliche Gesamterträge erzielen oder diese sogar noch übertreffen können.

In risikoscheuen Phasen entwickeln sich Hochzinsanleihen am Markt im Allgemeinen jedoch schwächer als festverzinsliche Wertpapiere in ihrer Gesamtheit. Im Jahr 2008 kam es zu einer Welle von Zwangsverkäufen, so dass in globalen Hochzins-Unternehmensanleihen engagierte Anleger einen Verlust von 33 Prozent erlitten. Hochzinsanleihen tendierten auch deshalb so schwach, weil diese hoch verschuldeten Unternehmen mit einem wesentlich höheren Kreditrisiko behaftet sind als Firmen mit Investmentstatus (seit 1970 liegt die 5-jährige kumulierte Ausfallrate von in US-Dollar denominierten Nicht-Finanz-Hochzins-Unternehmensanleihen bei 20,5 Prozent). Außerdem waren die konjunkturellen Aussichten im 4. Quartal 2008 vermutlich schlechter als jemals zuvor. Im gleichen Zeitraum legten Staatsanleihen hingegen um fast 5 Prozent zu. Dies belegt die Vorzüge von Staatsanleihen – sie weisen in der Regel keine Korrelation zu risikoreicheren Vermögenswerten auf.

Jene Hochzins-Investoren, die in den „dunklen Tagen“ des Jahres 2008 der Versuchung, ihre Engagements aufzulösen, widerstanden haben, sind dafür vom Markt reichlich belohnt worden. Von November 2008 bis März 2015 haben globale Hochzins-Unternehmensanleihen einen Gesamtertrag von 172 Prozent vorgelegt, während die Ausfallraten von Hochzinsanleihen weltweit parallel dazu außerordentlich niedrig waren. Im gleichen Zeitraum gewannen Aktien übrigens weltweit insgesamt 135 Prozent hinzu. Insofern haben sich Hochzins-Unternehmensanleihen also eher wie Aktien und weniger wie traditionelle festverzinsliche Anlageklassen (wie beispielsweise Staatsanleihen) verhalten.

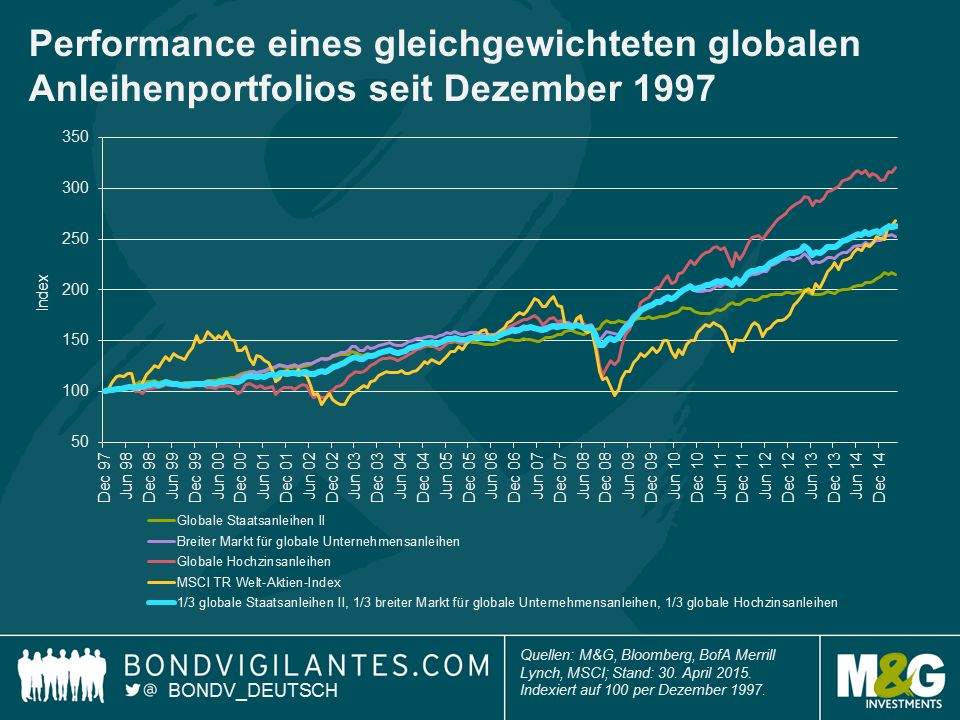

Für all jene, die jetzt neugierig geworden sind, zeigt die blaue Linie innerhalb der nachfolgenden Grafik die Performance eines gleichgewichteten Portfolios, dass im Dezember 1997 aus globalen festverzinslichen Vermögenswerten zusammengestellt worden wäre. Dieses Portfolio hätte einen annualisierten Ertrag von 7,9 Prozent generiert (was in etwa dem Ertrag globaler Aktien entspricht). Dabei war die Volatilität aber nicht einmal halb so hoch wie bei einem ausschließlich in Hochzinsanleihen oder Aktien investierten Portfolio.

Obwohl eine historische Analyse dieser Art durchaus interessant ist, stellt sich die Frage, ob sich daraus auch Schlussfolgerungen im Hinblick auf die potenziellen zukünftigen Renditen festverzinslicher Wertpapiere ziehen lassen.

Man kann (mit Hilfe einiger vereinfachender Annahmen, dass beispielsweise eine Zinsveränderung stets einen einmaligen Schock zur Folge hat und die Zinsen über die gesamte Zinskurve hinweg dann gleichermaßen ansteigen, während die Wechselkurse konstant bleiben) Modelle für sämtliche Entwicklungen der Anleihenrenditen sowie die Zinsdifferenzen von Unternehmensanleihen erstellen und diese dann mit den historischen Erträgen festverzinslicher Vermögenswerte vergleichen. Dabei handelt es sich zwar um einen sehr vereinfachten, aber trotzdem hilfreichen Vergleich, der als grobe Richtschnur dient, um die Auswirkungen niedrigerer Renditen auf die Gesamterträge festverzinslicher Vermögenswerte zu ermitteln.

Weitere beliebte Meldungen: