Der US-Aktienmarkt zeigt sich seit Jahren als nahezu unantastbarer Seriensieger. Eine kleine Gruppe von Mega-Caps, die sogenannten „glorreichen Sieben“ – Microsoft, Nvidia, Apple, Alphabet, Amazon, Meta und Tesla – dominiert die Index-Rankings. Doch wie lange kann diese Vorherrschaft noch anhalten? Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, ist der Meinung, dass ein Favoritenwechsel immer wahrscheinlicher wird. „Die historisch hohen Bewertungsunterschiede lassen darauf schließen, dass sich die Aktienmarkterträge zukünftig verbreitern werden“, sagt Galler.

US-Aktienmarkt getrieben von langer Expansion der Wirtschaft

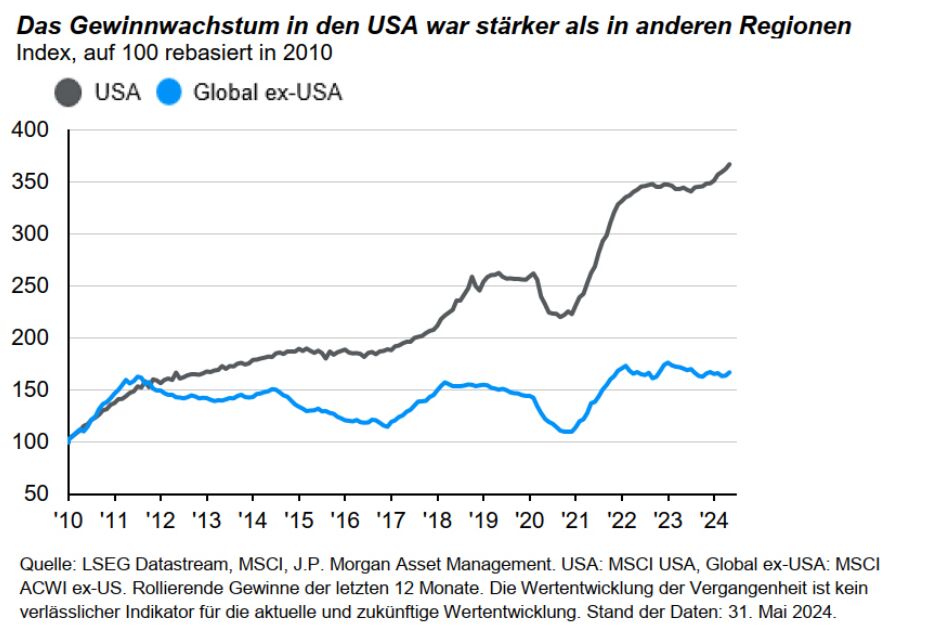

Der US-Aktienmarkt profitiert seit Jahren von einer außergewöhnlich langen und stabilen Wirtschaftsexpansion. Begünstigt durch Steuersenkungen und eine starke Wirtschaftsleistung konnten US-Unternehmen beeindruckende Gewinnsteigerungen erzielen. Diese wirtschaftliche Stärke spiegelt sich in einer extremen Marktkonzentration wider: „Seit Anfang 2023 stammen 60 Prozent der Renditen des S&P 500 von nur drei Unternehmen“, erklärt Galler, „und die ‚glorreichen Sieben‘ machen mittlerweile 32 Prozent des Index aus.“

Makroökonomische Faktoren haben in den letzten 15 Jahren überwiegend zugunsten der USA gewirkt. „Japan kämpfte mit Deflation, Europa wurde von der Staatsschuldenkrise und Konsolidierungspolitik gebremst, und die Schwellenländer litten unter dem ‚Taper Tantrum‘ von 2013 sowie weiteren Schocks im Zusammenhang mit China“, erläutert Galler. Im Gegensatz dazu erlebten die USA eine kontinuierliche Expansion, unterstützt durch Steuersenkungen im Jahr 2017, die für zusätzlichen Rückenwind sorgten.

Diese Kombination aus makroökonomischer Überlegenheit und einer führenden Wachstumsbranche hat den Blick der Anleger verengt. „Nicht nur die ‚glorreichen Sieben‘ können mit starken Margen und beeindruckenden Eigenkapitalrenditen aufwarten“, betont Galler.

Ertragssteigerungen durch KI auf breiter Front, Europa mit Aufholpotenzial

Tilmann Galler sieht mehrere Gründe für eine zukünftige Verbreiterung der Aktienmarkterträge. Ein zentraler Faktor ist die extreme Bewertungsspanne an den heutigen Aktienmärkten. „Im S&P 500 werden die Top-10-Aktien mit einem KGV von 30 gehandelt, verglichen mit dem 18-fachen des Gewinns für den Rest des Marktes“, so Galler.

Um weiterhin von der starken Nachfrage zu profitieren, müssen die „KI-Architekten“ wie Nvidia und Microsoft sicherstellen, dass eine wachsende Zahl von „KI-Konsumenten“ in anderen Branchen die Produktivitätsvorteile der künstlichen Intelligenz erkennt. „Dadurch sollten auch in anderen Branchen Ertragssteigerungen möglich sein und die Renditen amerikanischer Aktien in Zukunft nicht mehr nur von einer Handvoll Namen abhängen“, sagt Galler.

Darüber hinaus sind die günstigen Konjunkturaussichten außerhalb der USA bislang noch kaum eingepreist. Der Vorsprung im Wirtschaftswachstum der USA gegenüber Europa dürfte sich in diesem Jahr verringern. „Die Rekord-Bewertungsabschläge für europäische Aktien im Vergleich zu den USA zwischen 33 und 47 Prozent erscheinen exzessiv“, erklärt Galler.

Zudem könnten europäische Small Caps überproportional von den Zinssenkungen der Europäischen Zentralbank profitieren. „Die üblichen Bewertungsaufschläge gegenüber Large-Caps sind nach Jahren erheblicher Underperformance verschwunden“, fügt Galler hinzu.

Chancen für einen Favoritenwechsel

Die historischen Bewertungsunterschiede und die sich abzeichnenden wirtschaftlichen Entwicklungen deuten darauf hin, dass die US-Mega-Caps als Seriensieger der letzten Jahre entthront werden könnten. Tilmann Galler fasst die Situation treffend zusammen: „Die Kombination aus makroökonomischer Outperformance und führender Wachstumsbranche hat den Blick der Anleger verengt. Doch es gibt mehrere Gründe dafür, dass sich die Aktienmarkterträge zukünftig verbreitern werden.“ Eine breitere Basis von US-Aktien sowie europäische Aktien bieten attraktive Chancen und könnten die Marktführerschaft übernehmen. Anleger sollten daher ihre Aufmerksamkeit auf diese potenziellen Wachstumsbereiche lenken und die Entwicklungen genau verfolgen.

Die kommenden Jahre könnten spannende Veränderungen und neue Marktführer an den Aktienmärkten bringen.

Weitere Gastkommentare:

Weitere beliebte Meldungen: