Wir beobachten gerade eine Gezeitenwende, denn Schwellenländeranleihen in Lokalwährung werden wieder attraktiv.

In Anbetracht der weltweiten Turbulenzen an den Finanzmärkten, die US-Präsident Trump in den ersten 100 Tagen seiner Amtszeit ausgelöst hat, haben sich die langfristigen Aussichten für diese Anlageklasse stetig verbessert.

Günstige Bewertungen, ein hoher Carry, die Lockerung der Geldpolitik und die zunehmende Wahrscheinlichkeit einer langfristigen Abwertung des US-Dollars haben einen unterstützenden Effekt. All dies deutet darauf hin, dass Schwellenländeranleihen in Lokalwährung es wert sind, in globalen Anleihenportfolios stärker berücksichtigt zu werden.

Es gibt jedoch Investoren, die – vielleicht nicht ohne Grund – vorsichtig sind. Die letzten Jahre waren nicht gerade positiv für diese Anlageklasse. Aufgrund der Covid-Krise und des Ukraine-Kriegs zogen Investoren ihre Gelder aus Schwellenländeranleihen in Lokalwährung ab.

Doch jetzt scheinen sich einige Trends zu ihren Gunsten zu entwickeln.

Nehmen wir z.B. den US-Dollar. Sein unangefochtener Höhenflug der letzten Jahre, unterstützt durch den US-Exzeptionalismus, leistete den größten negativen Einzelbeitrag zur Entwicklung der Schwellenländeranleihen in Lokalwährung. Nun aber wackelt der Greenback. Unserer Ansicht nach ist die US-Währung in eine Phase der strukturellen Schwäche eingetreten, nicht zuletzt wegen des unsicheren politischen Umfelds in den USA.

Nach unserem Fair-Value-Modell ist der US-Dollar gegenüber den Währungen der Schwellenländer im Vergleich zu seinem langfristigen Durchschnitt um 20 Prozent überbewertet.1

Nach unserer Einschätzung wird sich dieser Abstand in den kommenden Jahren verkleinern, während sich das BIP-Wachstumsgefälle zwischen Schwellen- und Industrieländern gegenüber dem derzeitigen 14-Jahres-Hoch weiter vergrößert.

Ein schwächerer Dollar dürfte als Magnet für internationales Kapital für die Schwellenländer wirken. Die jüngsten Marktturbulenzen, die von den USA ausgelöst wurden, haben die Investoren bereits dazu veranlasst, ihre stark auf US-Anlagewerte ausgerichteten Portfolios schrittweise zu diversifizieren. Die Daten der Bank für internationalen Zahlungsausgleich zeigen, dass eine Abwertung des US-Dollars um eine Standardabweichung gegenüber den Währungen der Industrieländer innerhalb eines Monats die Investitionsströme in Schwellenländeranleihen in Lokalwährung um bis zu 0,29 Prozentpunkte ansteigen lässt.2

Neben der günstigen Entwicklung des US-Dollars rechnen wir auch mit einer Lockerung der Geldpolitik, was den Schwellenländern zugutekommen und noch mehr Kapital in die lokalen Anleihemärkte ziehen wird. Bereits jetzt lockern drei Viertel der wichtigsten Zentralbanken der Welt ihre Geldpolitik, wobei die drei größten – die US Federal Reserve, die Europäische Zentralbank und die People's Bank of China – allesamt Impulse geben.

Die Inflationsdynamik in den Schwellenländern ist ebenfalls positiv. Die Inflationsrate in den Schwellenländern ist seit 2022 in jedem Jahr zurückgegangen und der Preisdruck dürfte in diesem Jahr weiter nachlassen. Unsere Frühindikatoren und die von uns entwickelten Instrumente zur Messung der Inflationsdynamik deuten darauf hin, dass die Inflation in den Schwellenländern in den kommenden Monaten wahrscheinlich unter die der Industrieländer fallen wird.

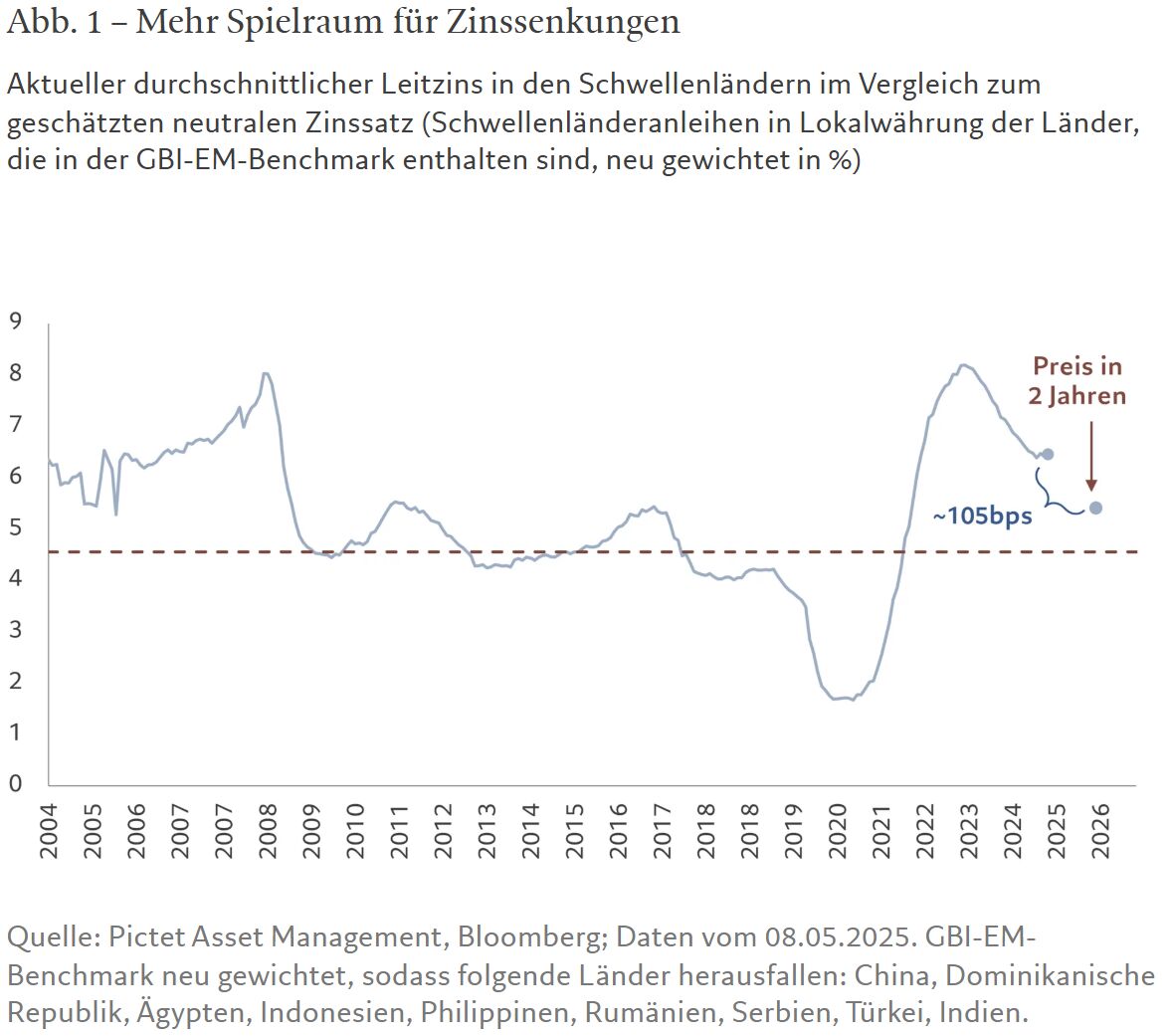

Dadurch dürften die Zinssätze in den Schwellenländern weiter und schneller sinken. In vielen Schwellenländern liegen die Leitzinsen über dem Niveau, das wir als neutral ansehen (siehe Abb. 1). Dieser Zinssatz ist der „Sweet Spot“, bei dem die Kreditkosten weder zu restriktiv noch zu stimulierend wirken.

Der Realzins der Anlageklasse, also die inflationsbereinigte Rendite, die sich Investoren sichern können, wird wahrscheinlich weiter steigen, da er bereits jetzt deutlich über dem langfristigen Durchschnitt und dem von Industrieländeranleihen liegt.

Ein weiterer Impuls für diese Anlageklasse ist die wirtschaftliche Erholung Chinas. China profitiert langsam aber sicher von der Neuausrichtung seiner Wirtschaft zugunsten des Binnenkonsums. Gleichzeitig ist Peking entschlossen, fiskal- und geldpolitische Hebel einzusetzen, um die negativen Auswirkungen der US-Zölle auszugleichen. Der positive Effekt wird auf die übrigen Schwellenländer übergreifen, insbesondere auf diejenigen in Asien, die Chinas größte Handelspartner sind und – was nicht minder wichtig ist – fast die Hälfte des Referenzindex für Schwellenländeranleihen in Lokalwährung ausmachen.

Attraktiver Mix aus Rendite und Duration

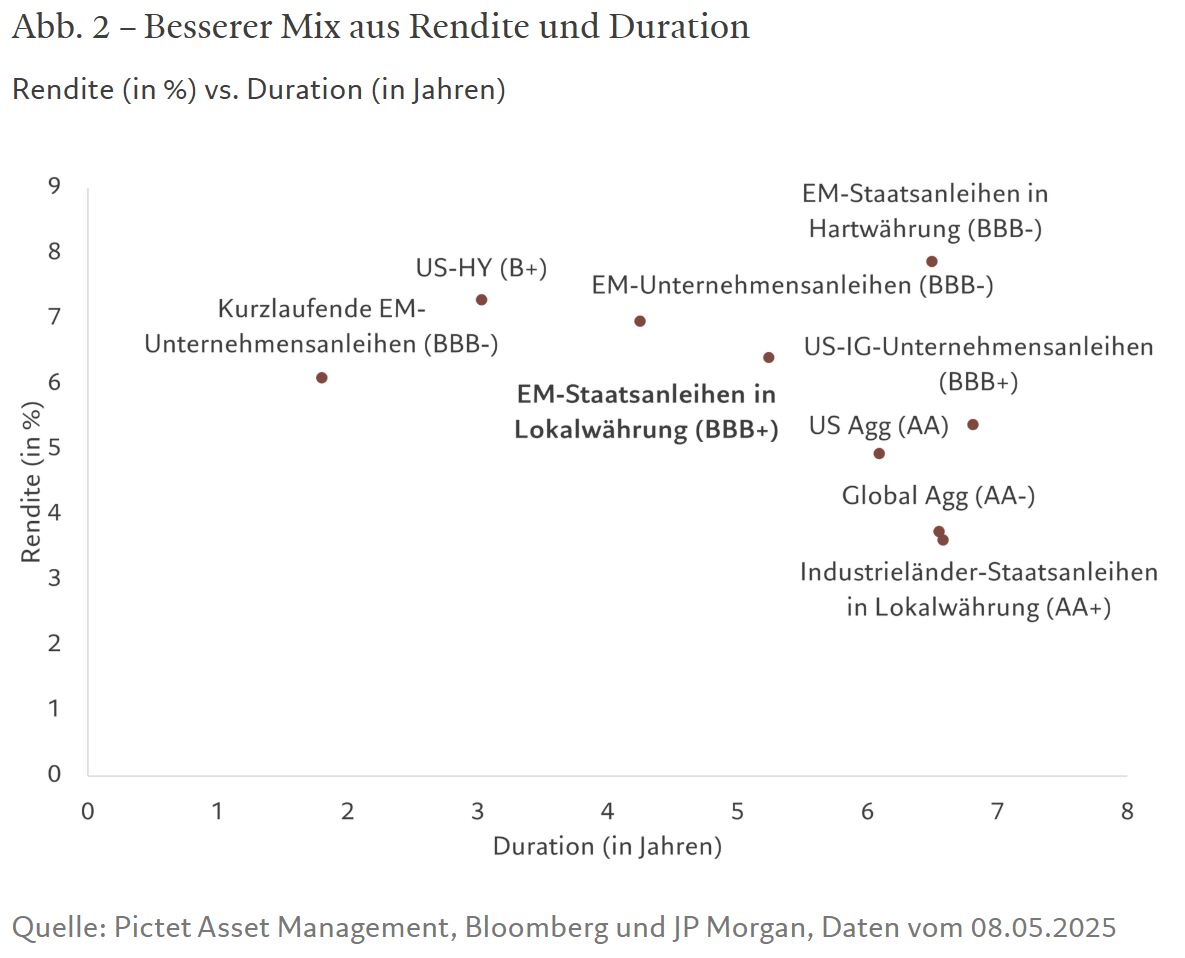

In dem Maße, in dem sich diese grundlegenden Trends verstärken, dürfte die Attraktivität von Schwellenländeranleihen in Lokalwährung als Alternative zu Industrieländeranleihen zunehmen. Wie Abbildung 2 zeigt, bietet die Anlageklasse den Investoren bereits eine höhere Rendite und ein geringeres Durationsrisiko als ähnlich bewertete US-Investment-Grade-Anleihen. (Die Duration gibt den erwarteten prozentualen Gewinn oder Verlust des Kapitalwerts einer Anleihe bei einem Rückgang oder Anstieg ihrer Rendite um 1 Prozentpunkt an).

Berechenbarer und binnenorientierter

Die Anlageklasse hat eine strukturelle Verbesserung ihrer Governance erfahren, sodass die Investoren gute Gründe haben, sich Schwellenländeranleihen in Lokalwährung zuzuwenden.

Eine wirksame Geldpolitik, umsichtige fiskalpolitische Maßnahmen und eine bessere Koordinierung zwischen den politischen Hebeln haben dazu geführt, dass die Schwellenländer berechenbarer und glaubwürdiger geworden sind. Ein Beispiel dafür ist die laufende koordinierte Lockerung in China.

Ein Gradmesser für die Glaubwürdigkeit der Politik, der bewertet, wie konsistent und zuverlässig die Wirtschaftspolitik eines Landes ist, zeigt, dass die Schwellenländer schnell zu den Industrieländern aufschließen und der Abstand kleiner wird.3

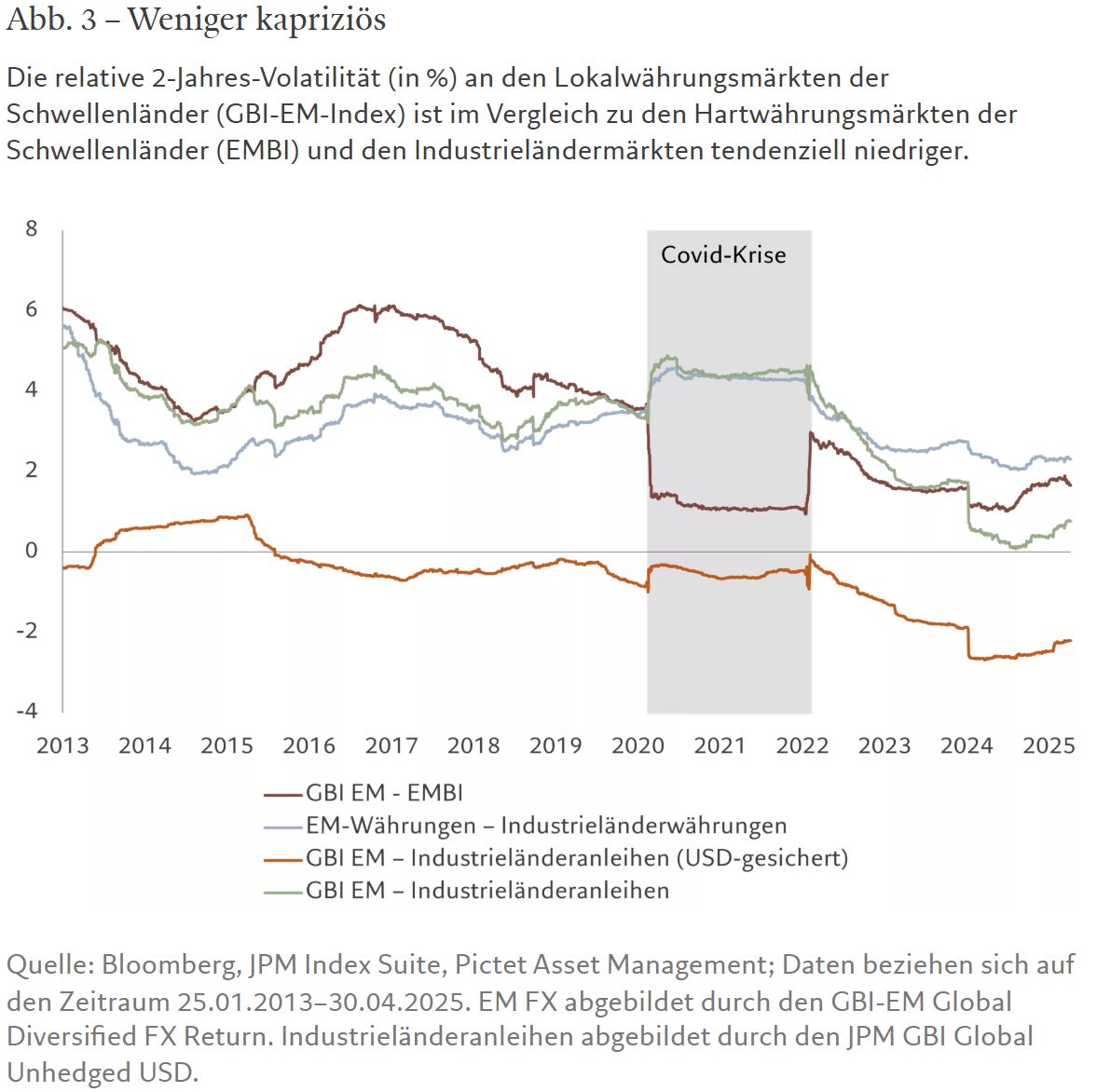

Eine glaubwürdigere Politik und ein höheres Wirtschaftswachstum haben dazu beigetragen, dass die inländischen Spartöpfe größer geworden sind und inländische Investoren ermutigt wurden, in Lokalwährungen und an lokalen Märkten zu sparen. Eine stärkere Beteiligung inländischer Investoren und die geringere Abhängigkeit von externer Finanzierung sind positiv für die Anlageklasse, da somit ihre Anfälligkeit für externe Volatilität abnimmt.

All dies trägt dazu bei, die Volatilität langfristig zu verringern (siehe Abbildung), was die Anlageklasse umso attraktiver macht.

Da sich die makroökonomischen und strukturellen Faktoren zugunsten von Schwellenländeranleihen in Lokalwährung entwickeln, ist es für die Investoren an der Zeit, diese Anlageklasse wieder in den Blick zu nehmen.

Von Alper Gocer, Head of Emerging Markets Fixed Income und Adriana Cristea, Senior Investment Manager bei Pictet Asset Management

1 Basierend auf relativen Preisen, relativer Produktivität und Nettoauslandsvermögen, Durchschnitt von 31 Schwellenländerwährungen

2 https://www.bis.org/publ/qtrpdf/r_qt2409d.htm

3 Sebnem Kalemli-Ozkan und Filiz Unsal, November 2023

Weitere beliebte Meldungen: