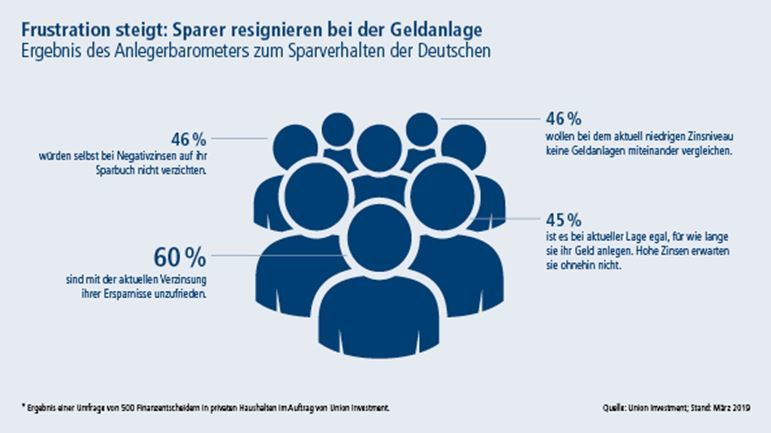

Vor dem Hintergrund des Niedrigzinsumfeldes macht sich Frust unter den Sparern breit. Sechs von zehn Befragten äußern sich unzufrieden über die Verzinsung ihrer Geldanlage. Nur jeder Dritte (36 Prozent) ist mit der Art und Weise zufrieden, wie sein Vermögen arbeitet. Unmut äußern die Befragten auch über die ungleichmäßige Lastenverteilung durch die Nullzinspolitik: Mehr als jeder Zweite (55 Prozent) ärgert sich darüber, dass die Minizinsen einseitig auf Kosten der Sparer gehen, während Kreditnehmer oder der Staat erhebliche Zinseinsparungen haben. 40 Prozent fordern daher vom Staat, dass er den Anlegern etwas zurückzahlen sollte.

Statt die Initiative zu ergreifen und sich nach rentierlichen Anlagemöglichkeiten umzuschauen, zeigen sich die Sparer zunehmend mürbe und lethargisch: 45 Prozent sind der Ansicht, dass es bei dem niedrigen Zinsniveau egal ist, wie lange sie ihr Geld anlegen, da sie ohnehin keine vernünftige Verzinsung bekommen. Im zweiten Quartal 2018 waren es lediglich 37 Prozent. Für immer mehr Menschen scheint es momentan gleichgültig, für welche Form der Geldanlage sie sich entscheiden. Sie erwarten von keiner Anlage eine attraktive Rendite. Ihr Anteil ist von 35 Prozent im zweiten Quartal 2018 auf aktuell 41 Prozent gestiegen. „Die Ergebnisse der Befragung machen deutlich, dass die vielen nahezu zinsfreien Jahre die Wahrnehmung der Sparer verschoben haben. Viele geben sich ihrem Schicksal einfach hin und ignorieren schlichtweg die Existenz bestehender Anlagealternativen“, sagt Giovanni Gay, Geschäftsführer bei Union Investment.

Junge Erwachsene neigen am ehesten dazu, ihr Anlageverhalten zu ändern

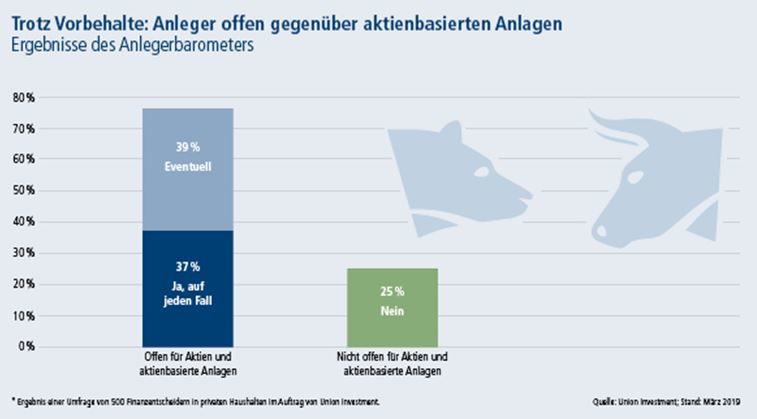

Resignation kommt darin zum Ausdruck, dass selbst Negativzinsen auf dem Sparbuch beziehungsweise Tagesgeldkonto annähernd jeden Zweiten (46 Prozent) nicht dazu bewegen würden, Geld anders anzulegen. Vor allem ältere Menschen verhalten sich sehr reserviert: Unter den 50- bis 59-Jährigen würden bei Negativzinsen nur vier von zehn Anlegern Taten folgen lassen und ihr Vermögen in Aktienanlagen umschichten. Anders hingegen sieht das Bild bei den Jüngeren aus: Knapp zwei Drittel der 20- bis 29-Jährigen (63 Prozent) sehen mögliche Negativzinsen als Impuls, um ihre Anlagegewohnheiten zu ändern. „Gerade die jüngere Generation zeigt sich gegenüber aktienbasierten Anlageformen offen. Es ist eine wichtige Aufgabe, sie abzuholen und auf dem Weg zu einer ausgewogenen Vermögensanlage zu begleiten“, sagt Gay. Denn von alleine würden die Menschen kaum agieren. Hilfreich bei dem Aufbau einer ordentlichen Vermögensstruktur ist die Bereitschaft in Aktien zu investieren, die bei deutschen Sparern erfreulicherweise vorhanden ist. Drei Viertel der Anleger (76 Prozent) können sich eine Geldanlage, die Aktien enthält, vorstellen. Gut ein Drittel von ihnen (37 Prozent) kann sich dabei auf jeden Fall mit diesem Gedanken anfreunden, 39 Prozent eventuell. Für lediglich ein Viertel der Befragten (24 Prozent) kommt aktienbasiertes Anlegen definitiv nicht in Frage. „Die trotz aller Vorbehalte große Offenheit belegt, dass Angst vor Aktien nicht der Hauptgrund für die Zurückhaltung der Menschen bei aktienbasierten Anlagen ist“, so Gay.

Hauptargument für die Zurückhaltung bei aktienbasierten Anlagen ist die fehlende Begleitung durch einen Berater

Es gibt mehrere Gründe, die die Deutschen von einer Investition in Aktienanlagen abhält. Nur 39 Prozent geben an, dafür zu wenig Geld zu haben. 49 Prozent haben hingegen Bedenken wegen der Kursschwankungen und 52 Prozent haben sich noch nicht damit beschäftigt. Auf Platz eins der Begründungen landet mit 59 Prozent das Argument, dass den Befragten ein Berater fehlt, der sie professionell begleitet und ihnen die Zusammenhänge erläutert. „Dass der fehlende Zugang zu Beratung als Hauptgrund für die Zurückhaltung bei aktienbasierten Anlagen genannt wird, zeigt welche Bedeutung Bankberater auf dem Weg zu einer ausgewogenen Geldanlage haben“, sagt Gay. Kaum eine Rolle spielt übrigens die eigene Biographie als Anleger: Nur 15 Prozent halten sich bei Aktienanlagen zurück, weil sie schlechte Erfahrungen gesammelt haben. „Dass viele Deutsche nach dem Vermögensverlust mit der Volksaktie Telekom Aktien meiden, ist veraltet. Mangelnde Kenntnisse vieler Sparer über aktienbasierte Anlageformen scheinen der Hauptgrund für die Zurückhaltung zu sein“, erklärt Gay.

Seit Anfang 2001 ermittelt das Marktforschungsinstitut Forsa im Auftrag von Union Investment quartalsweise das Anlegerverhalten. Befragt werden 500 Finanzentscheider in privaten Haushalten im Alter von 20 bis 59 Jahren, die mindestens eine Geldanlage besitzen. Für das erste Quartal erhob Forsa die Daten vom 1. bis 11. Februar 2019. Bei Umfragewerten, die sich nicht zu 100 Prozent addieren, gibt die Differenz den Anteil der unschlüssigen Befragten an.

Weitere beliebte Meldungen: