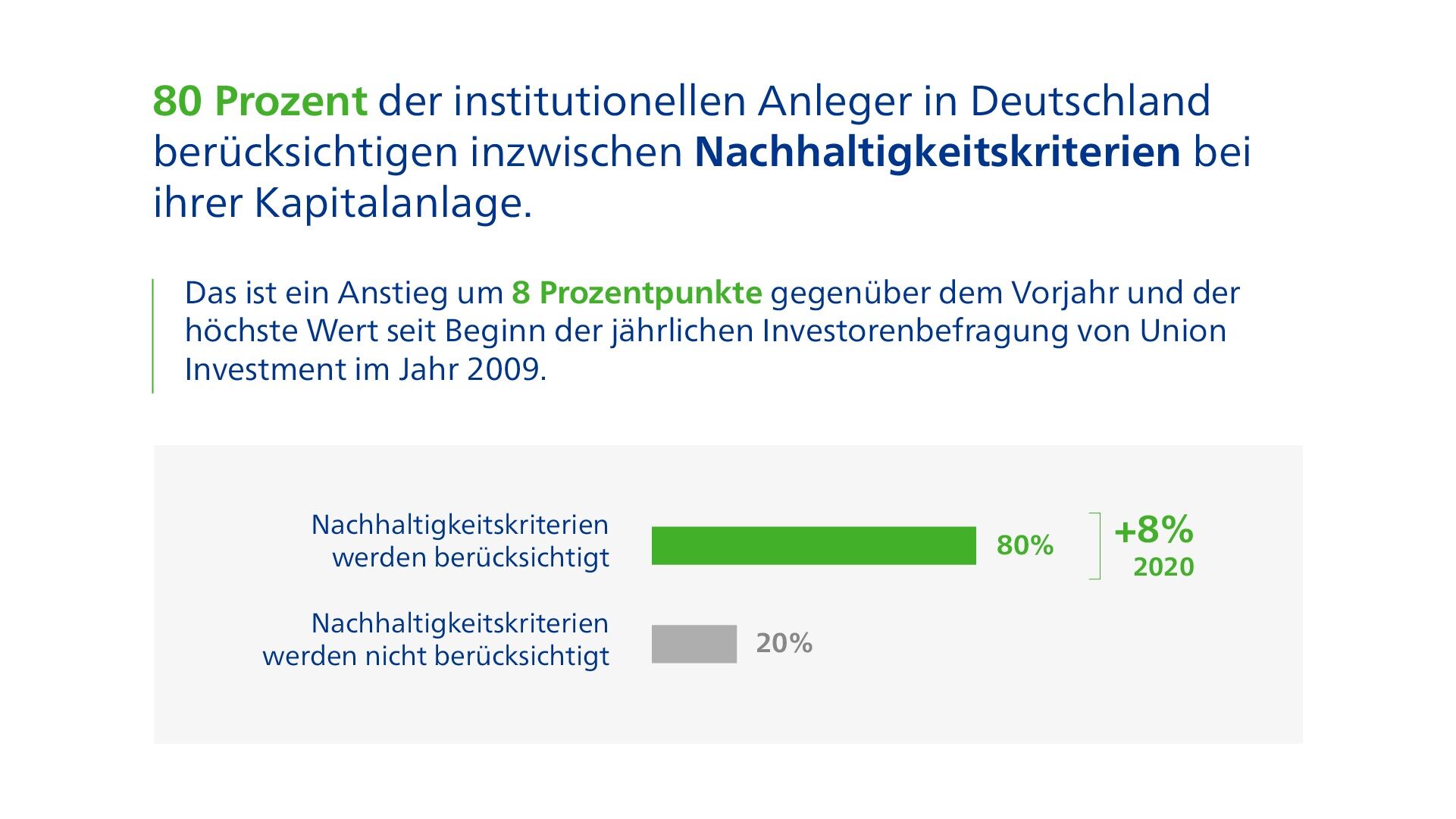

Hierzulande nutzen 80 Prozent der institutionellen Investoren nachhaltige Strategien für ihre Kapitalanlage. Noch nie war die Nutzerquote so hoch. Im vergangenen Jahr lag sie bei 72 Prozent, und noch vor fünf Jahren waren lediglich 60 Prozent nachhaltig investiert. „Dass inzwischen vier Fünftel der Großanleger Nachhaltigkeitskriterien in ihre Anlageentscheidungen einbeziehen, zeigt die Wirkungen der intensiven Debatten über Nachhaltigkeit und Klimaschutz“, sagt Alexander Schindler, im Vorstand von Union Investment zuständig für das institutionelle Kundengeschäft. „Den meisten Investoren ist bewusst, dass Nachhaltigkeit zu einer wichtigen Dimension der Kapitalanlage geworden ist. Denn ESG-Kriterien schärfen nicht nur den Blick für Anlagerisiken, sondern auch für die mit Nachhaltigkeit verbundenen Anlagechancen.“

Gewachsen ist auch das Wissen der Investoren über die nachhaltige Kapitalanlage. Hatten vor fünf Jahren gerade einmal 38 Prozent der Befragten ihren Kenntnisstand als gut oder sehr gut bewertet, so äußerten sich jetzt 60 Prozent entsprechend. Deutlich gestiegen ist auch der Anteil der Investoren, die mit ihren nachhaltigen Anlagen zufrieden sind. Er erhöhte sich in den vergangen fünf Jahren von 43 auf aktuell 56 Prozent.

Nach ökologischen, sozialen, ethischen oder Governance Kriterien sind mehr als die Hälfte (56 Prozent) aller Assets der Nachhaltigkeitsanwender angelegt. Besonders hoch ist der Anteil mit 75 Prozent erwartungsgemäß bei Kirchen und Stiftungen. Aber auch Versicherungen weisen mit 66 Prozent einen hohen Wert auf.

Engagement der Aktionäre wird hohe Nachhaltigkeitswirkung zugeschrieben

Bei den Verfahren zur Auswahl nachhaltiger Anlagen dominieren Ausschlusskriterien. 92 Prozent der Nachhaltigkeitsanwender nutzen diese. Gleichzeitig sind allerdings drei Viertel (74 Prozent) der Befragten gegen einen Ausschluss von Unternehmen aus nachhaltigen Portfolios, bei denen eine Transformation hin zu einem nachhaltigen Unternehmen zwar geplant, aber noch nicht vollzogen ist. „Spannend sind für Anleger vor allem Unternehmen, die im Wandel begriffen sind. Als aktiver und nachhaltiger Investor gilt es, diese rechtzeitig zu finden und zu begleiten, bevor der Markt ihr Potenzial entdeckt“, betont Schindler. Auf die Ausschlusskriterien folgen nach Häufigkeit der Anwendung das Negative Screening mit 72 Prozent, das Positive Screening mit 58 Prozent und der Best-in-Class-Ansatz mit 55 Prozent. Dagegen greift lediglich ein Drittel der Investoren (34 Prozent) auf Engagement zurück, obwohl gerade dieser aktive Dialog mit den Emittenten der eigenen Anlagen von 57 Prozent der Befragten als besonders wirksam beurteilt wird. „Das Engagement als aktiver Aktionär ist zwar aufwändig, aber ein sehr wirkungsvolles Instrument, um die Nachhaltigkeitspräferenzen von Investoren gezielt und langfristig umzusetzen. Aus diesem Grund ist es zielführend, dass institutionelle Anleger Engagement-Ansätze über Outsourcing-Mandate einsetzen“.

Investoren erwarten stark steigendes Volumen nachhaltiger Geldanlagen

Die große Mehrheit der Investoren geht davon aus, dass die Bedeutung nachhaltiger Anlagestrategien künftig weiter zunehmen wird. 83 Prozent erwarten einen sehr starken oder starken Anstieg des ESG-Anlagevolumens in den kommenden zwölf Monaten, 14 Prozentpunkte mehr als im Vorjahr. Vor allem die weiter anhaltende Regulierung nennen 70 Prozent der Befragten als Grund für eine intensivere Beschäftigung mit nachhaltigen Investments. Ebenso viele Investoren halten die klimapolitische Regulierung grundsätzlich für sinnvoll und glauben, dass nachhaltige Kapitalanlagen die Entwicklung des Weltklimas positiv beeinflussen können.

Einig sind sich die Investoren hierzulande in einem wichtigen Punkt: Der nachhaltige Umbau der Wirtschaft wird die Karten neu mischen und neue Chancen und Risiken für die Kapitalmärkte mit sich bringen. Nicht alle Branchen und Geschäftsfelder weisen dabei allerdings gleich große Chancen auf. Überdurchschnittliches Potenzial für nachhaltige Investments sehen die deutschen Großanleger vor allem im Energiesektor (95 Prozent) sowie im Transport- und Mobilitätssektor (93 Prozent).

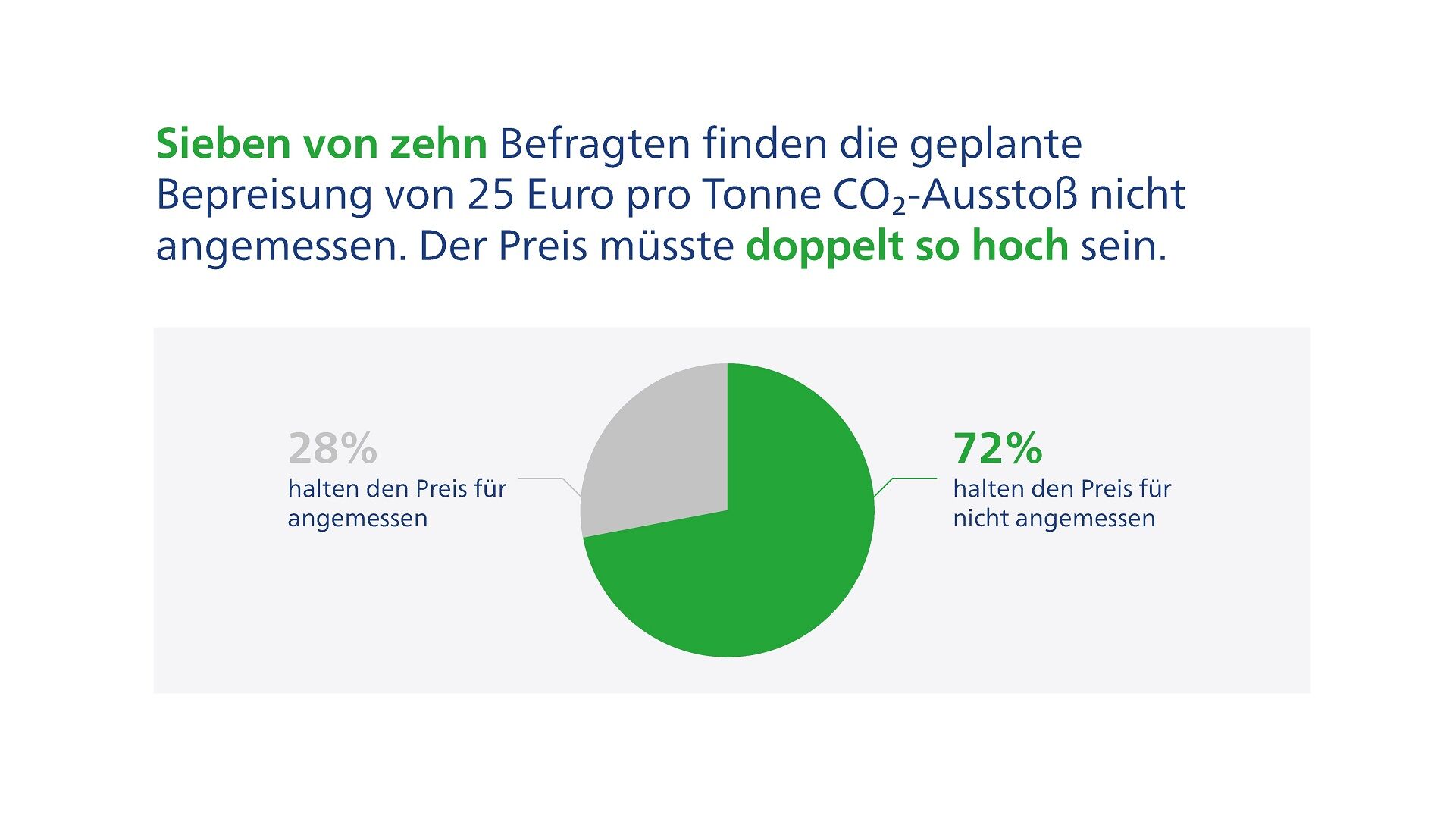

Drei Viertel plädieren für CO2-Preis von 63 Euro pro Tonne – mehr als doppelt so viel wie geplant

Vor allem stehen die mit dem Klimawandel verbundenen Risiken und Chancen im Fokus der Investoren. 92 Prozent sind überzeugt, dass die Klimarisiken an den Kapitalmärkten noch nicht angemessen bepreist sind. Die Mehrheit der Befragten (55 Prozent) sieht in der geplanten CO2-Bepreisung in Höhe von anfänglich 25 Euro pro Tonne im Rahmen des deutschen Klimapakets eher eine Chance als ein Risiko für die deutsche Wirtschaft. Jedoch halten rund drei Viertel der Investoren (72 Prozent) den von der deutschen Bundesregierung vorgesehenen Preis von 25 Euro je Tonne CO2-Ausstoß für nicht angemessen. Sie plädieren stattdessen für einen mehr als doppelt so hohen Preis, im Durchschnitt in Höhe von rund 63 Euro.

Nachhaltige Unternehmen sind krisenfester

Die hohe Zufriedenheit der Investoren mit ESG-Investments lässt sich auch auf deren Performance zurückführen. Lediglich zwei von 130 Befragten, die nachhaltig und konventionell investieren, gaben an, dass die Rendite ihrer nachhaltigen Kapitalanlage im Vergleich zu konventionellen Portfolios schlechter gewesen sei. Bei zwölf Prozent entwickelte sich die Rendite allerdings deutlich besser. In Bezug auf das Risiko ihres nachhaltigen Portfolios sehen 25 Prozent hier deutliche Vorteile. Jeweils rund der Hälfte der Investoren zufolge haben das nachhaltige und das konventionelle Portfolio bezüglich Performance (59 Prozent) und Risiko (46 Prozent) ähnlich abgeschnitten. „Dieser Befund bestätigt die Ergebnisse verschiedener Studien, die mit Blick auf nachhaltige Strategien generell keine Renditenachteile feststellen und sogar leichte Vorteile bei den ESG-Strategien sehen. Auch in der aktuellen Coronakrise scheinen sich nachhaltig ausgerichtete Strategien gegenüber konventionellen Ansätzen bislang etwas besser geschlagen zu haben“, stellt Schindler fest.

Zu dieser Einschätzung ist Union Investment in einer Analyse des Portfoliomanagements gelangt, die unabhängig von der Nachhaltigkeitsstudie durchgeführt wurde. Als Anlageuniversum wurde dabei zunächst der MSCI World festgelegt. Mit seinen 1.640 Titeln aus 23 Industrieländern und einer breiten Sektorenzusammensetzung bildet er einen verlässlichen Indikator für den globalen Aktienmarkt. Im nächsten Schritt wurden alle Unternehmen aus dem MSCI World sektorweise nach ihrem ESG-Score sortiert. Im Rahmen einer stark vereinfachten Investmentstrategie wurde angenommen, die Aktien der besten 20 Prozent der so sortierten Unternehmen zu kaufen. Gleichzeitig wurden die am schlechtesten bewerteten 20 Prozent der Titel verkauft.

Auch wenn diese Untersuchung nur eine Momentaufnahme darstellt, lässt sich dennoch festhalten: ESG-Strategien haben sich in der aktuellen Krise bislang robuster als der Gesamtmarkt entwickelt. Das nachhaltig aufgebaute Portfolio konnte nicht nur die immensen Verluste an den Weltbörsen abfedern, sondern verzeichnete auch aufgrund der Verkäufe eine positive Gesamtbilanz. „Die Gründe dafür sind zwar nicht ausschließlich auf Nachhaltigkeitsaspekte zurückzuführen. Dennoch spricht einiges dafür, dass Unternehmen, die besonders nachhaltig wirtschaften, krisenfester sind“, so Schindler.

Weitere beliebte Meldungen: