Die Inflation bleibt der bestimmende Faktor am Kapitalmarkt. Im August gingen die Verbraucherpreise in den USA zum zweiten Mal in Folge leicht auf 8,3 Prozent zurück. Damit ist die Hoffnung geweckt, dass der Höhepunkt der Teuerungsraten jenseits des Atlantiks erreicht sein könnte. Das sind gute Nachrichten für die US-Wirtschaft, sollte die Inflation dauerhaft spürbar zurückgehen.

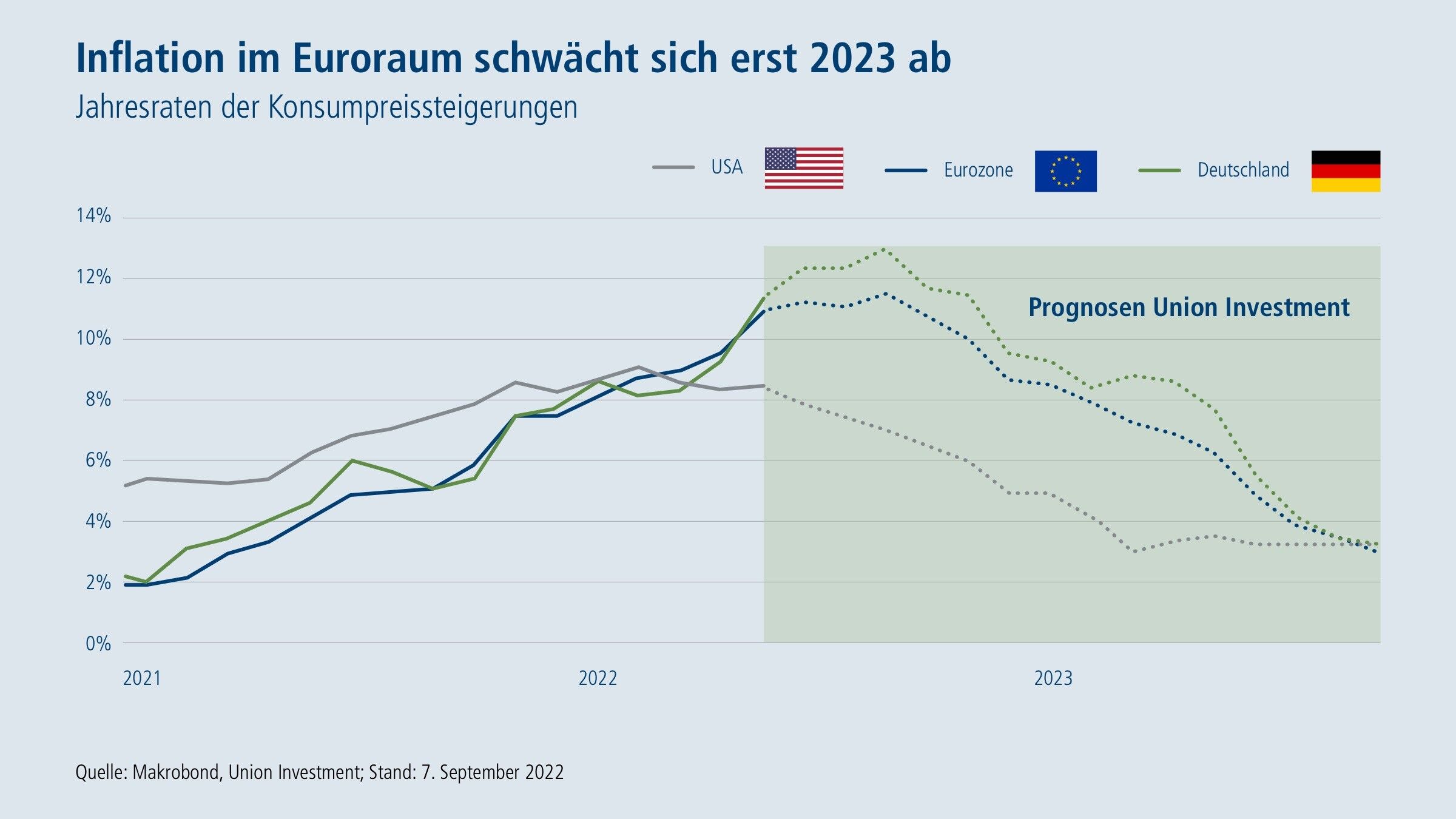

Anders sieht es in Europa aus. Hier ist bei der Teuerung noch nicht mit einer Plateaubildung, geschweige denn einer rückläufigen Tendenz zu rechnen. So stieg die Rate im Euroraum im August weiter auf 9,1 Prozent und damit auf den höchsten Stand seit Bestehen der Gemeinschaftswährung. Treiber waren erneut die Energiepreise, die sich im Vergleich zum Vorjahresmonat um fast 40 Prozent erhöhten – ohne Anzeichen für eine Entspannung. Im Gegenteil, in Deutschland wird die Inflation im vierten Quartal an den 13 Prozent kratzen, im Euroraum die elf Prozent wohl übersteigen. Die Prognosen von Union Investment zu Inflation und Wirtschaftswachstum gehen erst von einer langsamen Beruhigung im Jahr 2023 aus. Das hat auch Folgen für die Geldpolitik und die Kapitalmärkte.

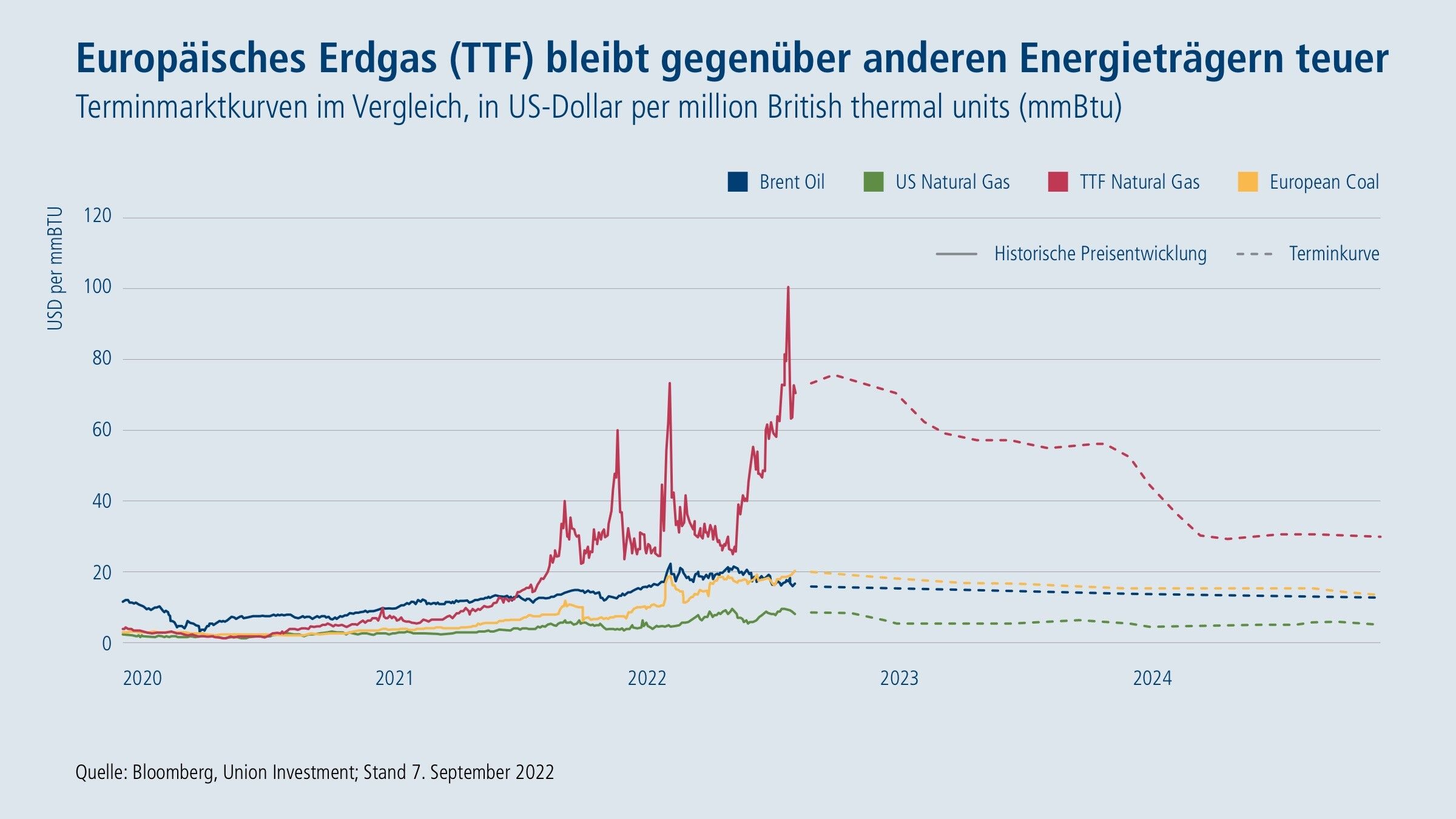

Die Prognosen stimmen nicht optimistisch. Grund ist die Abhängigkeit Europas und vor allem Deutschlands von russischem Erdgas, das immer spärlicher fließt und nur mittelfristig und teurer durch anderweitige Gasimporte oder neue Energiequellen ersetzt werden kann.

Rezession abhängig von Gaspreis und Energieversorgung

Müssen wir im kommenden Winter die Speicher leeren, weil durch die Nord Stream-1-Pipeline endgültig kein Gas mehr zu uns fließt, wird es wohl schwer, die Lager rechtzeitig für den Winter 2023/24 wieder zu füllen. Die rege Nachfrage Europas bei Lieferanten wie Norwegen oder den USA hat bereits weltweit die Gaspreise nach oben getrieben.

Mit Blick auf die Energiepreise bei den Verbrauchern steht der Höhepunkt jedoch erst noch bevor. So werden die hohen Gaspreise in Deutschland aktuell noch nicht in ausreichendem Maß an die Konsumenten weitergegeben. Das ist auf die langfristigen Verträge zurückzuführen, die die Haushalte mit ihren Versorgern schließen. Zum Herbst dürfte sich der Gaspreis für Verbraucher aber bereits mindestens verdoppeln bis verdreifachen.

Weil die gestiegenen Gaspreise durch die wichtige Rolle von Gaskraftwerken im Strommarkt auch die Preise für Strom in die Höhe treiben, verschärft sich das Problem. So werden die Gaspreise die Inflation in Deutschland und Europa auf einem hohen Niveau halten. Dem wirken Teile der Entlastungspakete der Bundesregierung entgegen, eine Trendwende bei der Inflation führen sie aber nicht herbei.

Kerninflation steigt verzögert an

Absehbar ist bereits, dass die Gaspreise über die hohen Produktionskosten der Anbieter auch andere Güter und Dienstleistungen verteuern. Dieser Effekt ist bisher noch nicht so stark in der Kerninflation sichtbar, also in der Inflationsrate ohne die schwankungsanfälligen Energie- und Lebensmittelpreise. Die Kerninflation dürfte aber verzögert auch noch steigen, wenn die Gesamtrate bereits sinkt, weil die Produzentenpreise erst schrittweise weitergegeben werden.

Abgesehen von den hohen Energiekosten und der Sorge um Engpässe im Winter machten zuletzt auch die niedrigen Wasserstände in Flüssen wie dem Rhein zu schaffen. Kohle, die vielfach per Schiff transportiert wird, könnte gegebenenfalls die Firmen oder Kraftwerke, die sie benötigen, gar nicht mehr erreichen oder nur zu deutlich höheren Preisen. Auch das trägt zur Verschärfung der Lage bei. Die Energiekrise in Europa führt dazu, dass die Teuerung im Euroraum und in Deutschland nur langsam zurückgeht und zum Ende des Jahres 2023 noch deutlich mehr als drei Prozent betragen dürfte – also deutlich über dem Ziel der Europäischen Zentralbank (EZB) von rund zwei Prozent.

„Wir rechnen damit, dass die Rezession in Deutschland bis Ende des Jahres 2023 andauert.“

Dr. Jörg Zeuner

Aufgrund der belastenden Auswirkungen der Energiekosten auf die Produktion rechnen wir für die nächsten Quartale und für das Gesamtjahr 2023 mit einer Rezession in Deutschland. Die Wirtschaft im Euroraum dürfte sich nur unwesentlich besser entwickeln. Diese Einschätzung beruht auf der Annahme, dass die Gaspreise weiter hoch bleiben. Vor dem Ukraine-Krieg zahlte Deutschland rund 25 Euro pro Megawattstunde. Bei Gasimporten von 1.000 Terawattstunden im Jahr entsprach die Gasrechnung der Bundesrepublik damit etwa 0,7 Prozent des Bruttoinlandsprodukts (BIP). Würde der Gaspreis bei rund 250 Euro pro Megawattstunde verharren, würde Deutschlands Gasrechnung im nächsten Jahr auf fast acht Prozent des BIP ansteigen. Alles andere als ein Einbruch der Wirtschaftsleistung wäre daher eine große Überraschung. Wir rechnen damit, dass der Gaspreis 2023 im Durchschnitt unter 250 Euro liegen sollte. Vor diesem Hintergrund erwarten wir ein Minus beim BIP von 1,4 Prozent in Deutschland und 1,0 Prozent in der Eurozone. Sollte der Gaspreis so hoch bleiben wie aktuell, lassen sich weite Teile der Wertschöpfung nicht mehr aufrechterhalten. Dann wird die Politik in erheblichem Maße nachlegen müssen, um einen noch schwereren Wirtschaftseinbruch zu verhindern.

Europäische Zentralbank wird weiter an Zinsschraube drehen

Was bedeutet das für die Geldpolitik? Die führenden Notenbanken haben klar gemacht, dass sie die Inflation nicht außer Kontrolle geraten lassen wollen, auch um den Preis einer Rezession. Die EZB wird an dieser Stelle der US-amerikanischen Federal Reserve folgen. Sie hat aufgrund der anhaltend hohen Inflation kaum die Chance, von ihrem Zinserhöhungspfad abzuweichen, selbst wenn die Konjunktur im Euroraum bereits angeschlagen ist. Die EZB wird ihr Mandat der Preisstabilität erfüllen. Zwar ist die Inflation in Europa vor allem von einer Angebotsverknappung getrieben und dagegen kann eine Notenbank nicht direkt vorgehen. Aber sie kann über steigende Zinsen dazu beitragen, die Nachfrage weiter zu drücken – bis unter das Niveau des gesunkenen gesamtwirtschaftlichen Angebots. Vor diesem Hintergrund gehen wir davon aus, dass die EZB die Zinsen nach dem historisch großen Schritt um 75 Basispunkte im September in diesem Jahr um weitere 125 Basispunkte anheben wird. 2023 sollten dann keine zusätzlichen Schritte mehr folgen.

Märkte bleiben schwankungsanfällig

Der Druck auf den europäischen Aktienmärkten dürfte anhalten. Denn sobald die Inflation unter Kontrolle ist, eröffnen sich durch gestiegene Zinsen und Anleiherenditen wieder mehr Alternativen zu risikoreicheren Anlagen wie Aktien. Gleichzeitig verschlechtern die höheren Zinsen die Finanzierungsbedingungen der Unternehmen. Das belastet die Gewinne. Dazu kommen mögliche weitere Produktionseinbußen. Die Risikoaversion der Anleger vor dem Hintergrund der Unsicherheit bei den Schlüsselfaktoren Inflation und Konjunktur tut ein Übriges. Rückenwind kommt nur durch den schwachen Euro. Er hilft insbesondere exportorientierten Unternehmen mit einem hohen Umsatzanteil in US-Dollar.

Bei den Renten wurde der starke Anstieg der Renditen Mitte des Jahres zunächst durch die aufkommenden Rezessionsängste gestoppt. Es setzte eine Flucht in sichere Häfen ein. Dieser Bewegung haben die Notenbanken auf ihrer jährlichen Konferenz im US-amerikanischen Jackson Hole den Boden entzogen. Wir gehen davon aus, dass in Europa das Risiko einer Geldpolitik, die die Inflation tatsächlich unter Kontrolle bringt, immer noch nicht ausreichend eingepreist ist. Für die Märkte heißt das, dass Unsicherheit und Schwankungsanfälligkeit auf absehbare Zeit hoch bleiben werden und es Risikoanlagen wie Aktien noch längere Zeit schwer haben könnten, bevor es wieder besser wird.

In solch turbulenten Zeiten ist es deshalb ratsamer denn je, auf ein international diversifiziertes Portfolio zu setzen, zum Beispiel mit einem Schwerpunkt auf Aktien aus den USA. Einerseits hilft der schwache Euro Anlegern, die in anderen Währungszonen wie den Vereinigten Staaten investieren, weil sie in Euro umgerechnet höhere Erträge vereinnahmen können. Andererseits wirkt sich eine breite regionale Streuung grundsätzlich stabilisierend auf ein Portfolio aus. In volatilen Phasen gilt das in besonderem Maße.

Dr. Jörg Zeuner, Chefvolkswirt und Leiter Research & Investment Strategy sowie Mitglied des Union Investment Committee

Weitere beliebte Meldungen: