Steigende Energiepreise, Engpässe in verschiedenen Branchen, Erwartungen möglicher Lohnsteigerungen – Das aktuelle Umfeld bietet einen fruchtbaren Nährboden für Inflation. Um den Preisanstieg im Zaum zu halten, sind einige Zentralbanken, die die Wirtschaftstätigkeit regulieren, zurzeit dabei, ihr Vorgehen anzupassen. Dies geschieht insbesondere in Form einer Anhebung ihrer Leitzinsen, nachdem diese sich mehr als zehn Jahre lang auf extrem niedrigen Niveaus gehalten hatten.

Diese verschiedenen Anhebungen bleiben jedoch nicht ohne Folgen für die Kreditkosten und für die Bewertung finanzieller Vermögenswerte im Allgemeinen. Das gilt vor allem für Anleihen, also die Wertpapiere, mit denen Staaten oder Unternehmen ihre Tätigkeit und ihre Entwicklung finanzieren, indem sie sich gegen eine Ausgleichszahlung Geld leihen.

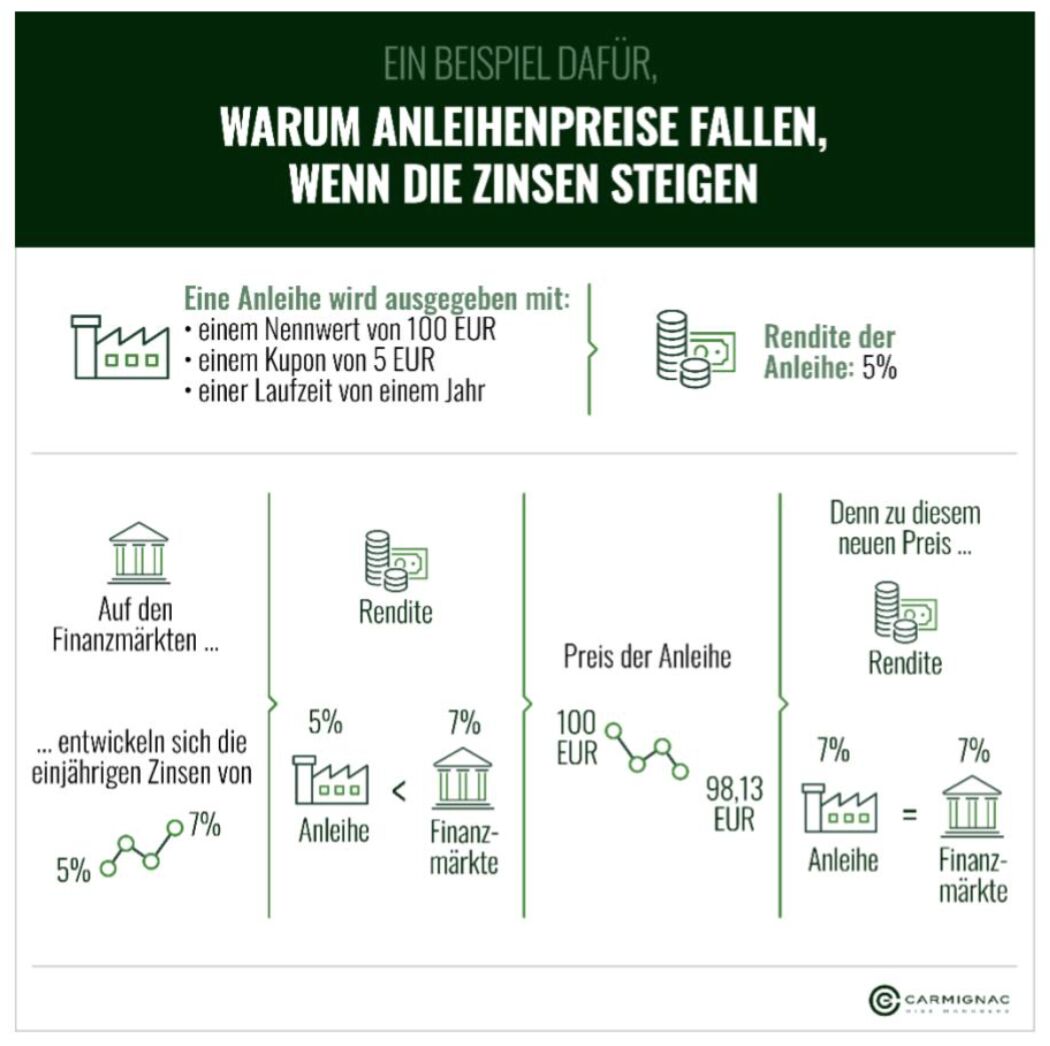

Schwankungen der Zinssätze beeinflussen nämlich den Wert von Anleihen, da dieser in dem Maße sinkt, in dem die Zinsen steigen. Die Inflation belastet wiederum den realen Ausgleich eines Anlegers, da der Preisanstieg die Realrendite einer Anlage verringert.

Somit können sich Anleger durchaus die Frage stellen, welchen Sinn es hat, Geld zu verleihen, wenn die Realrenditen und der Wert der von ihnen gehaltenen Wertpapiere sinken. Diese Frage stellt sich auch für Privatleute, deren Erspartes in Form von auf Euro lautenden Lebensversicherungen1 platziert ist, die wiederum massiv in Anleihen investiert sind.

Wie kann man seine Anlagen in einem solchen Umfeld schützen?

Da gibt es zunächst einmal besondere Anleihenprodukte wie etwa inflationsindexierte Anleihen, die den Vorteil haben, dass ihr Kupon (die gezahlten Zinsen) und der Rückzahlungswert an die Inflation geknüpft sind. Das bedeutet, dass sich die vom Darlehensnehmer gezahlten Zinsen und die Rückzahlung des Kapitals in Abhängigkeit von der Inflation entwickeln, sodass der Anleger vor der Preisentwicklung geschützt ist.

Die aktive Verwaltung (2) ermöglicht überdies die Auswahl geeigneter Wertpapiere für die Anlage. Sie kann dazu beitragen, die Anlagen breit zu fächern, sie vor bestimmten Risiken zu bewahren und eine Performance zu generieren.

Die aktive Verwaltung ermöglicht es auch, auf das Werkzeug der sogenannten „Absicherung“ zuzugreifen. Dabei handelt es sich um zweckdienliche Finanzinstrumente, besser bekannt unter der Bezeichnung „derivative Produkte“, die ein Portfolio vor Kurs- oder Zinsschwankungen schützen oder es sogar ermöglichen, davon zu profitieren. Wer beispielsweise derivative Produkte erwirbt, die die voraussichtliche Preisentwicklung berücksichtigen, hat die Möglichkeit, die ungünstigen Auswirkungen der Inflation auszugleichen.

Im Rahmen der Möglichkeit, als Anleger Geld auf der ganzen Welt zu investieren, lassen sich zudem Unterschiede zwischen geografischen Regionen zum eigenen Vorteil nutzen und/oder Risiken streuen. Da die Wachstumsdynamik von einem Land zum anderen unterschiedlich sein kann, können die Preis- und Zinsanstiege in den verschiedenen Regionen der Welt sehr heterogen sein. Unternehmen aus den sogenannten „Schwellenländern“ können ihrerseits aufgrund eines als höher eingeschätzten Risikoprofils eine höhere Rendite bieten als europäische oder amerikanische Unternehmen.

Wem sollte man seine Ersparnisse anvertrauen?

Für einen Privatanleger kann das direkte Anlegen in Anleihen kompliziert sein, da ihr Emissionswert (oder Nennwert) mehrere zehntausend oder sogar hunderttausend Euro betragen kann. Daher ist es mitunter einfacher, dies über einen Investmentfonds zu tun. Allerdings müssen diese Fonds zu Zeiten steigender Zinsen oder Preise in der Lage sein, mit dem entsprechenden Umfeld umzugehen. Für Sparer kann dies somit die Gelegenheit sein, um die Fähigkeiten der Fonds zu überprüfen, in denen ihr Geld angelegt ist.

Bei Carmignac verfügen wir mit über 50 internationalen Analysten und Fondsmanagern über die Kompetenz und die Erfahrung – unser erster Anleihenfonds wurde 1989 aufgelegt –, um solche Herausforderungen zu meistern. Der kompetente und effiziente Umgang mit Marktrisiken, wie etwa während der Finanzkrise von 2008 oder während der Corona-Krise im Jahr 2020, gehört seit vielen Jahren zu den Eckpfeilern des Anlagestils von Carmignac.

Diese Kultur des Risikomanagements, unsere unabhängigen Research-Instrumente, die Überzeugungen unserer internationalen Fondsmanager und die Berücksichtigung verschiedener Ideen aus unseren unterschiedlichen Teams bilden die Säulen unseres aktiven Anlageansatzes. Ein Ansatz, der auf das Erreichen der langfristigen Sparziele unserer Kunden ausgerichtet ist. Mit Fonds, die Zugang zu allen Arten und Kategorien von Anleihen auf der ganzen Welt haben, bieten wir mehrere Anlagelösungen im Anleiheuniversum an.

Wenn Sie mehr über unsere Anleihefondspalette erfahren möchten, klicken Sie bitte hier.

1Auf Euro lautende Fonds sind eine besicherte Sparanlage von Lebensversicherungen, die zum größten Teil aus Staatsanleihen bestehen. Das investierte Kapital ist dort meistens garantiert, im Gegenzug bieten sie jedoch nur eine begrenzte Rendite. Neben auf Euro lautenden Fonds besteht auch die Möglichkeit, in Rechnungseinheiten zu investieren, mit denen man sein Geld über Fonds in vielen verschiedenen Finanzinstrumenten platzieren kann (Aktien, Anleihen, Immobilien usw.), die aber mit dem Risiko des Kapitalverlusts verbunden sind.

2Unter einem aktiven Anlageprozess bzw. einer aktiven Verwaltung versteht man die Auswahl von Finanzanlagen (Aktien, Anleihen, Währungen usw.), die sich besser entwickeln werden als andere Anlagen, sowie die Anlage in diesen Vermögenswerten zum besten Zeitpunkt. Bei einer passiven Verwaltung hingegen soll ein Börsenindex nachgebildet werden.

Weitere beliebte Meldungen: