An Berkshire Hathaway scheiden sich die Investoren-Geister: Für viele Aktionäre ist die Beteiligungsgesellschaft von Warren Buffett viel mehr als ein Unternehmen. Das zeigt sich jedes Jahr auf der Hauptversammlung, die am vergangenen Wochenende wieder in Omaha im US-Bundestaat Nebraska stattfand. Andere Investoren halten Warren Buffett und seinen Investmentansatz für überschätzt. Häufig heißt es, er habe seine besten Tage hinter sich. Wall Street sieht die Aktie derzeit sehr kritisch: Von ohnehin nur 7 Analysten, die das Unternehmen covern, empfiehlt nur einer die Aktie zum Kauf.

Fakt ist: Gerade in Krisenzeiten hat Buffett immer wieder gezeigt, wie stabil sein Unternehmen aufgestellt ist. Genau das zeigt sich derzeit wieder: Während die globalen Aktienmärkte seit dem Jahresbeginn stark unter Druck stehen und in vielen Fällen selbst Indizes wie der S&P 500 Index oder der DAX deutlich mehr als 10 Prozent verloren haben, hat die Berkshire Hathaway Aktie im April ein Allzeithoch erreicht. Die Bilanz 2022 kann sich mit einem Plus von rund 15 Prozent auch sehen lassen.

Warren Buffett und Charlie Munger endlich wieder live in Omaha erleben

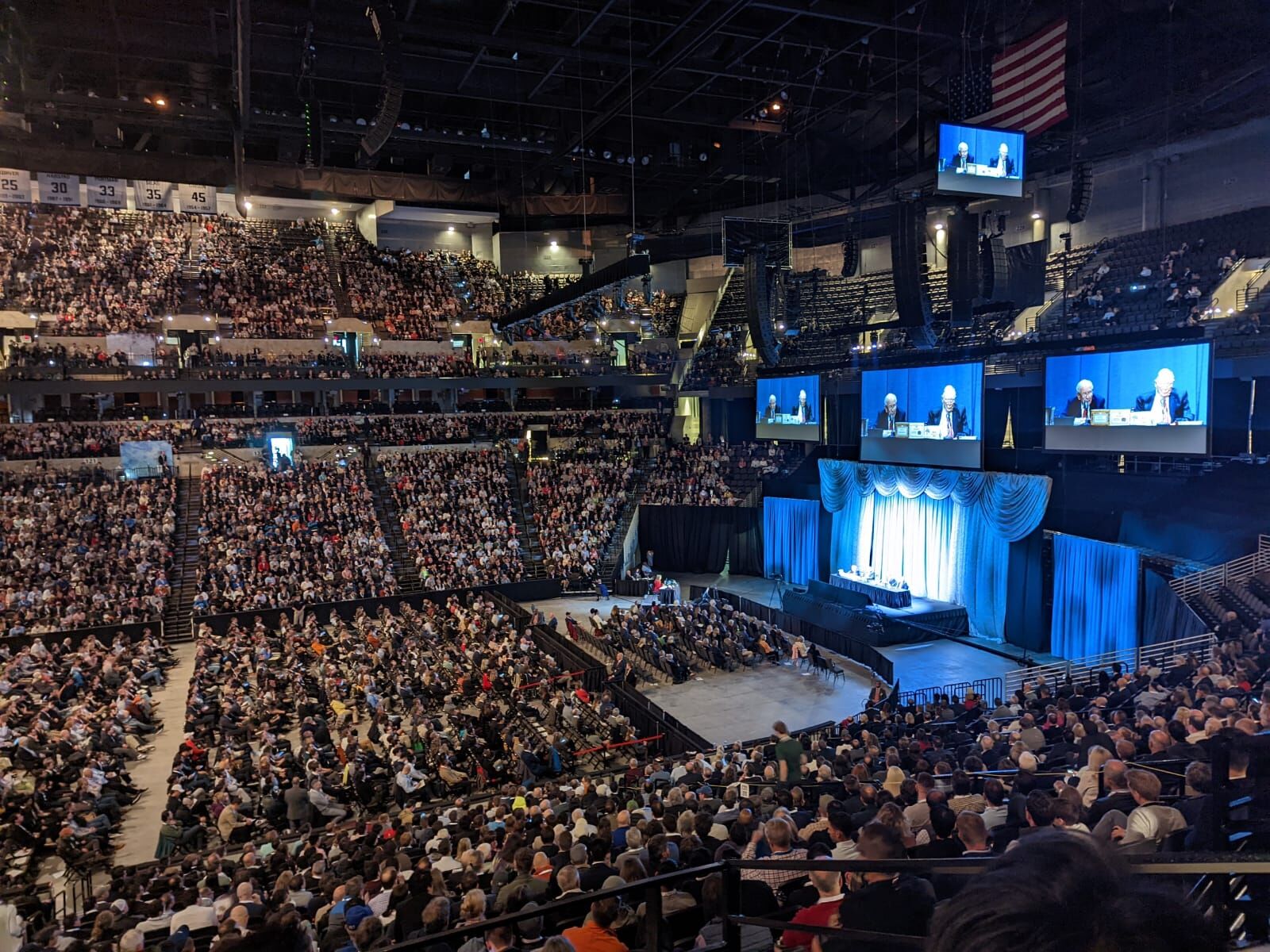

Nun hatte es in den vergangenen beiden Jahren nur eine Online-Version der Hauptversammlung gegeben. Doch jetzt kam die Rückkehr zum alten Format – auch mit dem wichtigsten Teil des ganzen Wochenendes: der fünfstündigen Frage und Antwort-Session im CHI Health Center in Downtown Omaha. Hier nehmen sich die beiden Investoren-Legenden Warren Buffett (91) und Charlie Munger (98) viel Zeit für die Fragen der Aktionäre. Unterstützt wurden sie in diesem Jahr von Greg Abel, der das operative Business der Beteiligungsgesellschaft führt – ausgenommen die Versicherungen. Hier trägt Ajit Jain die Verantwortung, der auch mit auf der Bühne saß – zumindest in der ersten Hälfte bis zur Mittagspause.

CHI Health Center in Downtown Omaha.

CHI Health Center in Downtown Omaha.

Buffett schaut nicht auf die Konjunktur – Er schaut auf Unternehmen

Tatsächlich waren auch dieses Jahr wieder etliche sehr spannende Fragen mit dabei. Zum einen ging es um das Markt-Timing bei Berkshire. Ein Aktionär wollte wissen, wie das Ausnutzen von Marktchancen immer wieder so gut gelingt. Bei so viel Lob bot Buffett dem Aktionär erst einmal einen Job an. Zum Thema Markttiming selbst konnte Buffett nur wenig sagen – denn es wird bei Berkshire Hathaway nicht aktiv betrieben. Wenn ein Unternehmen attraktiv bewertet ist und über die notwendigen Voraussetzungen verfügt wird es gekauft. Gerade in turbulenten Marktphase haben sich immer gute Chancen für Berkshire ergeben – wie zuletzt wieder Ende Februar bis Mitte März. „Wir sind ganz gut dabei, Chancen zu erkennen, bei denen wir viel für unser eingesetztes Kapital zurückbekommen“, erklärte dazu Buffett.

Das Wochenende in Omaha ist traditionell viel mehr als nur die eigentliche Hauptversammlung am Samstag. Allein die riesige Ausstellungshalle neben der Arena, in der eine Vielzahl der zu Berkshire Hathaway gehörenden Firmen ihre Produkte zum Kauf anbieten, zeigt auf, wie breit gefächert diese Beteiligungsgesellschaft engagiert ist.

Shopping-Stimmung auf der Hauptversammlung

Da gibt es Cowboy-Stiefel bei Justin Boots. Laufequipment bei Brooks – einer auch in Deutschland immer beliebteren Sportmarke – oder wirklich leckere und qualitativ hochwertige Süßigkeiten bei See`s Candies, dem Süßwarenunternehmen aus den USA. Letzteres gehört seit mittlerweile 50 Jahren zu Berkshire Hathaway. Es ist so etwas wie ein klassisches Buffett-Investment: Einfach zu verstehen und sehr profitabel. Buffett sagte einmal über die Perspektiven bei See`s Candies: „Wie lieben Unternehmen mit einer hohen Preissetzungsmacht – die ist bei Süßigkeiten auf jeden Fall gegeben. Einmal im Jahr setzt sich das Management zusammen und überlegt, ob die Preise um 6 oder doch um 8 Prozent angehoben werden.“

Cowboy-Stiefel von Justin Boots auf der Berkshire Hathaway Hauptversammlung 2022.

Cowboy-Stiefel von Justin Boots auf der Berkshire Hathaway Hauptversammlung 2022.

Zudem ist es auch ein krisenfestes Geschäftsmodell: Selbst in wirtschaftlich schweren Zeiten gönnen sich die Menschen gerne etwas. Und wenn wir ehrlich sind, bieten doch Süßigkeiten eine kleine Freude im Alltag, die aber doch nicht so viel kostet.

In dieser Kategorie gibt es noch viele weitere Firmen im Universum von Berkshire Hathaway. Doch die meisten spielen für die Investment-Szene keine große Rolle. Hier stehen die großen Altenbeteiligungen im Fokus – also Apple oder auch Wells Fargo und das klassische Buffett-Investment Coca-Cola.

Bilanzdaten stehen nicht im Vordergrund

Zuletzt hatte Berkshire Hathaway einige neue Aktienpakete erworben u.a. vom US-Druckgiganten HP. Doch auch hier sind sich Buffett und Munger treu geblieben: Zu aktuellen Deals wird nichts gesagt, auch nicht zu möglichen neuen Deals. Immerhin haben die aktuellen Zukäufe die liquiden Mittel bei Berkshire Hathaway etwas zusammenschmelzen lassen. Das haben die Zahlen zum ersten Quartal gezeigt, die traditionell immer am Hauptversammlungs-Wochenende veröffentlicht werden. Doch wenn es ein Thema gibt, was die Aktionäre nur am Rande interessiert, dann sind es die Quartalszahlen. Die allermeisten Aktionäre sind langfristig mit dabei und denken gar nicht daran, die Aktie zu verkaufen. Ob der Gewinn im ersten Quartal um einige Milliarden niedriger ausgefallen ist, spielt bei der Beurteilung für viele langfristige Investoren keine Rolle.

Mein Fazit: Weniger Dynamik bei Buffett – aber es lohnt sich doch immer wieder

Insgesamt war es doch etwas ruhiger in Omaha als erwartet und deutlich ruhiger als noch vor der erzwungenen Pandemie-Pause. Noch 2019 waren rund 35.000 Aktionäre live in Omaha mit dabei, dieses Jahr waren es wohl nur rund 15.000. Zudem hat die Dynamik bei der Frage und Antwort-Session deutlich nachgelassen, auch weil Buffett oft sehr lange und ausschweifend auf die Fragen geantwortet hat. Doch dies ist nur ein Teil des Programms. Vor allem sind es auch die vielen Gespräche mit Investoren, die mir in diesem Jahr sehr viel Spaß gemacht haben. Hier habe ich viele Anregungen zu vielen Investment-Themen erhalten, von denen ich einige sicherlich hier im Investment-Blog aufgreifen werde.

Heiko Böhmer, Kapitalmarktstratege bei Shareholder Value Management AG

>> Was Frank Fischer vom Besuch bei Warren Buffett berichtet <<

Weitere beliebte Meldungen: