Unsicherheit über weiteres Fed-Vorgehen

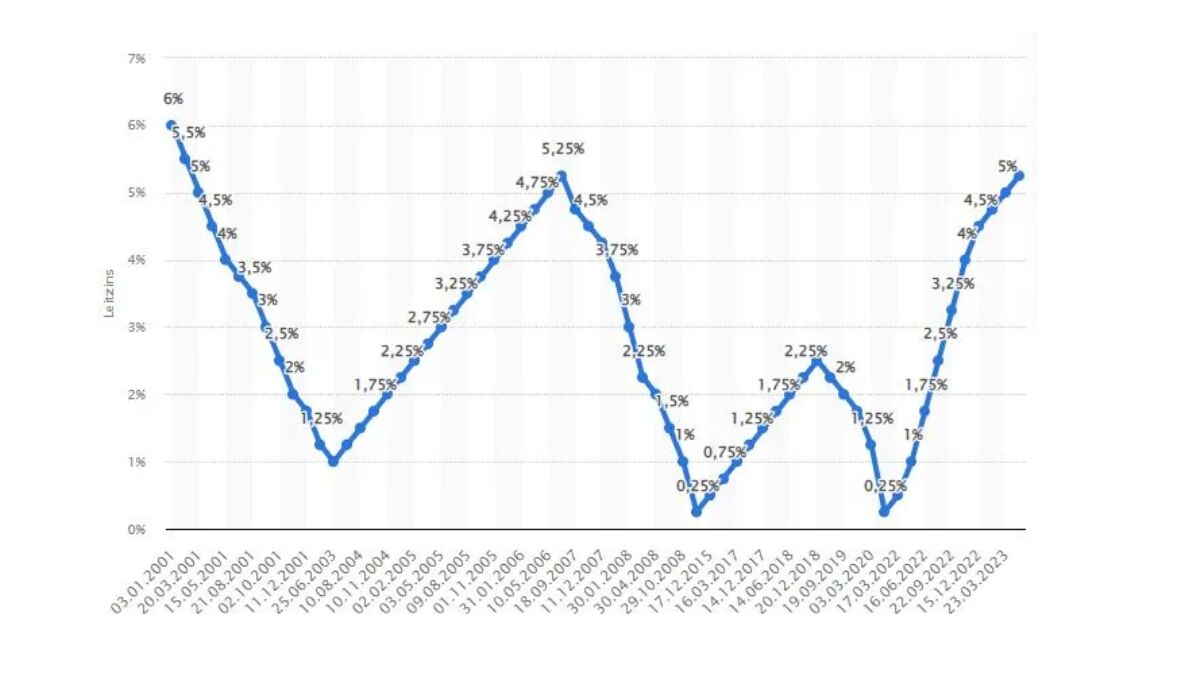

Die US-Notenbank hat nicht unerwartet die Leitzinsen um 0,25 Prozentpunkte auf 5,00 bis 5,25 Prozent angehoben – der höchste Satz seit 2007.

Allerdings wurde in der Pressemitteilung der Satz, dass weitere Zinserhöhungen angemessen sein könnten, gestrichen. Der Markt hat diese Änderung im Statement als Ende des aggressivsten Zinszyklus seit den 80er-Jahren verstanden. Fed-Chef Jerome Powell unterstrich allerdings in der Pressekonferenz, dass weitere Zinsanhebungen in Abhängigkeit von weiteren Ereignissen möglich seien. Es gäbe keinen Beschluss für eine Pause im Zinszyklus, obwohl die Fed eine milde Rezession im zweiten Halbjahr erwartet. Powell betonte aber, dass er es für möglich halte, dass eine Rezession vermieden wird. Er beantwortete die Frage nach Zinssenkungen im Verlauf des Jahres – die der Markt einpreist – mit seiner Erwartung, dass die Inflation uns noch länger begleiten werde. Daher plane die Fed derzeit keine baldigen Zinssenkungen. Die Folge: Der S&P 500 sackte daraufhin ab. Das war nicht das, was die Märkte hören wollten.

EZB: Die Zinsen werden weiter steigen

Und die EZB? Die hat die Zinsen ebenfalls um 25 Basispunkte angehoben. Dabei wirkte EZB-Präsidentin Christine Lagarde ein bisschen angespannt, als sie die Beschlüsse des EZB-Rats verkündete. Offenbar hat es unterschiedliche Meinungen gegeben, wie man nun weiter vorgehen solle. So gab es Ratsmitglieder, die gern die Zinsen stärker, also um 0,5 Prozentpunkte angehoben hätten. Die EZB kündet aber zugleich an, dass sie voraussichtlich von Juli an ihre billionenschweren Anleihebestände stärker als bislang geplant reduzieren will. Aber die EZB hat im Kampf gegen die Inflation halt „noch Boden gutzumachen“, wie Lagarde betonte, und werde nicht „pausieren“. Auch das klang nicht im Sinne der Börsen.

Big Tech is back!

Was nun? Um nicht depressiv zu werden, muss man sich ein paar andere Fakten vor Augen halten. Die großen Technologiekonzerne haben seit Anfang des Jahres vieles aufgeholt, was man zuvor abgegeben hatte. Ein Grund sind die guten Quartalszahlen. Davon profitierten auch die Portfoliowerte aus dem Frankfurter Aktienfonds für Stiftungen und unserem Frankfurter UCITS-ETF – Modern Value wie Microsoft, Amazon.com, Meta Platforms oder Alphabet. Allesamt konnten sie mit guten Zahlen überzeugen.

Da kann man mal sehen, was für einen Unterschied ein halbes Jahr machen kann. Vor ein paar Monaten drohte die Welt der großen Big Techs einzustürzen. Ihre Aktien gaben massiv nach. In der Spitze wurde im vergangenen Jahr bei Apple, Alphabet & Co. ein Börsenwert von sage und schreibe 5 Billionen US-Dollar ausradiert. Die Aktien von Apple bis Meta Platforms verloren im Börsenjahr 2022 zwischen 29 und unglaublichen 65 Prozent. Doch Todgesagte leben bekanntlich länger. Die Meta-Papiere haben sich seit Jahresanfang mehr als verdoppelt. Bei Microsoft und Apple beträgt das Plus immerhin über 20 Prozent.

Preissetzungsmacht: Microsoft zeigt, wie es geht

Die Konzerne haben den Vorteil, dass sie ihre Marktmacht ausspielen und die Preise erhöhen können. So hat etwa Microsoft erst vor Kurzem die Preise für seine Cloud-Produkte um elf Prozent erhöht. Das liegt weit über der aktuellen Inflationsrate. Außerdem wurde angekündigt, die Preise im halbjährlichen Turnus „anzupassen“. Aber der Konzern aus Redmond hat seine Dominanz durch Abo-Produkte wie Microsoft 365 mittlerweile dermaßen ausgebaut, dass es heute kaum noch echte Konkurrenz gibt. Nach Berechnungen des Analysehauses Avispador sind mittlerweile 30 bis 40 Prozent der Cloud-Kunden auf Office-Abonnements umgestiegen. Weitere Preiserhöhungen sind also nur eine Frage der Zeit. Das ist Pricing Power pur (wirtschaftlicher Burggraben)!

Und nicht vergessen: Mit Innovationen im Bereich Künstlicher Intelligenz wie der KI-Plattform ChatGPT treiben sich die Tech-Giganten gegenseitig immer wieder zu neuen Höchstleistungen an. Ein Ende der Geschichte ist nicht abzusehen. Und damit auch kein Ende der Big-Tech-Dominanz.

Von Frank Fischer, CEO & CIO der Shareholder Value Management AG