Auf der jüngsten UN-Klimakonferenz COP26 setzten sich die Staats- und Regierungschefs ehrgeizige Klimaziele. Allerdings zeigten sie sich auch beunruhigter über die enormen Herausforderungen denn je. Es wird schwierig werden, die Versprechen zu halten. Zur Erreichung der Ziele bedarf es einer gemeinsamen Kraftanstrengung. Mit dem richtigen Ansatz können Aktienanleger hierzu einen großen Beitrag leisten, indem sie die CO2-Emissionen in ihren Portfolios reduzieren und gleichzeitig ihre Renditeziele erreichen.

Der Klimawandel ist eine gigantische Herausforderung und es steht viel auf dem Spiel

Die Zusagen auf der COP26 waren noch bahnbrechender als die auf der legendären Klimakonferenz 2015, auf der das wegweisende Übereinkommen von Paris verabschiedet wurde. Zu den vielen ambitionierten Zielen, deren Umsetzung in diesem Jahr in Angriff genommen wurde, gehört die Bereitstellung eines Rekordbetrags von 555 Mrd. USD für die Finanzierung sauberer Energieprojekte im Rahmen des Infrastrukturpakets „Build Back Better“ der US-Regierung. Weitere Zusagen:

- Die G20-Staats- und Regierungschefs einigten sich darauf, aus der internationalen Finanzierung neuer Kohlekraftwerke auszusteigen

- Die großen Treibhausgasemittenten China und Indien haben sich zu einem Ziel von Netto-Null-Emissionen bis 2060 bzw. 2070 bekannt

- Südkorea wird seine Treibhausgasemissionen bis 2030 um 40% reduzieren und seinen Ausstoß von Methan zusammen mit anderen Ländern um 30% verringern

- Kanada will bis 2030 aus der Kohleverstromung aussteigen

- Dänemark will seine Emissionen bis 2030 um 70% senken

- Italien hat angekündigt, sein Klimaschutzbudget auf 1,4 Mrd. USD zu verdreifachen

Ungeachtet der ambitionierten gemeinsamen Ziele war die Stimmung nüchtern. Neue ebenso wie seit langem bekannte wissenschaftliche Erkenntnisse zeigen, dass mehr getan werden muss. Das nächste Jahrzehnt wird entscheidend sein. Es bleibt nicht mehr viel Zeit. Deshalb sind Länder, Unternehmen und Anleger gleichermaßen aufgefordert, ihren Teil zur direkten oder indirekten Senkung der Emissionen bis 2030 beizutragen.

Staaten und Regierungen stecken den Rahmen ab, Unternehmen steigen ein

Für Aktienanleger bedeutet dies, sich nicht zwischen Klimaschutz und wettbewerbsfähigen Renditen entscheiden zu müssen. Denn heute ist beides möglich.

Während sich Staaten zu Klimazielen bekennen, reduzieren viele Qualitätsunternehmen bereits ihre CO2-Emissionen. Vorausschauende Unternehmen messen einem geringen CO2-Fußabdruck seit langem eine hohe Bedeutung bei. Und es beginnt, einen Unterschied zu machen. Während die globalen Emissionen zwischen 2015 und 2019 um 3,4% stiegen, verringerten Unternehmen, die der „Science Based Targets Initiative“ beigetreten sind, ihre Treibhausgasemissionen laut der Organisation CDP Worldwide, die Unternehmen bei der Messung ihrer Umweltauswirkungen unterstützt, um 25%. Ein aktives Engagement bei Unternehmen für solche messbaren Fortschritte ist wichtig für die Erreichung der Klimaziele und ein wesentlicher Faktor bei der Aktienauswahl im Rahmen einer aktiven, CO2-armen Anlagestrategie.

Investitionen in CO2-arme Technologien betreffen viele Bereiche und Branchen. Durch Strategien zur Stärkung ihrer Klimaresilienz können Unternehmen Belastungen verlagern und Kontinuität vor dem Hintergrund von Klimaereignissen gewährleisten. Nestlé nutzt beispielsweise seine Ressourcen und Größenvorteile, um Herausforderungen des Klimawandels und der Biodiversität zu meistern, indem es sich auf regenerative Landwirtschaft fokussiert. Viele Unternehmen helfen anderen, ihre CO2-Emissionen zu reduzieren. Schneider Electric, ein führendes Energiemanagementunternehmen, fördert und vernetzt erneuerbare Energiequellen bei den Lieferanten von Walmart in den USA.

Sogar Unternehmen mit wenig überzeugender Umwelthistorie haben CO2-arme Initiativen ergriffen. Unabhängig davon, ob sie zu den Unternehmen mit den höchsten Emissionen gehören, wie Royal Dutch Shell, oder zu Unternehmen mit niedrigeren Emissionen, wie Microsoft, verbessern CO2-arme Strategien das Ergebnis und verändern grundlegend die Art und Weise, wie Unternehmen ihre Lieferketten auf- und abwärts betreiben.

Umfassende Bewertung des Klimawandelrisikos

Zu einer Klimastrategie gehört mehr, als in emissionsarme Unternehmen zu investieren. Unser Research ermöglicht es uns, ein Portfolio aktiv zu „dekarbonisieren“, wobei wir auf Qualitätsunternehmen setzen, die langfristige Dekarbonisierungsziele verfolgen. Unternehmen, die nicht über solche Pläne verfügen, sind, selbst wenn sie heute als qualitativ hochwertig gelten, angesichts der möglichen Kosten im Zusammenhang mit ihren CO2-Emissionen größeren Risiken für ihre Bilanzen und Cashflows ausgesetzt.

Durch den CO2-Preis ändern sich die Spielregeln

Praktisch jedes Geschäftsmodell ist mit Kohlenstoffemissionen verbunden, sei es als Energieerzeuger oder -verbraucher oder sogar indirekt über die Lieferkette.

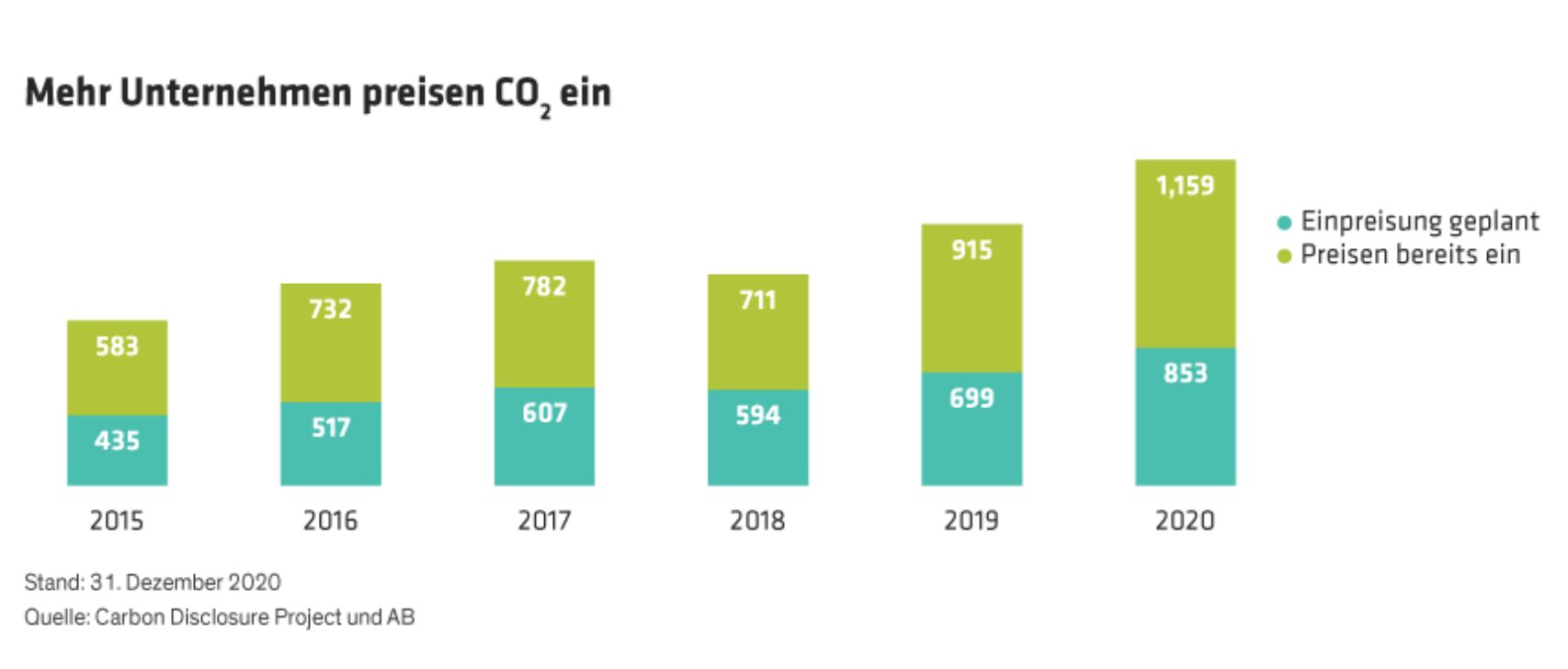

Da die CO2-Emissionswerte der einzelnen Unternehmen sehr unterschiedlich sind, bietet die Berücksichtigung ihrer Kostenauswirkungen im Vorfeld einen aufschlussreichen Vergleich von Äpfeln zu Äpfeln im gesamten Anlageuniversum. Diese CO2-Preis-Priorität ist ein dynamischer Faktor, der die Prognose eines Unternehmens sofort dramatisch verändern kann. Die Weltbank bezeichnet das als einen der „stärksten Hebel, die wir haben, um die Finanzierung auf den Klimaschutz umzustellen“. Der CO2-Preis ist ein immer wichtigerer interner Gradmesser, während Unternehmen Strategien entwickeln, aber auch ein mächtiges Instrument für CO2-bewusste Anleger, um diese Unternehmen genauer zu bewerten (Abbildung). Da immer mehr Unternehmen bei ihren Entscheidungen einen CO2-Preis berücksichtigen, sollten das auch Investmentanalysten tun, damit sie genauere Prognosen erstellen können, um attraktive Chancen zu erkennen.

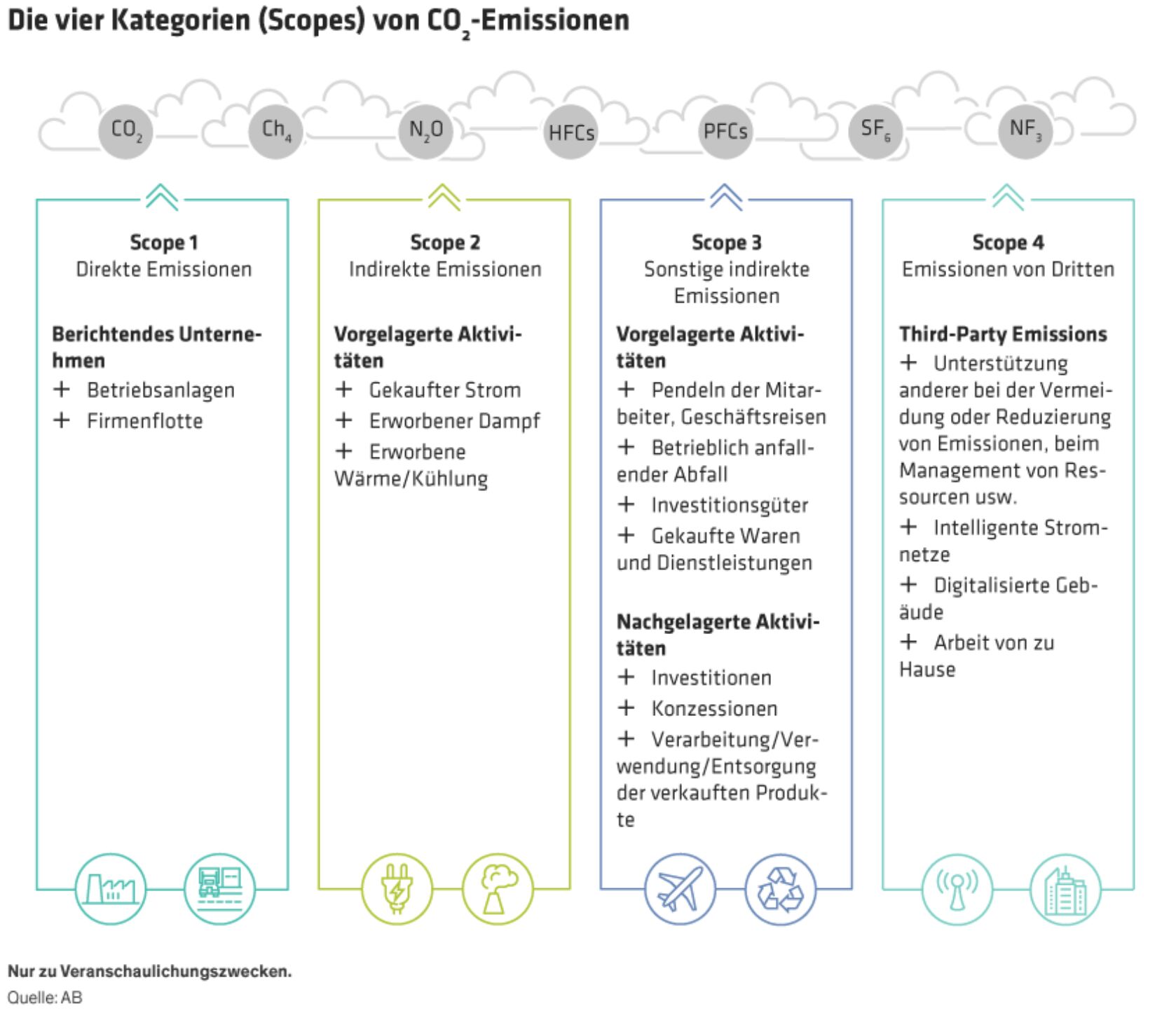

Die Bepreisung von CO2 kann auch dazu beitragen, tangentiale, aber verwandte Fundamentaldaten aufzufangen, die sich auf das Endergebnis eines Unternehmens auswirken, wie eine mögliche Regulierung (Kohlenstoffsteuern) und die Einhaltung von Standards (kostspielige Upgrades). Diese Fundamentaldaten finden sich typischerweise in vier CO2-Emissionsbereichen, die alle gleichermaßen untersucht werden sollten (Abbildung).

Es handelt sich um Emissionen aus der derzeitigen Verbrennung und den Verbrauch fossiler Brennstoffe, um potenzielle künftige Freisetzungen aus noch nicht verbrauchten Brennstoffen oder um Emissionen von Dritten. Aus unserer Sicht sollten Anleger alle diese Faktoren abwägen, um ihren Einfluss auf den Wert eines Unternehmens vollständig zu erfassen. Davon ausgehend werden weitere Analysen zu anderen aussagekräftigen Merkmalen wie Qualität und Preis durchgeführt.

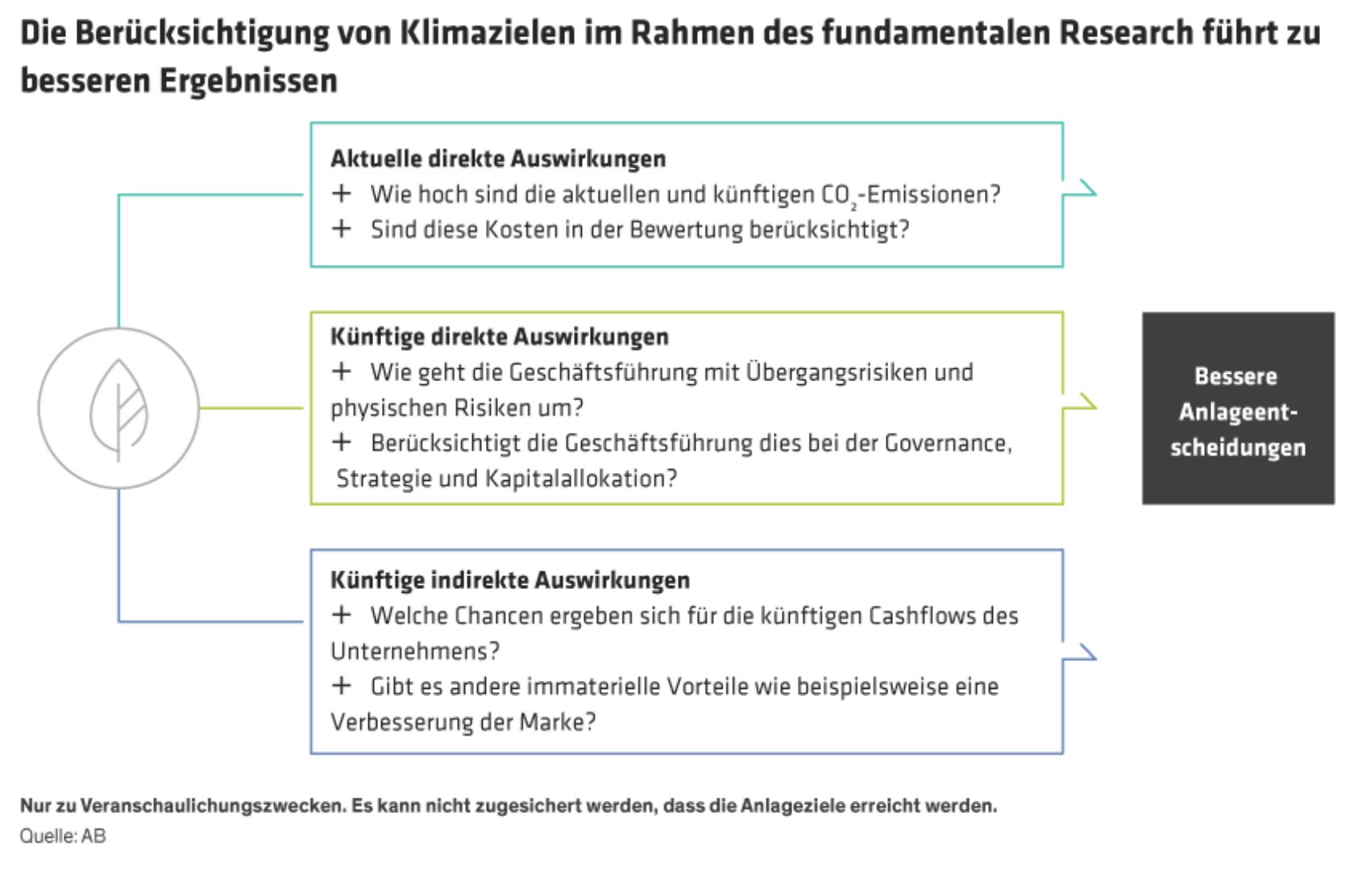

Die Beurteilung der Exposition eines Unternehmens gegenüber Klimarisiken erfordert einen umfassenden, vorausschauenden Ansatz auf Basis von Szenarioanalysen. Das heißt, es wird systematisch geprüft, wie sich eine Vielzahl möglicher Szenarien auf unterschiedliche Unternehmen auswirken könnte. Veränderungen in der physischen Umwelt oder neue Vorschriften und Technologien könnten den Übergang zu einer kohlenstoffarmen Wirtschaft beschleunigen. Anlagegelegenheiten, die so unterschiedlichen Risiken standhalten, findet man nur, wenn man die richtigen Fragen stellt (Abbildung).

Dekarbonisierung führt zu einer besseren Wertentwicklung, sofern die Qualität des Unternehmens stimmt

Die auf der COP26 gemachten Zusagen haben zwar einen gewissen Wert. Doch jetzt müssen Taten folgen. Messbare Ziele wie das Netto-Null- oder das 1,5-Grad-Ziel werden hoffentlich dazu beitragen, dass die Klimakatastrophe noch verhindert werden kann. Darüber hinaus inspirieren sie zu neuen Ideen und bieten Anreize für Unternehmensinnovationen und Investitionen für den Übergang zu einer kohlenstoffarmen Wirtschaft.

Durch CO2-armes Investieren lässt sich aus unserer Sicht nicht nur eine positive ökologische Wirkung, sondern auch Alpha erzielen. Wir sind davon überzeugt, dass die Berücksichtigung ökologischer Aspekte nicht zulasten der Wertentwicklung geht, sondern im Gegenteil ein wichtiger stützender Faktor bei der strategischen Aktienallokation ist. Bei einer optimalen Mischung aus aktiv ausgewählten, angemessen bewerteten Qualitätsunternehmen kann ein CO2-armes Portfolio Anlegern helfen, umweltfreundlichere Ansätze für Profitabilität und langfristige Erträge zu entwickeln.

Kent Hargis ist Co-Chief Investment Officer – Strategic Core Equities, Sammy Suzuki ist Co-Chief Investment Officer – Strategic Core Equities und Roy Maslen ist Chief Investment Officer – Australian Equities bei AB.

Weitere beliebte Meldungen: