Über weite Teile dieses Jahres waren die Gewinne am US-amerikanischen Aktienmarkt vorrangig auf zehn Aktien zurückzuführen. Doch der übrige Markt dürfte nun allmählich aufholen. Das sind gute Nachrichten für aktive Manager mit Interesse an der Nutzung diversifizierter langfristiger Ertragsquellen, die schwierigen makroökonomischen Bedingungen gewachsen sind.

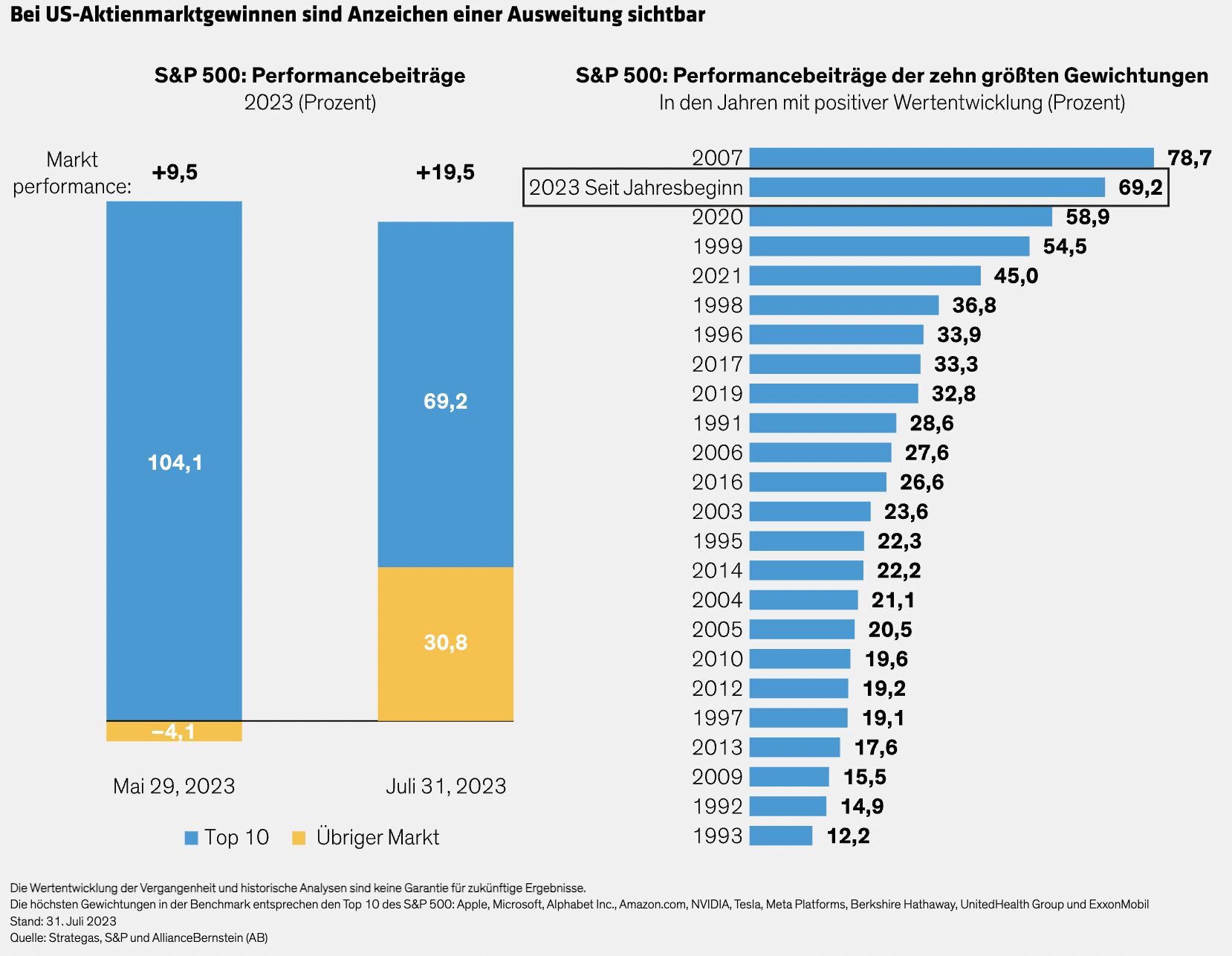

Die zehn größten Aktien im S&P 500 Index haben eine rasante Entwicklung erlebt. Der Enthusiasmus mit Blick auf künstliche Intelligenz (KI) hat Anleger in Mega-Cap-Aktien gelockt, insbesondere im Technologiesektor und in Branchen mit Internetbezug. In den ersten fünf Monaten des Jahres 2023 verzeichnete S&P 500 9,5% Gewinn, der zu 104,1% auf die zehn größten Gewichtungen der Benchmark zurückging (Abbildung). Zur Jahresmitte hatte sich die Marktkapitalisierung von Apple und Alphabet um nahezu eine Billion USD bzw. 380 Milliarden USD seit Ende 2022 erhöht.

Extreme Marktkonzentration

Dieselben zehn Aktien steuerten im Jahresverlauf bis Ende Juli 69,2% der Marktperformance bei, die insgesamt bei 19,5% lag. Mit anderen Worten entfielen knapp 31% der Marktperformance auf die rund 490 Emittenten, die den übrigen Markt ausmachen.

Selbst nach der jüngsten Marktausweitung ist die Ertragskonzentration in einer solch kleinen Anzahl von Aktien im historischen Vergleich extrem. Im Verlauf der letzten drei Jahrzehnte leisteten die zehn größten Aktien lediglich im Jahr 2007 einen größeren Beitrag zur Marktperformance in einem einzigen Kalenderjahr.

Verborgenes Wachstumspotenzial erkennen

Einige der Tech-Giganten stellen sicherlich eine gute Investition dar, wenn ihre Gewichtungen stimmen und die Portfoliostrategie erfüllt wird. Dennoch sind Anleger, die sämtliche der Mega-Caps in hohen Benchmarkgewichtungen halten, von einem möglicherweise schmerzhaften Stimmungsumschwung bedroht. Der technologieorientierte Börsenbetreiber Nasdaq bestätigte die Risiken einer Marktkonzentration, als er im Juli eine außerplanmäßige Anpassung der Gewichtungen in der Benchmark vornahm, um den Einfluss der größten Aktien zu mindern.

In der Vergangenheit folgten auf Phasen einer akuten Marktkonzentration in der Regel Zeiträume mit einer breiteren Marktbeteiligung. Unserer Ansicht nach können Anleger, die genauer hinschauen, am derzeitigen Markt eine breite Auswahl an Unternehmen mit relativ attraktiven Bewertungen und solidem Wachstumspotenzial finden. Durch Ausnutzung verschiedener Wachstumsquellen lassen sich Portfolios so positionieren, dass Konzentrationsrisiken vermieden und nachhaltige langfristige Erträge erwirtschaftet werden können – davon sind wir überzeugt.