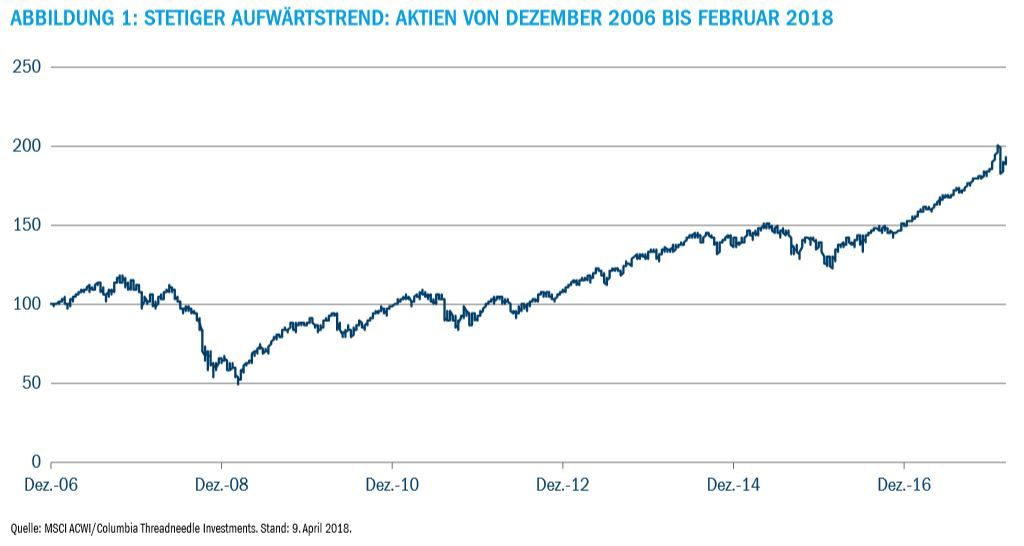

Wir sind im neunten Jahr der Aktienhausse – eines bemerkenswerten Zeitraums für die Anleger. Anfang März 2018 hatte sich der S&P 500 Index gegenüber seinem Tiefststand während der Finanzkrise im März 2009 fast vervierfacht und notierte 66 % über seinem Vorkrisenhoch im Oktober 2007. Es war ein ertragsstarkes Jahrzehnt – aber kein vergnügliches.

Die Marktkorrektur im Februar war der letzte von zahlreichen Warnschüssen, die den Anlegern in den vergangenen knapp zehn Jahren Sorge bereiteten, aber von ihnen verkraftet wurden. In gewisser Weise waren die Anlegersorgen auch willkommen: Sorglosigkeit wird an den Märkten nicht gern gesehen.

Der Weg aus der Krise

Die globale Finanzkrise leitete eine längere, von Vorsicht geprägte Phase ein. Eine schwere Rezession schwächte die Bilanzen der Finanzunternehmen gravierend, sodass immer wieder Sorgen über die Anfälligkeit der Banken aufkamen. Die Zinsen wurden gesenkt und im November 2008 kündigte die Fed ein quantitatives Lockerungsprogramm mit einem Volumen von 600 Milliarden US-Dollar an. Im April 2009 legte das Vereinigte Königreich dann sein eigenes Programm über 50 Milliarden Pfund auf. Doch die Schwere der Krise erforderte mehr. Schließlich kauften die USA und das Vereinigte Königreich Staatsanleihen im Wert von 4,5 Billionen US-Dollar bzw. 435 Milliarden Pfund. Ein 2015 angekündigtes quantitatives Lockerungsprogramm der EZB summiert sich bislang auf ca. 2,3 Billionen Euro, und Japan hat Vermögenswerte im Wert von 521 Billionen Yen (4,95 Billionen US-Dollar) gekauft.

Diese Maßnahmen führten dazu, dass sich die Volkswirtschaften stetig erholten – die Betonung liegt auf „stetig“. Das Wachstum war nie außergewöhnlich stark, sondern lag in den USA ständig zwischen nominal 3 % und 4 %. Wir sorgten uns laufend um die Konjunktur und stellten uns ständig bange Fragen: Wird die Welt in eine weitere Rezession stürzen, sind die Banken stabil, wird Griechenland die Eurozone zu Fall bringen, wie tief werden die Ölpreise fallen, wird China abwerten müssen, werden die Gewinne nicht weiter steigen?

Es gab Phasen, in denen die USA, Europa, China und die Schwellenländer unter Druck standen. Geopolitisch war es eine turbulente Zeit – man denke nur an die Angst vor einem Zusammenbruch der Eurozone. Der Brexit, der Wahlsieg von Donald Trump, die ständigen politischen Spannungen zwischen den USA und Nordkorea und die Wahlen in Europa hielten die Welt weiter in Atem. Es gab immer etwas, was Sorge bereitete.

Dann kam das Jahr 2017. Anders als üblich begann es nicht mit enttäuschendem Wachstum in Europa. Gleichzeitig sorgten sich die Anleger weniger über den Renminbi und eine mögliche Abwertung. Tatsächlich wertete er auf, und die chinesische Wirtschaft wuchs kräftig und offenbar nachhaltiger. All dies kam auch den Schwellenländern zugute, die zudem vom etwas schwächeren US-Dollar profitierten.

Die geopolitischen Spannungen hielten an, doch alles verlief etwas anders als erwartet: Der Brexit nahm etwas holprig seinen Lauf, unter Präsident Trump stieg der Aktienmarkt 15 Monate in Folge, die Wahlen in Frankreich und den Niederlanden gingen ohne zu große Aufregung vorüber, und die Wahlen in Italien ergaben zwar keine klaren Mehrheitsverhältnisse, aber ein Ausscheiden des Landes aus der Eurozone wird zunehmend unwahrscheinlich. Es gab sogar Entspannungssignale zwischen Nordkorea und den USA. Vor diesem Hintergrund waren die Anleger vor allem davon überrascht, dass sich die schlimmsten Befürchtungen nicht bewahrheiteten. Alles in allem verbesserte sich die Lage zu einem für Aktien günstigen Umfeld.

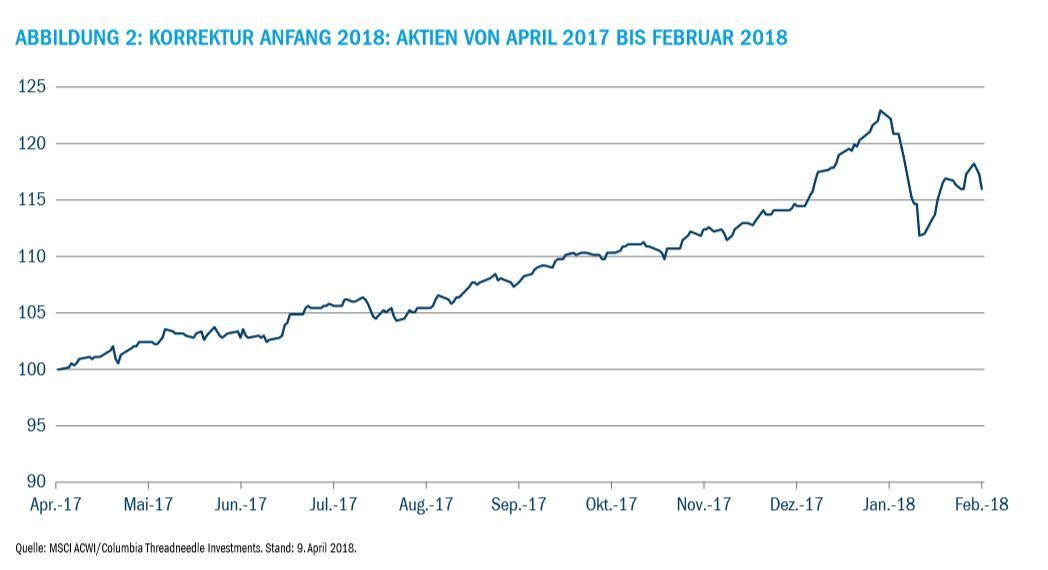

Anfang 2018 schienen sich die verbleibenden Bedenken zu zerstreuen. Der Januar war ein sehr starker Monat. Der globale Aktienmarkt stützte sich wie schon Ende letzten Jahres auf den synchronen weltweiten Konjunkturaufschwung und legte innerhalb weniger Wochen rund 7 % zu. Die Aussichten wurden sogar besser: Die US-Wirtschaft florierte, Präsident Trump setzte eine Steuersenkung in Höhe von 1,5 Billionen US-Dollar durch und sagte eine massive Erhöhung der Staatsausgaben zu. Die Arbeitslosigkeit ging weiter zurück: In den USA fiel sie auf ein 16-Jahres-Tief von 4,1 %, im Vereinigten Königreich erreichte sie mit 4,3 % den tiefsten Stand seit 40 Jahren und in Gesamteuropa war sie so niedrig wie seit neun Jahren nicht mehr.

Ein solches Umfeld leitet normalerweise das Ende des Zyklus ein: Die niedrige Arbeitslosigkeit und das anziehende Wachstum führen zu Kapazitätsbeschränkungen, die steigende Löhne mit sich bringen, und diese wiederum schüren Inflationsangst. Es wird dann wahrscheinlicher, dass weitere und schnellere Zinserhöhungen erforderlich sein könnten. Als die jährliche Lohninflation in den USA auf 2,9 % kletterte, den höchsten Wert seit 2009, folgte die Reaktion umgehend: Die Anleiherenditen schnellten in die Höhe und die Aktienindizes brachen weltweit ein. Plötzlich gab es wieder etwas, was Sorge bereitete… Gott sei Dank.

Die Märkte ringen mit der Inflation

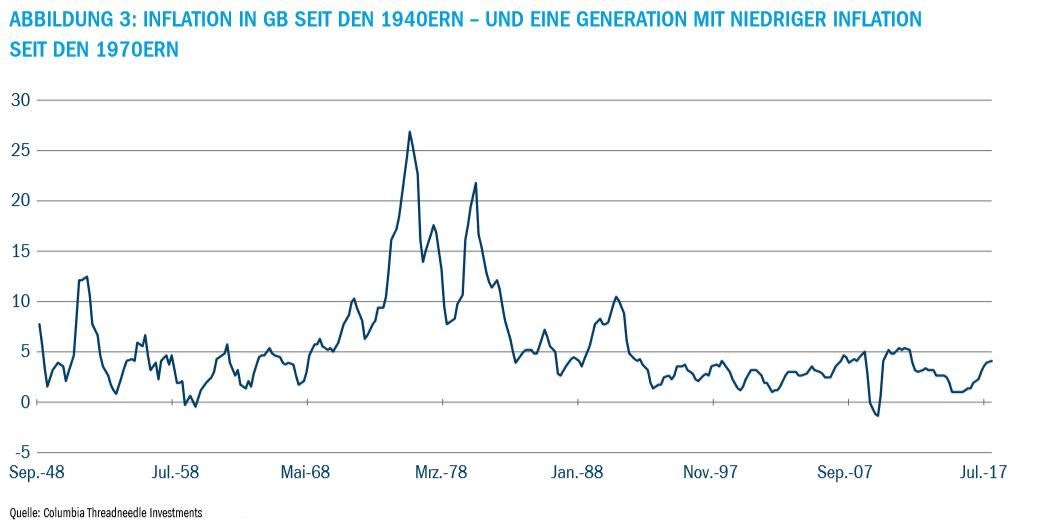

Seit den frühen 1990er-Jahren, also seit einer Generation, leben wir jetzt mit niedriger Inflation. Ein kritischer Punkt ist, dass sich die Lohninflation von der Arbeitslosigkeit abgekoppelt hat. Warum ist das so?

Eine zentrale These besagt, dass zahlreiche strukturelle Faktoren die Löhne niedrig gehalten haben, von disruptiven Technologien über das rasante Wachstum der Gig Economy bis zu globalen demografischen Veränderungen. Dass die Gewerkschaften schwächer sind als in den 1970er- und 1980er-Jahren, könnte die Verhandlungsmacht der Arbeitnehmer ebenfalls geschmälert haben. Derweil ist die Inflation niedrig geblieben, weil innovative Technologien traditionelle Geschäftsmodelle untergraben sowie den Wettbewerb verschärfen und damit die Anbieter zu Preisdisziplin zwingen.

Das ist es, womit die Märkte in Zukunft ringen werden. Damit stellt sich die Frage: Wird die Inflation stärker zunehmen als bisher gedacht?

Auch wenn einige der oben genannten Faktoren sich umkehren und zu mehr Inflation führen könnten (insbesondere in den USA), gehen wir in unserem zentralen Szenario davon aus, dass die Lohninflation bei moderaten 2–3 % verharren und die Inflation leicht steigen wird, aber in den USA in den nächsten Jahren auf höchstens 2–2,5 %. Die Renditen werden daher steigen, aber nicht auf die vor 1990 üblichen Niveaus.

Die Sorge, dass es anders kommen könnte, wird die Märkte in Atem halten. Das muss uns als Anlegern bewusst sein. Es gibt also immer noch Besorgnis und damit eine gewisse Nervosität bezüglich der Anleiherenditen und ihrer Auswirkung auf die Aktienbewertungen. Wir halten es aber für wahrscheinlich, dass die Renditen weiterhin relativ niedrig bleiben.

Geopolitische Risiken

Die ab 2009 eingeführten quantitativen Lockerungsmaßnahmen müssen in vielen Regionen erst noch zurückgenommen werden. Dies wird neben geopolitischen Problemen – einschließlich einer möglichen Umkehrung der Globalisierung, die den Volkswirtschaften und Märkten in den letzten Jahrzehnten zugutekam – die Märkte beunruhigen.

Fragile Märkte waren für die USA weniger ein Problem, deren Entscheidung, die quantitative Lockerung schrittweise zu beenden, sich bisher nicht als disruptiv erwiesen hat. Die Maßnahmen von Präsident Trump könnten aber Kopfzerbrechen bereiten. Das Ausgabenprogramm und die Steuerreform sind zwar kurzfristig gut für die Märkte, könnten aber Inflation hervorrufen. Hinzu kommen die von Trump propagierten Zölle und die damit verbundene Gefahr eines Handelskriegs – die China und andere veranlasste, Gegenmaßnahmen anzudrohen. Alles in allem könnten sich die USA einer steigenden Inflation und zugleich einer schwächer werdenden Weltwirtschaft gegenübersehen.

In Japan hat sich die Corporate Governance gebessert. Die Unternehmen werden immer mehr im Interesse der Aktionäre geführt, was wirklich positiv ist. Der Markt ist nicht teuer, und der Yen hat aufgewertet. Allerdings muss Japan im Gegensatz zu den USA sein quantitatives Lockerungsprogramm erst noch zurückfahren.

Europa hat sein quantitatives Lockerungsprogramm viel später aufgelegt und hat sich bisher noch nicht voll und ganz zu dessen Rückführung bekannt. Die EU als Ganzes könnte als stabil bezeichnet werden. Anhaltende Sorgen bereiten aber einzelne Länder: Spanien, Italien und natürlich Griechenland. Jedes dieser Länder könnte die Eurozone in große Schwierigkeiten bringen. Die Koalition in Deutschland ist zumindest etwas Positives.

Wie der Brexit letztlich gestaltet wird, ist für Europa und das Vereinigte Königreich eine offene Frage. Am einen Ende des Spektrums haben wir einen harten Brexit, am anderen eine Zollunion mit womöglich Jeremy Corbyn als Premierminister. Fast jedes Szenario dazwischen ist ebenfalls denkbar. Jeder fragt sich, wo wir enden werden.

Fazit

Wir rechnen weiterhin mit Wachstum bei anhaltend niedrigen Zinsen, aber mit dem seit den wirtschaftlichen Turbulenzen von 2009 gültigen Vorbehalt: anhaltende Unsicherheit und Besorgnis.

Die Globalisierung, oder zumindest der Freihandel, hat den Volkswirtschaften, Europa und den Schwellenländern gutgetan. Rückschritte bei der Globalisierung sind derzeit die größte Gefahr für die Märkte. Starke Staatschefs in Ländern wie Russland, China und Saudi-Arabien (und, so würden manche behaupten, den USA) verhalten sich zunehmend diktatorisch.

Die Entscheidungen dieser und anderer Regierungen – zu Zöllen, Handelskriegen und zum Brexit – drohen auch, die Globalisierung umzukehren und damit den Freihandel zu behindern. Das ist nicht gut für die Märkte, sodass unsere Sorgen nicht abreißen.

William Davies, Global Head of Equities, Columbia Threadneedle

Mehr erfahren Sie unter COLUMBIATHREADNEEDLE.at

Weitere beliebte Meldungen: