Straffung setzt der Wirtschaft allmählich zu

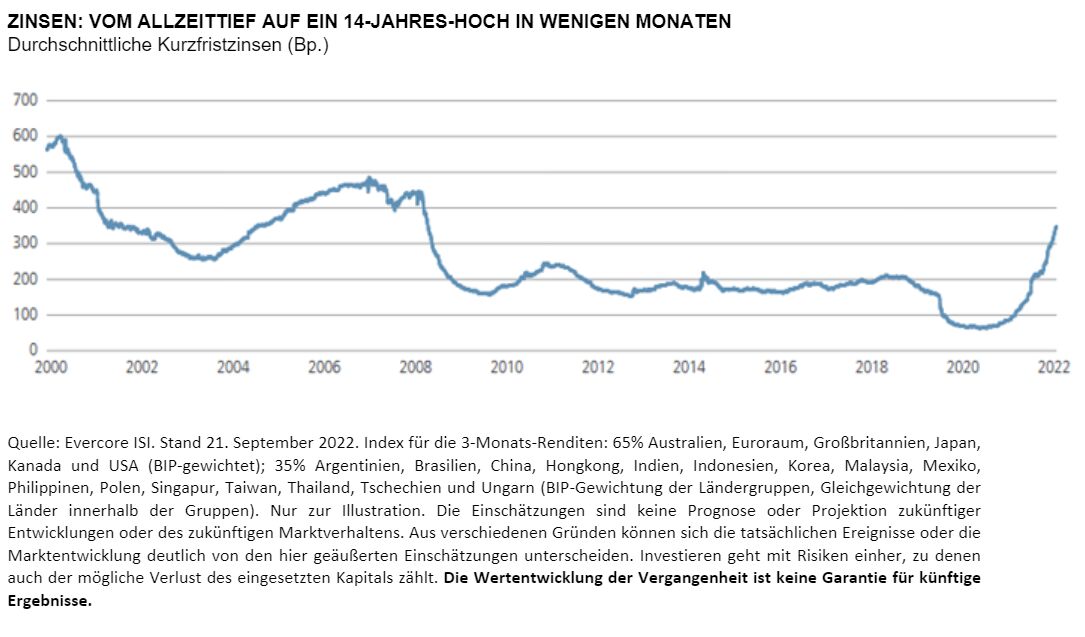

Schon länger hält das Asset Allocation Committee von Neuberger Berman („AAC“ oder „der Ausschuss“) die Märkte in puncto Inflation und Unternehmensgewinne für zu optimistisch. Nach dem enormen Anstieg von Kurzfristzinsen und Anleiherenditen scheint man sich zwar mit einer hartnäckigeren Inflation abgefunden zu haben, will aber noch nicht wirklich an sehr viel niedrigere Unternehmensgewinne glauben. Anleihen bieten zwar endlich wieder Rendite, doch rechnen wir wegen der immer strafferen Finanzbedingungen mit weiterer Volatilität – nicht nur bei risikobehafteten Titeln, sondern vielleicht auch bei Staatsanleihen. Umso wichtiger sind Diversifikation und Risikomanagement.

AKTIEN

Das AAC blieb bei seiner Untergewichtung.

Die Gewinnerwartungen haben sich kaum verändert. Wir rechnen damit, dass sie in den nächsten Monaten deutlich gesenkt werden.

Das AAC setzt weiterhin auf defensive Aktien mit niedrigem Beta. Es bevorzugt Substanzwerte gegenüber Wachstumswerten, mit einem gewissen Schwerpunkt auf defensiven dividendenstarken Qualitätstiteln. Außerdem zieht es die USA den Emerging Markets vor.

ANLEIHEN

Das AAC blieb bei seiner Übergewichtung von Investmentgrade-Titeln und der neutralen Gewichtung von High Yield. Emerging-Market-Anleihen sind jetzt nicht mehr neutral gewichtet, sondern untergewichtet.

Dem AAC ist bewusst, dass Anleihen jetzt wieder Rendite bieten. Es bevorzugt aber nach wie vor die Titel mit der höchsten Kreditqualität.

Im High-Yield-Bereich bleiben wir insgesamt neutral positioniert, sind aber optimistisch für Qualitätsemittenten. Sie schätzen wir jetzt im Vergleich zu Aktien positiver ein – wegen der relativen Bewertung und weil wir hier die Möglichkeit sehen, mit im Vergleich zu Aktien geringeren Risiken in Unternehmenstitel zu investieren.

Wir glauben, dass in den Emerging Markets die weltweiten Risiken und der starke US-Dollar schwerer wiegen als die Renditen.

SACHWERTE UND ALTERNATIVE ANLAGEN

Das AAC blieb bei seiner Übergewichtung von Hedgefonds-Strategien – zu Diversifikationszwecken und weil eine höhere Marktvolatilität vermutlich gut für Global-Macro-Strategien, Trading-Strategien und Optionsstrategien (wie die Ausgabe von Verkaufsoptionen) ist.

Das AAC ist in Rohstoffen jetzt nicht mehr stark übergewichtet, sondern nur noch übergewichtet. Wir rechnen zwar weiter mit einem knappen Angebot, schließen aufgrund der Rezessionsrisiken aber auch eine niedrigere Nachfrage nicht aus.

In Private Debt ist das AAC jetzt nicht mehr übergewichtet, sondern nur noch neutral gewichtet. Wir reagieren damit auf den Anstieg der Renditen börsennotierter Anleihen und die höhere Unsicherheit über die weitere Entwicklung der Assetklasse.

Lesen Sie hier den vollständigen Ausblick.

Über das Asset Allocation Committee

Das Asset Allocation Committee von Neuberger Berman („AAC“ oder „der Ausschuss“) trifft sich alle drei Monate. Jedes Mitglied prognostiziert die Entwicklung der Assetklassen in den kommenden zwölf Monaten, und es finden Diskussionen statt, um unseren Marktausblick abzurunden. Die Teilnehmer befassen sich mit der Gesamtheit der Anlagemöglichkeiten und Märkte. Sie bringen vielfältige Branchenkenntnisse ein und haben durchschnittlich 30 Jahre Erfahrung.

Weitere beliebte Meldungen: