Mit einer sorgfältig abgewogenen Mischung aus offensiven und defensiven Wachstumstiteln am Aktienmarkt und einem Comeback der Anleihen als Diversifikations- und Renditequelle blicken wir auf ein außerordentlich erfolgreiches Jahr unserer Phaidros Funds zurück. Gekrönt wurde das Jahr 2023 mit der Auszeichnung des Phaidros Funds Balanced als bester Fonds in der Kategorie „Mischfonds Global Ausgewogen“ bei den Scope Investment Awards. Mit diesem Rückenwind starten wir zuversichtlich in das Jahr 2024.

Der Dezember vollendete das überraschend starke Börsenjahr. Vor einem Jahr hingegen war die Stimmung am Tiefpunkt und die Erwartungen entsprechend. Wie so oft kam es anders, der NASDAQ 100 (+5,6% im Dezember) legte mit einer Rendite von +53,8% das beste Jahr seit 1999 hin und erreichte im Dezember ein neues Allzeithoch. Auch der DAX (+3,3% im Dezember) erreichte im Dezember einen neuen Höchststand. Befeuert wurde die Aktienmarktrallye durch einen weiteren Zinsrückgang, die Rendite für zehnjährige Bundesanleihen handelte zum Jahresende bei 2,02% gegenüber 2,57% zu Beginn des Jahres.

Die Hoffnung auf baldige Zinssenkungen in Europa und den USA bekamen im Dezember neue Nahrung. Die Fed veröffentlichte turnusmäßig die Leitzinserwartungen der Mitglieder über die nächsten 3 Jahre und aktuell gehen die Fed-Mitglieder von vier Zinssenkungen im Jahr 2024 aus. Powell versuchte zwar in der Pressekonferenz die Markterwartungen zum „Fed-Pivot“ etwas einzudämmen, fand damit aber kaum Gehör. Auch wenn die Inflation noch gewisse Risiken birgt, geht die Fed selbst von einem weiteren Rückgang aus. Dies hatte der Markt auch so erwartet, aber die Bestätigung von „höchster Stelle“ reichte aus, um die positive Marktstimmung weiter anzuheizen. Auch in Europa gehen die Marktteilnehmer von einem zukünftig besseren Inflationsbild aus. Über die Konjunktur lässt sich dies nicht sagen, insofern ist auch hier die Überzeugung gewachsen, dass nicht mit weiterem geldpolitischen Gegenwind zu rechnen ist.

Über das Jahr 2023 hinweg waren es natürlich nicht nur die „Treiber“ einer nachlassenden Inflation gepaart mit der Aussicht auf baldige Zinssenkungen, die die positive Entwicklung maßgeblich prägten. Es war auch das Thema Künstliche Intelligenz, das im Frühjahr eine nachhaltige Wende vor allem am Aktienmarkt herbeiführte. In rasanter Geschwindigkeit haben sich die Möglichkeiten der neuen Technologie der breiten Bevölkerung ersichtlich gemacht. Es ist nicht mehr nur eine Zukunftsvorstellung, sondern die Technologie ist bereits in vielen Bereichen nutzbar. Viele Unternehmen investieren nun enorme Budgets in die Entwicklung KI-basierter Anwendungen. Nicht alle Projekte werden zum Erfolg führen, aber die heute führenden Technologieunternehmen werden sich mit hoher Wahrscheinlichkeit einen Teil des „neuen Kuchens“ sichern. Die signifikanten Kursanstiege sind damit zumindest bei einem Teil der „Magnificent Seven“ zu erklären. Es besteht also berechtigte Hoffnung, dass es nicht so endet wie zur Jahrtausendwende.

In diesem Tempo wird die Rallye vermutlich nicht weitergehen, und eine gewisse Konsolidierung würde dem Markt sicherlich nicht schaden. Auch bei den Zinsen sind die Erwartungen bereits weit gediehen. Mit Unternehmensanleihen ist aber weiterhin eine reale Rendite zu verdienen. Auch haben nicht alle Segmente des Aktienmarkts von der skizzierten Rallye profitiert. Hier gilt es für die kommenden Monate und Jahre weiterhin die richtigen Entscheidungen zu treffen. Insgesamt kann eine etwas vorsichtigere Ausrichtung zum Jahresstart 2024 nicht schaden.

Phaidros Funds Balanced

Nach dem fulminanten Vormonat konnten die Gewinne im Dezember gehalten werden. Der Phaidros Funds Balanced hat sich somit im Jahr 2023 insgesamt stark entwickelt. Die Jahres-Wertentwicklung des Fonds lag, je nach Anteilsklasse, zwischen +18,1% und +16,7%. Der Performance-Referenzindex bestehend aus 50% MSCI World NR EUR und 50% Bloomberg Euro Agg Bond TR EUR erzielte zum Vergleich +13,3% im Jahr 2023.

Am Anfang des Berichtsmonats veröffentlichte Lululemon positive Zahlen zum dritten Quartal 2023. Die internationale Expansion des Mode- und Lifestyle-Unternehmens schreitet mit Dynamik weiter voran, und die Aktie legte im Dezember um +13% zu. Der Wert hat sich als Beimischung im Portfolio fest etabliert und bereitet uns seit dem Kauf im Juni 2021 mit mehr als +50% Wertsteigerung viel Freude. Auf der Gewinnerseite im Dezember stand auch Booking.com mit beachtlichen +12%. Die größten Gewinner des Jahres sahen dagegen leichte Gewinnmitnahmen. Aktien wie Microsoft, Palo Alto Networks und MercadoLibre schlossen den Monat mit leichten Verlusten ab. Auch wir nahmen bei den Technologiewerten Gewinne in Höhe von knapp 3% des Fondsvolumens mit. Neu in das Portfolio nahmen wir die historisch günstige Aktie von Pepsi auf. Nicht-zyklische Konsumwerte blieben im Jahr 2023 stark zurück, und auch Dividendentitel waren nicht gefragt. Das kann sich unserer Meinung nach 2024 durchaus ändern, wenn zum Beispiel die Wirtschaft schwächelt und die Zinsen wieder sinken.

Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 2,85%. Die Rendite 10-jähriger Bundesanleihen verzeichnete nochmals einen kräftigen Rückgang um 43 Basispunkte auf nun 2,02%. Größter Gewinner im Portfolio auf der Anleihenseite war die langlaufende Anleihe von Eli Lilly (+15%). Auch die Anleihen der Deutschen Bank (+7%) und Banco Santander (+7%) sind hier wie im Vormonat zu nennen. Die erst Anfang des Monats erworbenen langlaufenden Staatsanleihen der Europäischen Union (+8%), von Österreich (+5%) und Frankreich (+5%) verzeichneten ebenfalls kräftige Kursanstiege.

Die Aktienquote im Phaidros Funds Balanced liegt mit 61% leicht niedriger als im Vormonat, die Anleihequote mit 34% etwas höher. Historisch gesehen sind die ersten Börsenmonate eines neuen Jahres oftmals positiv. Neue Risikobudgets und Engagements erhöhen die Nachfrage. Ein solches Szenario erwarten wir nach den zuletzt starken Monaten nicht zwangsläufig. Alles in allem erachten wir das Börsenumfeld jedoch als positiv. Die Hauptaufgabe wird (weiterhin) sein, in den jeweils richtigen Aktien- und Anleihensegmenten bzw. -titeln investiert zu sein.

Phaidros Funds Conservative

Der Phaidros Funds Conservative legte auch im Dezember nochmals zu, je nach Anteilsklasse gewann der Fonds zwischen +2,4% und +2,5%. Der Fonds nahm im Jahr 2023 insgesamt eine ausgezeichnete Entwicklung. Die Jahres-Wertentwicklung lag, je nach Anteilsklasse, zwischen +14,6% und +14,1%. Damit hat sich der Fonds deutlich besser geschlagen als der Performance-Vergleichsindex bestehend aus 25% MSCI World NR EUR und 75% Bloomberg Euro Agg Bond TR EUR, der das Jahr mit einer Performance von +10,2% abschloss.

Im Berichtsmonat war Vonovia (+12%) die stärkste Aktie im Portfolio. Der Zinsrückgang in den letzten Monaten mindert die Sorge vor steigenden Finanzierungskosten. Siemens (+10%) setzte das positive Momentum aus dem November fort und vermeldete im Dezember den Abschluss von zwei größeren Infrastrukturaufträgen. ASML (+9%) und CrowdStrike (+8%) profitierten von dem allgemein positiven Marktumfeld. Die größten Gewinner des Jahres sahen dagegen leichte Gewinnmitnahmen. Die Aktien von Microsoft, Palo Alto Networks, MercadoLibre und Eli Lilly schlossen den Monat leicht im Minus. Auf der Anleihenseite profitierten vor allem die Nachranganleihen der Banken vom Zinsumfeld. Die Anleihen der Deutschen Bank (+7%) und Banco Santander (+7%) sind hier wie im Vormonat zu nennen. Auch die langlaufenden Staatsanleihen der Europäischen Union (+8%) und von Österreich (+5%) verzeichneten kräftige Kursanstiege.

Im Dezember veräußerten wir nach dem starken Kursanstieg der letzten Monate die Aktien von CrowdStrike und Vonovia. Zudem reduzierten wir die Bestände von MercadoLibre, Microsoft und Apple, um so das Engagement im zuletzt stark gelaufenen Technologiesektor ein wenig zu senken. Dafür nahmen wir mit Pepsi und Novartis zwei defensive Werte neu in das Portfolio auf. Bei den Anleihen reduzierten wir die High Yield Quote und verlängerten die Duration. In dem Zuge veräußerten wir die Anleihen von Dufry, Biogroup und Ford und nahmen dagegen eine langlaufende österreichische Staatsanleihe neu in das Portfolio auf. Zudem erwarben wir einige Unternehmensanleihen mit mittlerer Restlaufzeit und hohem Rating, um so den Zinsertrag bei geringem Marktwertrisiko zu erhöhen.

Die Anleihenquote im Fonds liegt bei 61%, die Aktienquote ist auf etwa 26% reduziert. Die Liquidität im Fonds beträgt aktuell ca. 10%. Die Inflationsentwicklung der letzten Monate nimmt zwar den Druck für weitere Zinsanhebungen seitens der Zentralbanken - dies hat der Markt jedoch mittlerweile eingepreist und nach der zuletzt starken Entwicklung wäre eine Konsolidierung in den nächsten Monaten unseres Erachtens durchaus gesund.

Phaidros Funds Schumpeter Aktien

Nach dem fulminanten Vormonat konnten die Gewinne im Dezember gehalten werden. Im vergangenen Jahr 2023 konnte der Phaidros Funds Schumpeter Aktien seine Stärken besonders gut ausspielen. Ausgehend von unserem Weltbild investierte der Fonds verstärkt in strukturelle Wachstumstrends u.a. aus der digitalen Welt, dem Gesundheitsbereich oder der Infrastruktur. Die Wertentwicklung des Fonds betrug im Jahr 2023, je nach Anteilsklasse, zwischen +26,2% und +25,0%. Der Performance-Referenzindex MSCI World NR EUR erzielte zum Vergleich eine Jahresperformance von +19,6%.

Am Anfang des Berichtsmonats veröffentlichte Lululemon positive Zahlen zum dritten Quartal 2023. Die internationale Expansion des Mode- und Lifestyle-Unternehmens schreitet mit Dynamik weiter voran, und die Aktie legte im Dezember um +13% zu. Der Wert hat sich als Beimischung im Portfolio fest etabliert und bereitet uns seit dem Kauf im Juni 2021 mit mehr als +50% Wertsteigerung viel Freude. Auf der Gewinnerseite im Dezember stand auch Booking.com mit beachtlichen +12%. Die größten Gewinner des Jahres sahen dagegen leichte Gewinnmitnahmen. Aktien wie Microsoft, Palo Alto Networks und MercadoLibre schlossen den Monat mit leichten Verlusten ab. Auch wir nahmen bei den Technologiewerten einige Gewinne mit. Neu in das Portfolio nahmen wir die historisch günstige Aktie von Pepsi auf. Nicht-zyklische Konsumwerte blieben im Jahr 2023 stark zurück, und auch Dividendentitel waren nicht gefragt. Das kann sich unserer Meinung nach 2024 durchaus ändern, wenn zum Beispiel die Wirtschaft schwächelt und die Zinsen wieder sinken.

Die Aktienquote im Phaidros Funds Schumpeter Aktien liegt mit 96% leicht niedriger als im Vormonat. Historisch gesehen sind die ersten Börsenmonate eines neuen Jahres oftmals positiv. Neue Risikobudgets und Engagements erhöhen die Nachfrage. Ein solches Szenario erwarten wir nach den zuletzt starken Monaten nicht zwangsläufig. Alles in allem erachten wir das Börsenumfeld jedoch als positiv. Die Hauptaufgabe wird (weiterhin) sein, in den jeweils richtigen Aktiensegmenten bzw. -titeln investiert zu sein.

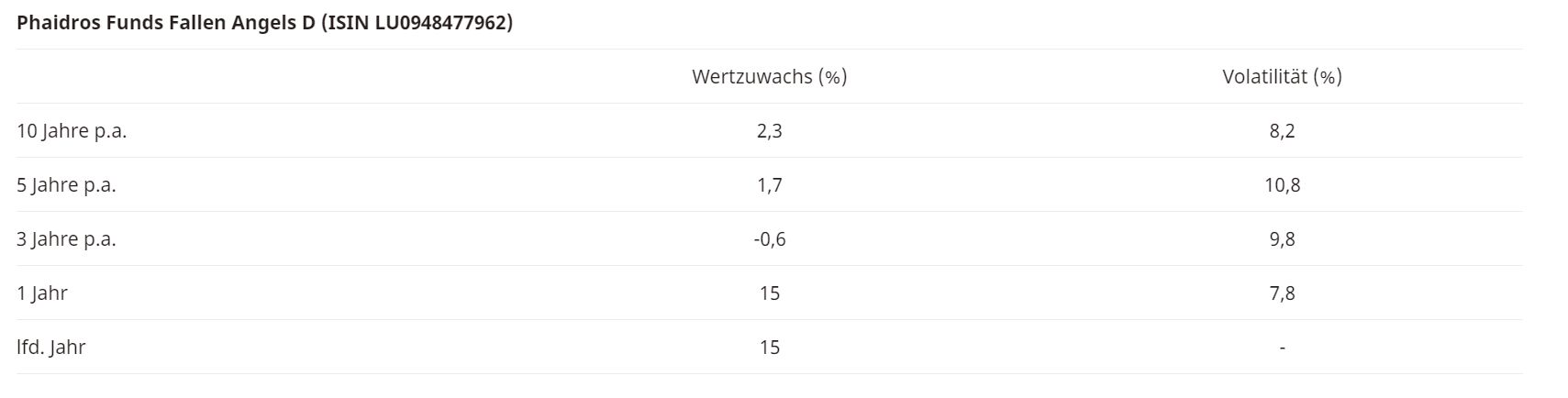

Phaidros Funds Fallen Angels

Der Phaidros Funds Fallen Angels legte im Dezember über die verschiedenen Anteilsklassen um +4,9% zu. Diese Monatswertentwicklung rundet die sehr gute Entwicklung des Fonds im Jahr 2023 ab. Je nach Anteilsklasse lag die Jahres-Wertentwicklung des Fonds zwischen +15,2% und +14,4%. Damit schlug sich unser Anleihenfonds besser als der Performance-Vergleichsindex iBoxx EUR Liquid High Yield Index mit +11,8%.

Die Anleihen mit sehr langer Restlaufzeit entwickelten sich auch im Berichtsmonat Dezember ausgezeichnet. Die französische Staatsanleihe mit Fälligkeit im Jahr 2072 legte um +21% zu. Auch die Anleihen von Eli Lilly (+15%), Vonovia (+11%), IBM (+8%) und Siemens (+8%) sind hier zu nennen. Die Nachranganleihen der Banken konnten in diesem Umfeld ebenfalls kräftig zulegen, Santander (+7%) und die Deutsche Bank (+7%) führten das Feld an. Im Bereich der High Yield Anleihen konnte sich Intrum (+8%) aufgrund eines erfolgreichen Teilverkaufs seines Kreditportfolios erholen. Positiv entwickelte sich auch die Wandelanleihe von Zillow (+10%). Das Unternehmen betreibt das führende Immobilienportal in den USA und profitiert dementsprechend von den dort gesunkenen Hypothekenzinsen.

Wir nahmen nach der kräftigen Marktbewegung einige Anpassungen im Portfolio vor. Durch den Verkauf der französischen Staatsanleihe verkürzten wir die Portfolioduration. Zudem verkauften wir eine Nachranganleihe der BNP und nahmen mit Rabobank einen defensiveren Wert neu in das Portfolio auf. Durch den Verkauf der Anleihe von Faurecia reduzierten wir die High Yield Quote nochmals, um im Gegenzug wieder eine Nachranganleihe von Volkswagen in das Portfolio aufzunehmen. Nachdem das Unternehmen die Vorwürfe um mögliche Uigurische Zwangsarbeiter in der Fabrik in Xinjiang ausräumen konnte, nahm MSCI das Unternehmen von der ESG-kontroversen Liste. Für viele Investoren in Europa ist diese Anleihe nun wieder investierbar. Dagegen veräußerten wir die Anleihen von Abertis und der UBS. Die Duration des Portfolios beträgt jetzt 5,3 Jahre, der Anteil der High Yield Anleihen liegt bei rund 43%.

Die durchschnittliche Verzinsung im Portfolio beträgt ca. 6,7% und die Liquidität haben wir auf gut 8% erhöht. Die Inflationsentwicklung der letzten Monate nimmt zwar den Druck für weitere Zinsanhebungen seitens der Zentralbanken - dies hat der Markt jedoch mittlerweile eingepreist und nach der zuletzt starken Entwicklung wäre eine Konsolidierung in den nächsten Monaten unseres Erachtens durchaus gesund.

Quelle: Morningstar Direct, 29.12.2023. Wertentwicklung in EUR errechnet von Nettoanteilswert zu Nettoanteilswert (nach Gebühren und in Luxemburg anfallenden Steuern) in der Währung der jeweiligen Anteilklasse, bei Wiederanlage der Erträge und reinvestierter Dividenden ohne Berücksichtigung des Ausgabeaufschlages oder der Rücknahmegebühr. Ausgabe- und Rücknahmegebühren könnten die Wertentwicklung beeinträchtigen. Grundsätzlich gilt, dass vergangenheitsbezogene Daten kein Indikator für die zukünftige Wertentwicklung sind. Es kann keine Zusicherung gemacht werden, dass die Ziele der Anlagepolitik erreicht werden.

Weitere beliebte Meldungen: