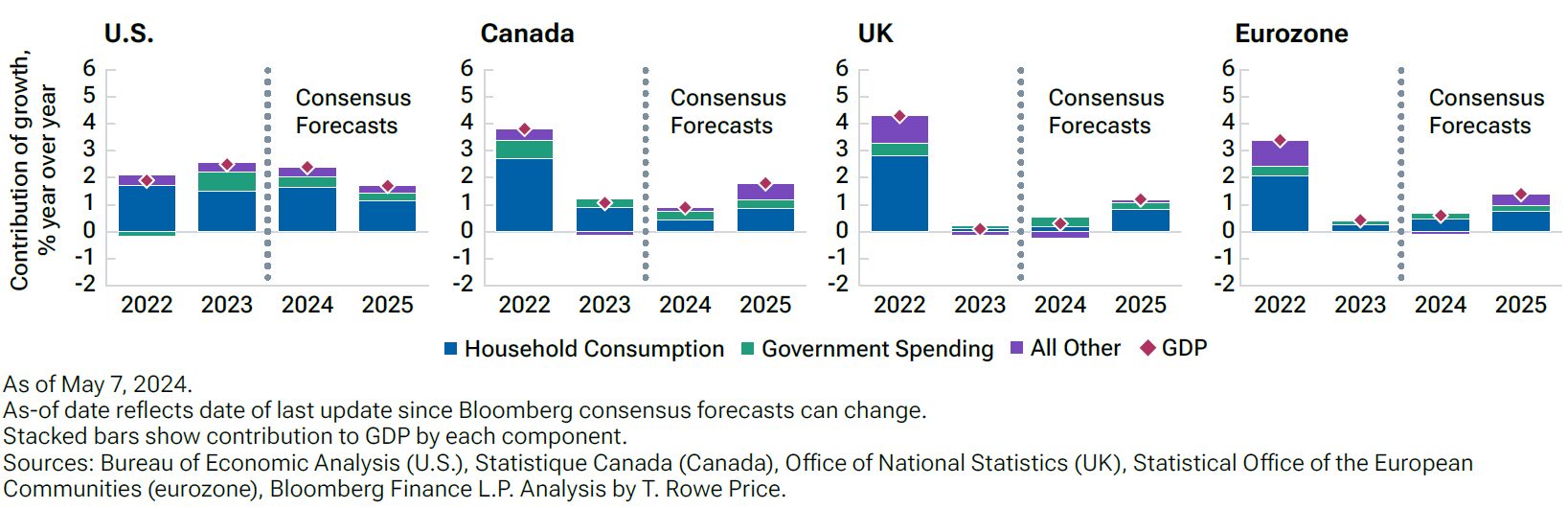

Das Wirtschaftswachstum in den USA hat das anderer Industrieländer in letzter Zeit übertroffen. Im Jahr 2023 wuchs das Bruttoinlandsprodukt (BIP) in den USA um 2,5%. Zur selben Zeit wuchs die kanadische Wirtschaft mit 1,1% weniger als halb so schnell. Die Wachstumsleistung in Großbritannien und im Euroraum war im Vergleich dazu sogar noch schwächer. Der US-Verbraucher hat das Wachstum weiter angetrieben, unterstützt durch einen starken Arbeitsmarkt. Die Zahl der offenen Stellen ist nach wie vor hoch und die Fluktuation gering, da die Unternehmen nach den extremen Schwierigkeiten bei der Einstellung von Talenten in den letzten zwei Jahren an ihren Mitarbeitern festgehalten haben. Ein unterschätzter Faktor war jedoch die Steuerpolitik. Die Steuerausgaben machten im vergangenen Jahr fast 30% des US-Wachstums aus, wobei die Ausgaben sowohl auf Bundes- als auch auf Staatsebene recht kräftig ausfielen. Nach übereinstimmenden Prognosen wird sich das überdurchschnittliche Wachstum in den USA mittelfristig fortsetzen, angetrieben von einem ähnlichen Cocktail aus unterstützender privater und staatlicher Nachfrage. Die Divergenz zu anderen Volkswirtschaften wird sich voraussichtlich abschwächen, bleibt aber bemerkenswert, insbesondere in Bezug auf Europa.

Wachstumsprognosen für die Industrieländer

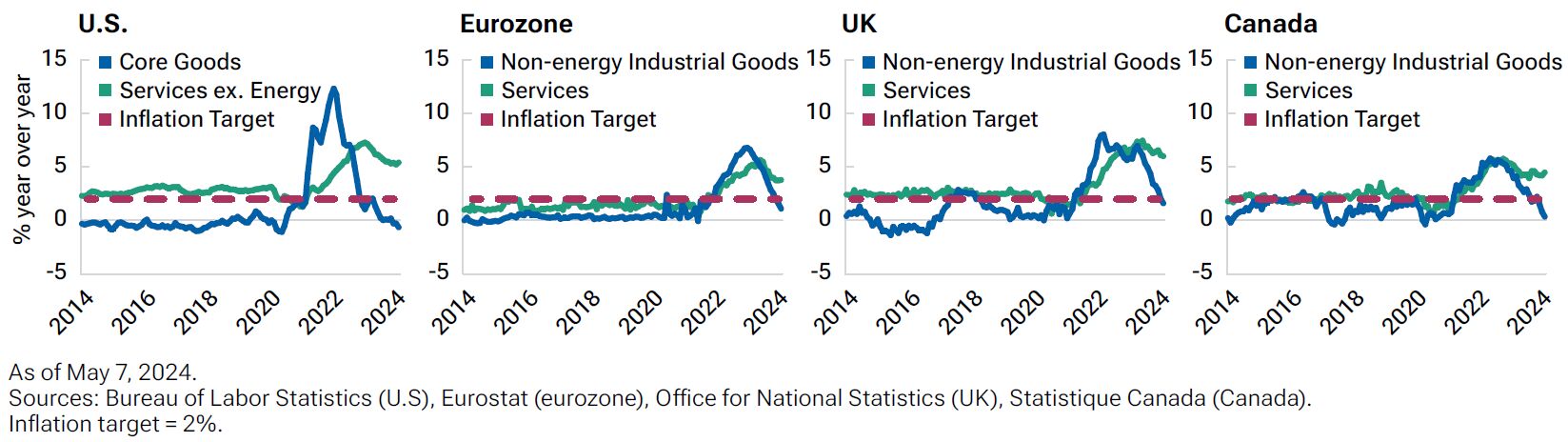

Die Kerninflation bei den Dienstleistungen in den USA hat sich nicht verändert

Die Inflation hält länger an

Eine Folge der überdurchschnittlichen Wachstumsleistung sind langsamere Fortschritte bei der Eindämmung der Inflation als in anderen Volkswirtschaften. Während sowohl die Kerninflation bei Waren als auch bei Dienstleistungen gegenüber ihren Höchstständen deutlich zurückgegangen ist, haben sich die Kernkomponenten bei den Dienstleistungen in den USA hartnäckig gehalten. Die starke Verbrauchernachfrage hat es den Unternehmen ermöglicht, die höheren Inputkosten weiterzugeben und gleichzeitig die Gewinnspannen zu schützen. Darüber hinaus haben die steigenden Lebenshaltungskosten die Arbeitnehmer bis zu einem gewissen Grad dazu veranlasst, erfolgreich höhere Löhne auszuhandeln (die jüngsten Lohnzuwächse der Gewerkschaften sind ein Paradebeispiel dafür) oder zu kündigen, um anderswo bessere Perspektiven zu finden. Das Ergebnis ist ein starkes Gesamtlohnwachstum, auch wenn der kumulierte Lohnanstieg seit der Pandemie weiterhin hinter dem Anstieg der Verbraucherpreise zurückbleibt.

Unterschiedliche Erwartungen an die Geldpolitik...

Aufgrund der Divergenzen bei den Wachstums- und Inflationsaussichten haben die Märkte in den USA ganz andere geldpolitische Pfade eingepreist als anderswo. Es wird nicht erwartet, dass die US-Notenbank die Zinsen vor dem vierten Quartal 2024 senkt, und die gewichtete Wahrscheinlichkeit verschiedener Zinspfade deutet auf weniger als zwei Zinssenkungen im Jahr 2024 hin. Im Vergleich dazu erwarten die Märkte, dass die Europäische Zentralbank im Juni, die Bank of Canada im Juli und die Bank of England im August mit der Lockerung der Geldpolitik beginnen werden. Auch wenn einige dieser Abweichungen durch die jüngsten Daten gerechtfertigt sein mögen, ist das derzeitige Marktgeschehen von einem sehr fragilen Gleichgewicht geprägt.

...könnte sich schnell ändern

Die jüngste Verlangsamung des BIP- und Beschäftigungswachstums in den USA deutet darauf hin, dass die Outperformance der USA nachlassen könnte. Es ist auch möglich, dass die US-Daten über das Beschäftigungswachstum hinaus durch günstige saisonale Elemente im ersten Quartal begünstigt wurden, was bedeutet, dass die Inflation in naher Zukunft ebenfalls zurückgehen könnte. Dadurch könnte sich die Marktmeinung schnell in Richtung einer weniger expansiven Geldpolitik in den USA verschieben, wodurch sich die Preisdifferenz zu anderen Industrieländern teilweise auflösen würde. Es ist auch möglich, dass sich der offensichtliche Stillstand der US-Inflation im ersten Quartal im weiteren Verlauf des Jahres auf andere Volkswirtschaften auswirken könnte. Die Wirtschaft des Vereinigten Königreichs sticht als möglicher Kandidat für eine stärkere Dienstleistungsinflation hervor, da die Anspannung auf dem Arbeitsmarkt größtenteils auf ein mangelndes Arbeitskräfteangebot zurückzuführen ist.

Die Märkte mögen weiterhin einen flacheren Zinssenkungspfad für die USA einpreisen, aber es gibt einen gemeinsamen Faktor für alle vier Volkswirtschaften, der wahrscheinlich bestehen bleiben wird. Das prognostizierte Zinsniveau in zwei Jahren liegt deutlich über den vor der Pandemie geltenden Sätzen. Der Konsens ist, dass die Zinsen länger steigen werden, was wahrscheinlich auf eine Kombination aus robustem Wachstum und stärkerer Inflation angesichts des starken Zinsanstiegs seit 2022 zurückzuführen ist. Wenn diese Vorhersage zutrifft, werden die Zentralbanken in der nächsten Rezession weniger wahrscheinlich an der Null-Linie festhängen und könnten die Bilanzpolitik weniger enthusiastisch einsetzen.

Längerfristige Divergenz könnte sich fortsetzen

Mittelfristig wird die Ausnahmestellung der USA wahrscheinlich weiter bestehen. Ein Faktor könnte die Dynamik des Arbeitsmarktes sein, die durch die jüngste Erholung des Angebots an Spitzenverdienern ausgelöst wird. Ein positiver Schock auf der Arbeitsangebotsseite in dieser Größenordnung wird sich wahrscheinlich durch eine stärkere Gesamtnachfrage nach Waren und Dienstleistungen auszahlen und gleichzeitig einige der akuten Arbeitsmarktengpässe, die sich während der Pandemie gebildet haben, abmildern.

Ein weiterer Faktor, der die Wachstumsaussichten in den USA stützt, ist das Fortbestehen der Steuer- und Industriepolitik. Nach Schätzungen des Internationalen Währungsfonds (IWF) wird das Primärdefizit in den USA im Verhältnis zum BIP deutlich größer ausfallen. Dies könnte in Verbindung mit einem stärkeren Investitionswachstum und Fortschritten bei der künstlichen Intelligenz (KI) nicht nur die Produktion, sondern auch die Produktivität ankurbeln, die in den USA seit über einem Jahrzehnt enttäuschend ist. Auch wenn sich die Marktmeinung kurzfristig in Richtung einer weniger günstigen Tendenz für die US-Wirtschaft verschieben könnte, dürfte das Wachstum in den USA mittelfristig aus strukturellen Gründen stärker ausfallen als in anderen Industrieländern, u. a. wegen des hohen Arbeitskräfteangebots und der Investitionen in die technologische Fertigung und grüne Energie sowie in die künstliche Intelligenz.

Infolgedessen dürften auch höhere Zinsen für längere Zeit nicht nur angemessen, sondern auch nachhaltig sein. Ein größeres Haushaltsdefizit kann in den USA durch höhere Laufzeitprämien zu höheren Zinssätzen beitragen, da die Anleger angesichts der erhöhten Unsicherheit über die künftigen Schuldenlasten und die Inflationsaussichten, die große Haushaltsdefizite mit sich bringen, einen größeren Ausgleich verlangen.

Von Blerina Uruci, Chief U.S. Economist bei T. Rowe Price

Weitere beliebte Meldungen: