Künstliche Intelligenz (KI) hält in fast jedem Bereich der Weltwirtschaft Einzug. Welche Auswirkungen hat dies auf ökologische, soziale und governancebezogene (ESG) Themen?

Einerseits hat KI das Potenzial, die zahllosen Herausforderungen im Zusammenhang mit ESG-Daten zu lösen. Andererseits bringt die zunehmende Nutzung von KI auch ESG-Risiken mit sich. Sie betreffen den Datenschutz, Arbeitsrechte sowie Energie- und Wasserverbrauch. Wie wollen Investoren mit KI umgehen?

Die Auswirkungen von KI auf ESG-Herausforderungen sind nur eines der spannenden Themen, mit denen wir uns in unserer letzten globalen ESG-Studie befasst haben.

Im Rahmen unserer jährlichen Umfrage haben wir die Einschätzungen von 1.130 institutionellen Investoren und Intermediären aus Europa, dem Nahen Osten, Nordamerika und dem Pazifischen Raum zusammengetragen. In diesem Jahr wollten wir wissen, welche ESG-Trends, -Chancen und -Risiken angesichts der anhaltenden weltpolitischen Spannungen, dem unsicheren politischen Umfeld und den immer strengeren Regulierungen die Befragten sehen.

Unsere Studie hat unter anderem folgende fünf wichtige Erkenntnisse geliefert.

1. Trotz aller Unsicherheiten wird unvermindert an der Lösung von ESG-Problemen gearbeitet

ESG bleibt weltweit ein sehr wichtiges Thema, das in Europa und in der EMEA-Region (Naher Osten und Afrika) sogar noch weiter an Bedeutung gewinnt. Nach unserer Umfrage liegt dies vor allem daran, dass Investoren Vorgaben einhalten und ESG-Risiken mit wesentlichen finanziellen Folgen steuern müssen.

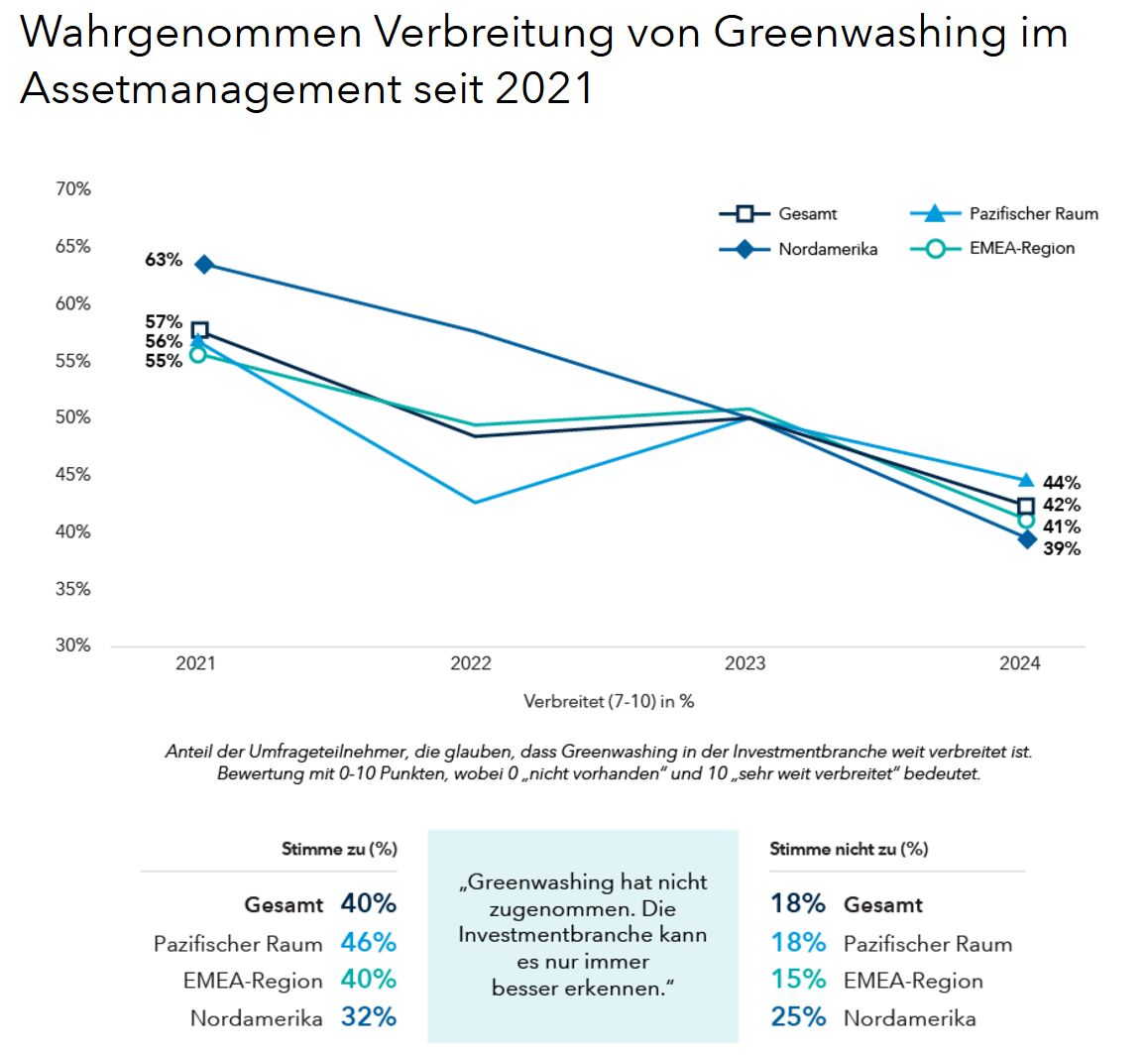

Ein weiterer Grund für die zahlreichen ESG-Investments ist, dass die Bedenken im Zusammenhang mit Greenwashing nachgelassen haben. 2024 glauben etwa vier von zehn (42%) der Investoren, dass in der Investmentbranche viel Greenwashing betrieben wird – der niedrigste Stand seit unserer ersten Studie im Jahr 2021. Regulierungen und konsequentere Gegenmaßnahmen haben die Befragten beruhigt.

2. Investoren interessieren sich mehr für Strategien, die mehrere Themen abdecken

Viele ESG-Fonds konzentrieren sich auf bestimme Bereiche wie saubere Energie oder Sauberes Wasser & Sanitärversorgung. Aber weil immer mehr Anleger nicht mehr nur in ein Thema investieren wollen, steigt die Nachfrage nach entsprechenden ESG-Strategien.

Die Umfrageteilnehmer verwiesen auf mehrere mögliche Vorteile von Multi-Themen-Strategien. Am häufigsten wurden Diversifikation, die Aussicht auf höhere risikobereinigte Erträge und ein breiterer ESG-Nutzen genannt. Fast ein Drittel hielten auch eine niedrigere Volatilität und eine weniger starke Ausrichtung auf einen bestimmten Stil für günstig.

Außerdem gibt die Umfrage Hinweise darauf, dass Investoren zunehmend davon ausgehen, dass sowohl Nachhaltigkeitsführer als auch Unternehmen, die sich in einem positiven Wandel befinden, eine wichtige Rolle auf dem Weg in eine nachhaltigere Zukunft spielen. Der Anteil der Investoren, die für ihre Portfolios eine Mischung aus führenden Unternehmen und solchen bevorzugen , die sich im Übergang befinden, ist das zweite Jahr gestiegen – auf 52%. Dieser Trend könnte sich in den nächsten zwei bis drei Jahren fortsetzen. 55% der Befragten planen Anlagen in eine solche Mischung.

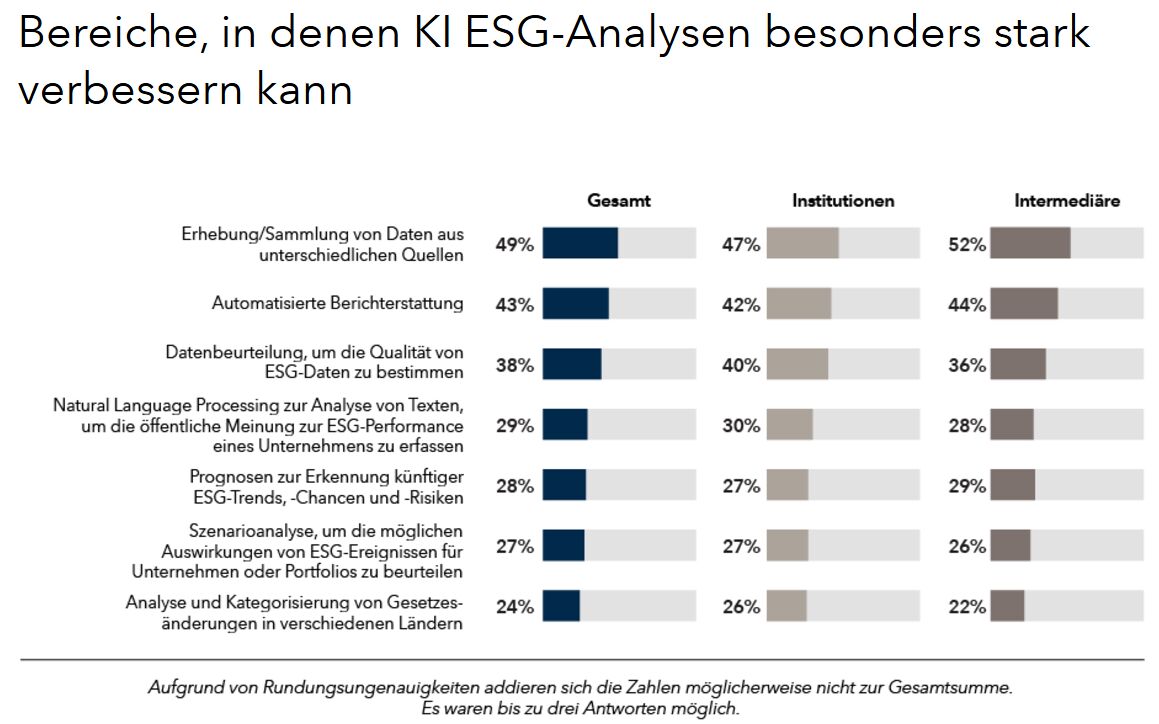

3. Investoren setzen darauf, dass KI helfen kann, ESG-Daten-Probleme zu lösen

Als wichtigste Hürden für ESG-Anlagen werden vor allem die fehlende Einheitlichkeit und Verlässlichkeit genannt. Die schnelle Entwicklung der KI lässt hoffen, dass diese Technologie Investoren helfen kann, das ESG-Daten-Puzzle zu lösen. Zwar nutzen bislang nur 10% der Umfrageteilnehmer KI für die Analyse von ESG-Daten, aber mehr als 50% planen, dies zu tun. Das Potenzial von KI, die ESG-Daten-Analyse zu verfeinern ist eine vielversprechende Entwicklung für Investoren, die ihre ESG-Strategie zu verbessern.

„Aus meiner Sicht ist die Vergleichbarkeit und Standardisierung der Daten die größte Herausforderung bei ESG-Anleihen“, sagt ein Portfoliomanager, der für einen britischen Vermögensverwalter tätig ist. „Es gibt so viele unterschiedliche Standards und jeder betrachtet die Dinge aus einer anderen Perspektive. Es ist wirklich schwer, den Überblick zu behalten.“

4. Die Verbreitung der KI bringt neue ESG-Investmentrisiken mit sich

KI hat das Potenzial, Datenprobleme zu lösen, bringt aber auch neue ESG-Risiken mit sich.

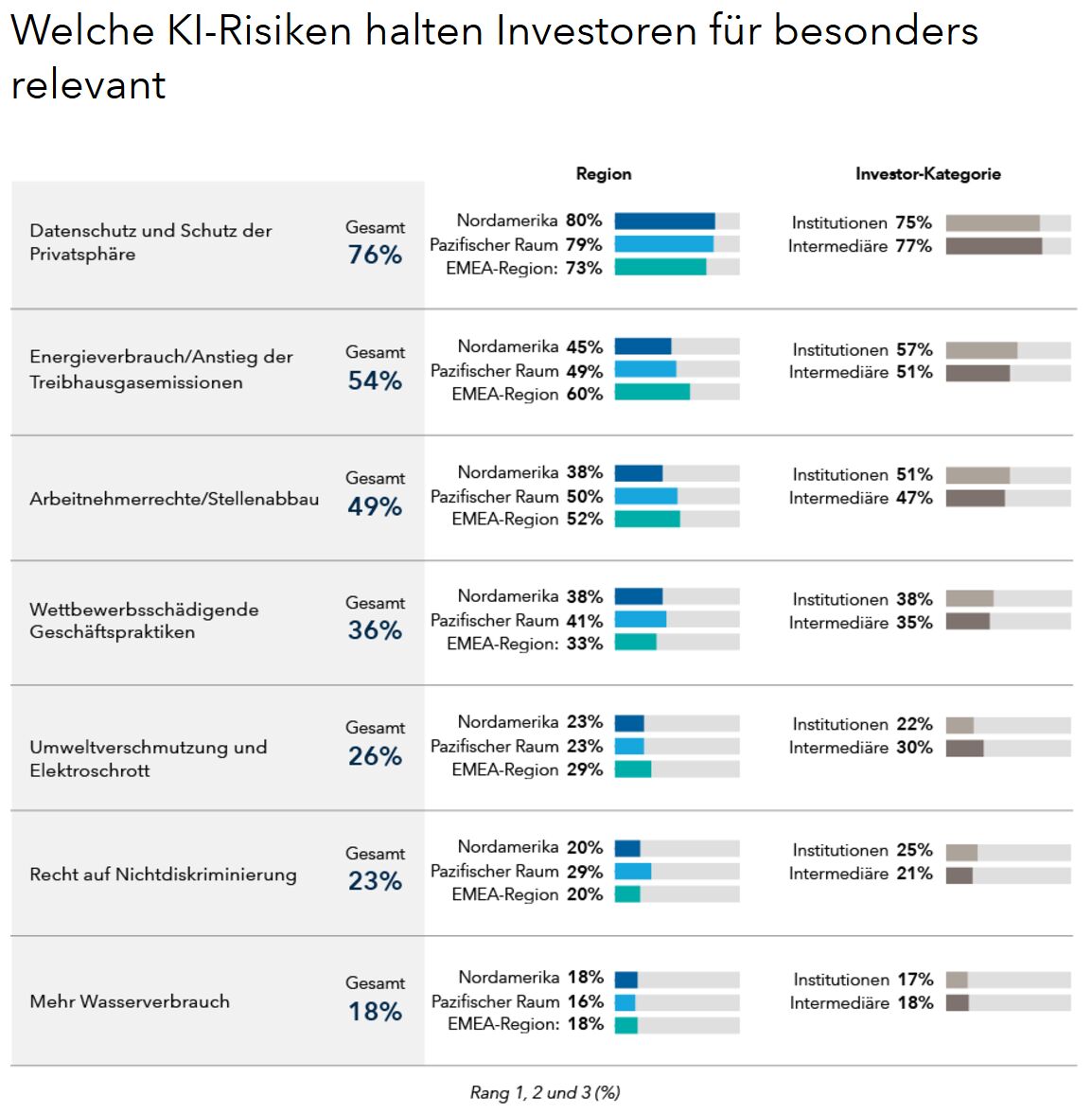

Der KI-Boom hat Fragen nach sozialen Risiken aufgeworfen. Sechs von zehn Befragten betrachten die sozialen Auswirkungen der KI als das wichtigste soziale Risiko in den kommenden zwölf Monaten. Mehr als zwei Drittel sind der Ansicht, dass dies für die nächsten drei Jahre gilt.

Datenschutz und Schutz der Privatsphäre wurden von zwei Dritteln der Umfrageteilnehmer als das wichtigste Investmentrisiko der KI genannt. Viele halten auch die Themen Arbeitsrechte/Entlassungen für wichtige soziale Risiken.

Das Veränderungspotenzial der KI hat eine entscheidende Nebenwirkung: ein hoher Energieverbrauch. Deshalb überrascht es wenig, dass über die Hälfte der Befragten den Energieverbrauch und die durch die KI entstehenden Treibhausgasemissionen auf Sicht von zwei bis drei Jahren als wesentliche ESG-Risiken für Investitionen sehen. Etwa ein Viertel halten die von KI verursachte Umweltverschmutzung und den entstehenden Elektroschrott für maßgeblich.

5. Weltpolitische Risiken sind eine Bedrohung

Weltpolitische Risiken werden als große Herausforderungen betrachtet, die dazu führen könnten, dass das Thema ESG in den Hintergrund gerät, was die internationale Zusammenarbeit erschweren könnte. Fast drei Viertel der Befragten gehen davon aus, dass weltpolitische Risiken die ESG-Fortschritte in diesem Jahr bremsen werden und verweisen auf die Kriege in der Ukraine und in Gaza sowie die Handelsspannungen zwischen den USA und China.

Stärkere weltpolitische Spannungen und anhaltende Kriege haben einige Investoren veranlasst, ihre ESG-Ansätze zu überdenken. Eine zuletzt häufig diskutierte Frage lautet: Sollte man die Rüstungsindustrie aus ESG-Strategien ausschließen, wenn dies die Selbstverteidigung eines Landes und den Schutz der Demokratie helfen würde? Fast zwei Drittel der Umfrageteilnehmer meinen, dass weltpolitische Risiken zu neuen Investmentansätzen beim Ausschluss von Branchen und Sektoren führen könnten.

Neue Standpunkte zu Ausschlüssen beispielsweise der Rüstungsindustrie könnte für aktive Investmentansätze sprechen. Passive Fonds haben es schwerer, Branchen gezielt auszuschließen und sich an neue Entwicklungen anzupassen. Tatsächlich sind über die Hälfte der befragten Investoren (55%) der Ansicht, dass politisch bedingte ESG-Herausforderungen für einen aktiven Ansatz sprechen. Offenbar schätzen die meisten die Fähigkeit aktiver Manager, Marktchancen flexibel zu nutzen und Risiken vorausschauend zu steuern.

Von Jessica Ground, Global Head of ESG bei Capital Group

Weitere beliebte Meldungen: