Die Herausforderungen sind groß, aber die Manager und Managerinnen von Pensionseinrichtungen, Versicherungen oder Stiftungen scheinen gut gewappnet. Sie agieren mit Weitblick und Fingerspitzengefühl in diesem sich ständig wandelnden Umfeld. Das zeigt die aktuelle Analyse von Universal Investment, einer der größten Fonds-Service-Plattformen in Europa. Mehr noch: Sie bleiben investiert und stocken ihre Anlagesummen auf. In den zwei Jahren bis Ende März 2024 stieg das Spezialfondsvermögen auf der Plattform von Universal Investment um fast 15 Prozent auf rund 586 Milliarden Euro.

Wie schon im Herbst und Winter 2023 gingen Investoren auch in den ersten drei Monaten dieses Jahres von bald sinkenden Zinsen aus. Viele Spezialfonds nutzten das noch hohe Zinsniveau und kauften Anleihen mit Renditen über ihrem Rechnungszins. Gegenüber dem letzten Quartal sank der Rentenanteil per 31. März leicht um 0,23 Prozentpunkte und lag bei 38,8 Prozent. Der Grund: Zwar wurden Anleihen gekauft, aber es gab auch Kursverluste. Gleichzeitig erzielten Aktien zum Teil deutliche Gewinne, sodass die Aktienquote am gesamten Spezialfondsvermögen im gleichen Zeitraum um 0,8 Prozentpunkte auf 24,9 Prozent stieg.

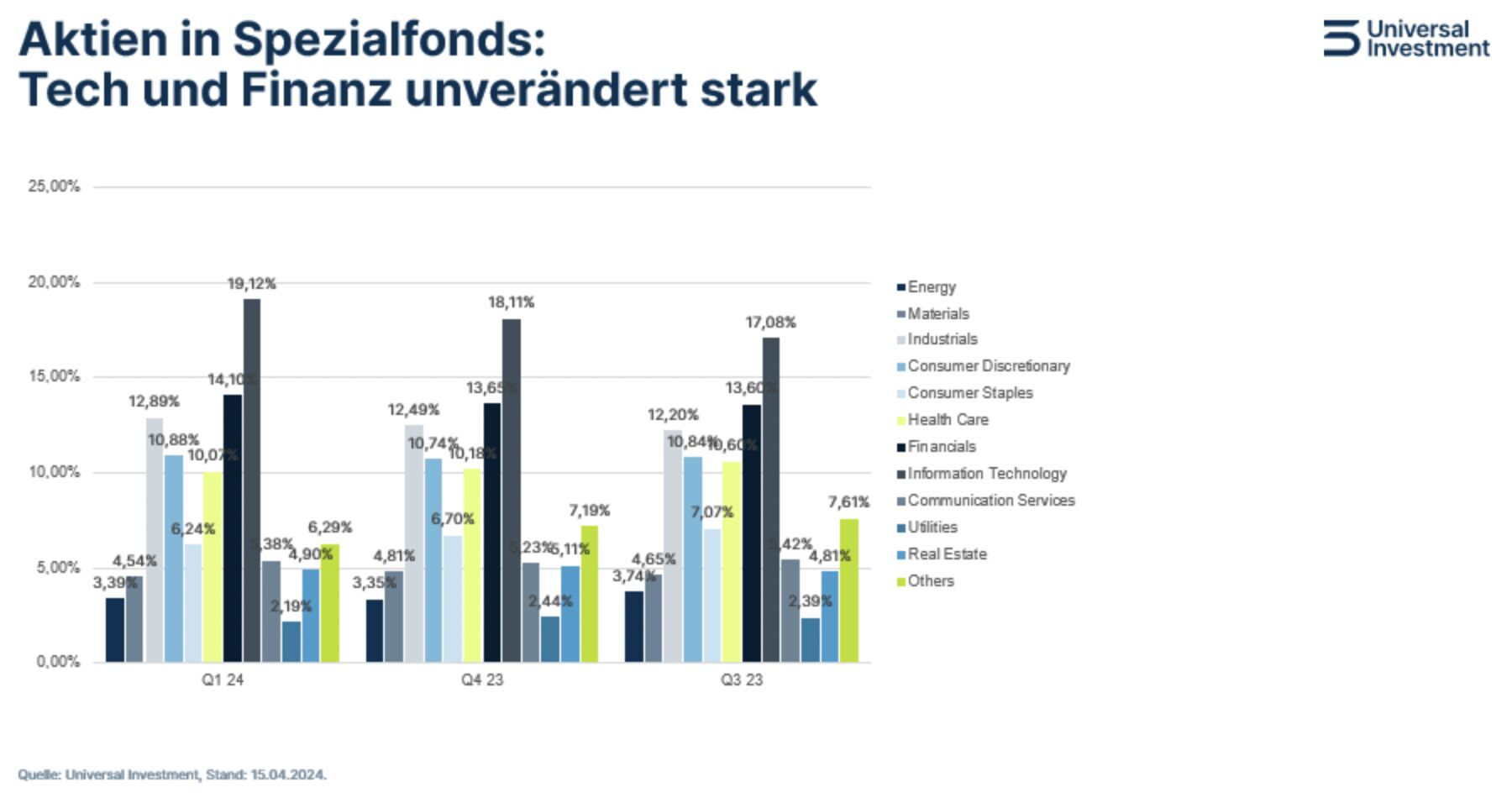

Aktien in Spezialfonds: Tech und Finanz unverändert stark

Die Zunahme des Aktienanteils erklärt sich einerseits durch die überdurchschnittliche Performance einzelner Titel oder Sektoren. Andererseits gab es auch entsprechende Zukäufe, insbesondere bei IT-Werten. Die Entwicklung der Künstlichen Intelligenz und ihre Auswirkungen auf die Gesamtwirtschaft steht nach wie vor im Fokus der Investoren und motivierte sie, ihre Positionen entsprechend zu verstärken.

Ende März hatten IT-Titel mit 19 Prozent weiterhin den größten Anteil an den Aktieninvestments. Das ist ein Prozentpunkt mehr als im vorherigen Quartal. Zusammen mit Communication Services stehen sie für fast ein Viertel aller Aktien. Aus Sicht des Risikomanagements handelt es sich bei den sogenannten Glorreichen Sieben um ein deutliches Klumpenrisiko. Der Anteil, den diese sieben Aktien am S&P 500 ausmachen, bewegt sich mit etwa 30 Prozent auf dem höchsten Niveau der letzten 30 Jahre. Der Risikobeitrag dieser Gruppe ist mit über 40 Prozent sogar noch höher. Immer mehr Spezialfondslenker sind sich dessen bewusst und betrachten Anlagen in Aktien dieser Gruppe differenzierter. Mittlerweile prüfen sie die fundamentalen Daten kritischer als in der Vergangenheit. Beispielsweise lässt das Gewinnwachstum von Apple und Tesla sehr zu wünschen übrig. Beide Aktien performten im ersten Quartal 2024 negativ (Tesla verlor rund 30 Prozent, Apple fast 11 Prozent). Bei Microsoft, Nvidia oder Google hingegen setzte sich der KI-Hype in abgeschwächter Intensität fort: Nvidia legte um 82, Microsoft um 12 und Alphabet um acht Prozent zu. Amazon überzeugte Investoren mit einem anhaltend hohen Wachstumspotenzial seines Cloud-Geschäfts: Der Kurs kletterte um 19 Prozent. Meta konnte Umsatz und Gewinn abermals stark ausbauen. Die Aktie stieg im ersten Quartal 37 Prozent.

Aktien von Finanzinstituten machten mit 14 Prozent die zweite große Gruppe des Segments aus, Industriewerte kamen auf 13 Prozent. Hier gab es nur leichte Veränderungen gegenüber dem letzten Quartal.

Die meisten großen Aktiengesellschaften sind global tätig, so dass sich keine Ländervorlieben der Fondslenker herausfiltern lassen. Allerdings stellen Anleger jetzt häufiger die Frage, ob China als Land noch investierbar ist, nachdem Amerika Sanktionen gegen chinesische Banken angedroht hat, die an der Finanzierung Russlands beteiligt sind.

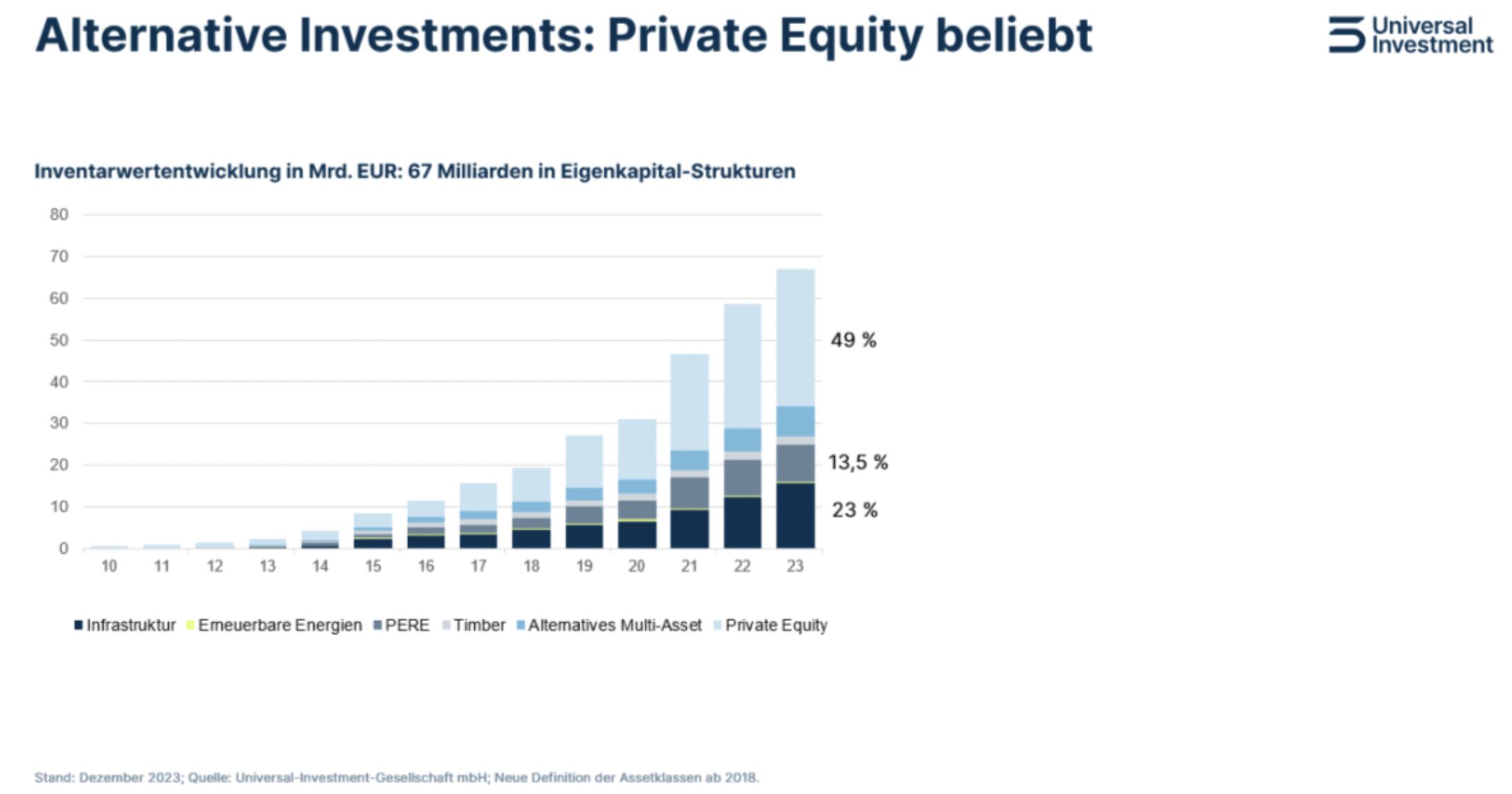

Alternative Investments: Private Equity beliebt

Anlagen in den Private Markets sind aus den Spezialfonds-Portfolios nicht mehr wegzudenken. Am Jahresende 2023 waren mehr als 100 Milliarden Euro in Eigenkapitalstrukturen (65 Prozent) und Fremdkapital (13 Prozent) investiert. Den größten Anteil machen Beteiligungen in Private Equity aus: Beinahe die Hälfte der Eigenkapitalstrukturen sind hier investiert. An Bedeutung gewinnen Infrastrukturfinanzierungen, z.B. von Straßen, Flughäfen und Brücken, oder auf der sozialen Seite von Schulen, Kindergärten und Krankenhäusern.

Dieser Trend wird bei der Auflage von Fonds deutlich: Spezial-AIF (Alternative Investment Fonds) entwickeln sich in Deutschland zur Fondshülle der Wahl. Durch Anlagelösungen nach §282 und §285 Kapitalanlagesetzbuch wird das Vehikel künftig sogar noch attraktiver für Alternative Investments.

Außerdem ist der Markt auch durch Änderungen in der Gesetzgebung ständig in Bewegung. War bisher Luxemburg ein fast gesetzter Standort für die Auflage alternativer Vehikel, stellt nun das deutsche Offene Infrastruktur-Sondervermögen (OIS) immer öfter eine echte Option für Investoren dar.

Real Estate als stabilisierendes Element

Die Immobilienquote von Spezialfonds blieb im Laufe des letzten Jahres mit rund sechs Prozent stabil – trotz turbulenter Märkte. Die Profis bleiben der Anlageklasse treu, besonders weil Immobilen eine gute Diversifizierung für die Portfolios bieten. Neue Investments werden jedoch eher selektiv getätigt.

Dabei sind Logistik- und Wohnimmobilien weiterhin gefragt. Beim Einzelhandel liegt der Fokus auf Fachmarktzentren mit großem Lebensmittelanteil sowie auf Supermärkten und Lebensmitteldiscountern, die kaum von dem starken Wachstum des Onlinehandels während der Corona-Pandemie betroffen waren und auch weniger konjunkturabhängig sind. Ebenso ist die Nachfrage nach modernen, flexiblen und ESG-zertifizierten Büroimmobilien in Bestlagen großer Innenstädte unverändert hoch. Allerdings ist das Angebot an diesen Immobilien recht überschaubar.

Nischensegmente wie Gesundheitsimmobilien (Pflegeheime, betreutes Wohnen oder Ärztehäuser), Datencenter oder Life Science-Immobilien gewinnen an Bedeutung. Einige Investoren beginnen, verstärkt das für ein Engagement in diesen Segmenten notwendige Know-how aufzubauen.

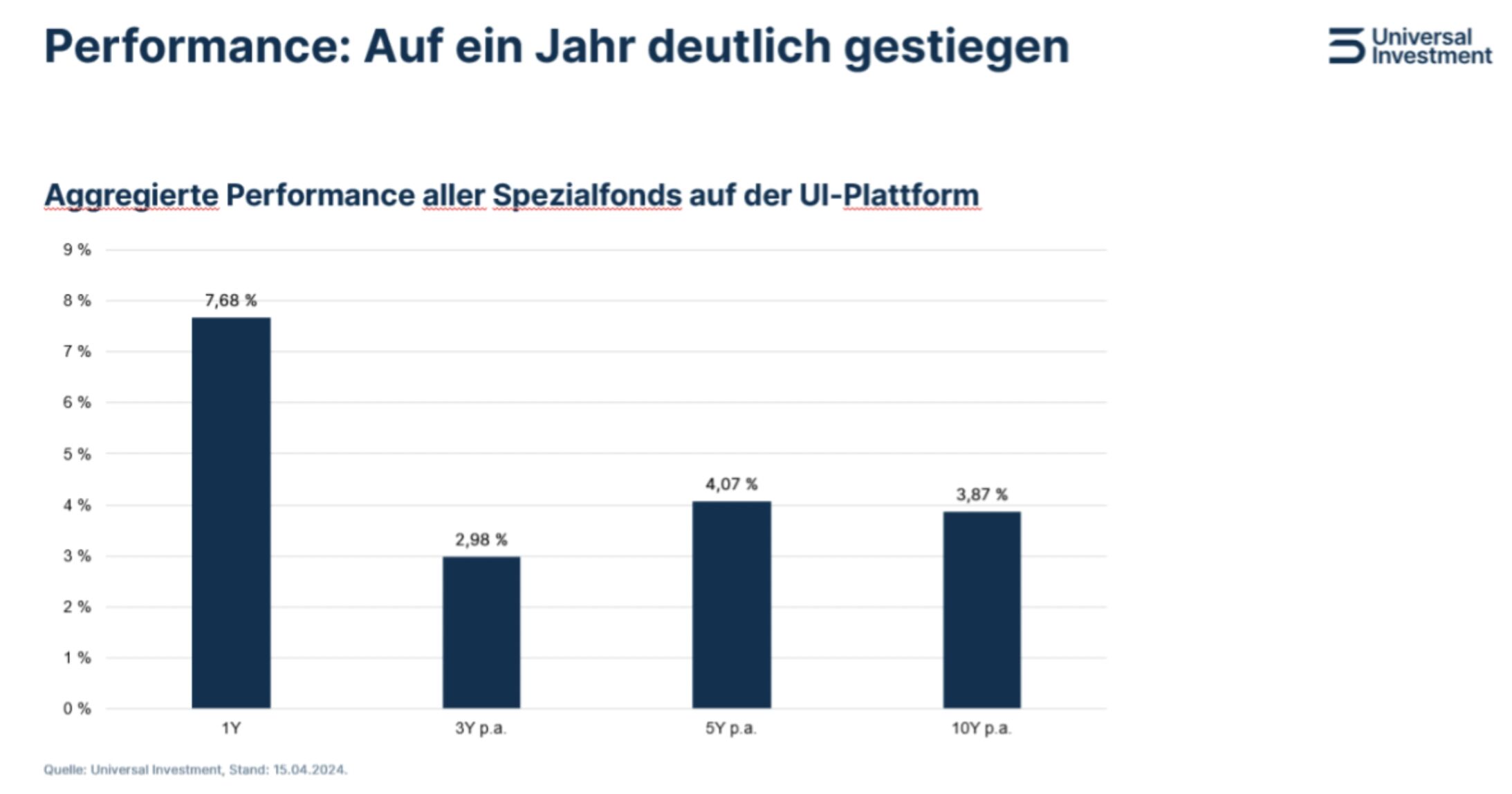

Performance: Auf ein Jahr deutlich gestiegen

Die Performance von Spezialfonds entwickelte sich im einjährigen Bereich erneut positiv: Durchschnittlich legte sie im letzten Quartal um 7,68 Prozent zu. Treiber der Rendite waren die anhaltend starken Aktienkurse sowie Anlagen in Alternative Investments. Aber auch die Performance von Rentenfonds (5,83 Prozent) kann sich auf ein Jahr wieder sehen lassen. Im mittel- und langfristigen Bereich stützten Private-Equity-Investments die Performance. Die Zinswende macht sich bei hier noch nicht bemerkbar.

Von Jochen Meyers, Head of Relationship Management Institutional Clients, Universal Investment

Methodik und Relevanz

Die Auswertung erfasst alle Anlagen in Spezialfonds bei Universal Investment für den Zeitraum von Dezember 2011 bis zum 31. März 2024. Sie wird regelmäßig aktualisiert. Das Gesamtvolumen der analysierten Assets under Administration betrug zum Stichtag rund 586 Milliarden Euro.

Vergangene Studien von Universal Investment:

Weitere beliebte Research-Beiträge: