Als eine der größten europäischen Fonds-Service-Plattformen analysiert Universal Investment seit 2011 das in Spezialfonds angelegte Vermögen. Die aktuelle Auswertung zum Stichtag 30. Juni 2024 ergibt eine Investitionssumme von insgesamt 595 Milliarden Euro, eine Steigerung um fast sieben Prozent im Vergleich zu rund 557 Milliarden Euro Ende Juni 2023.

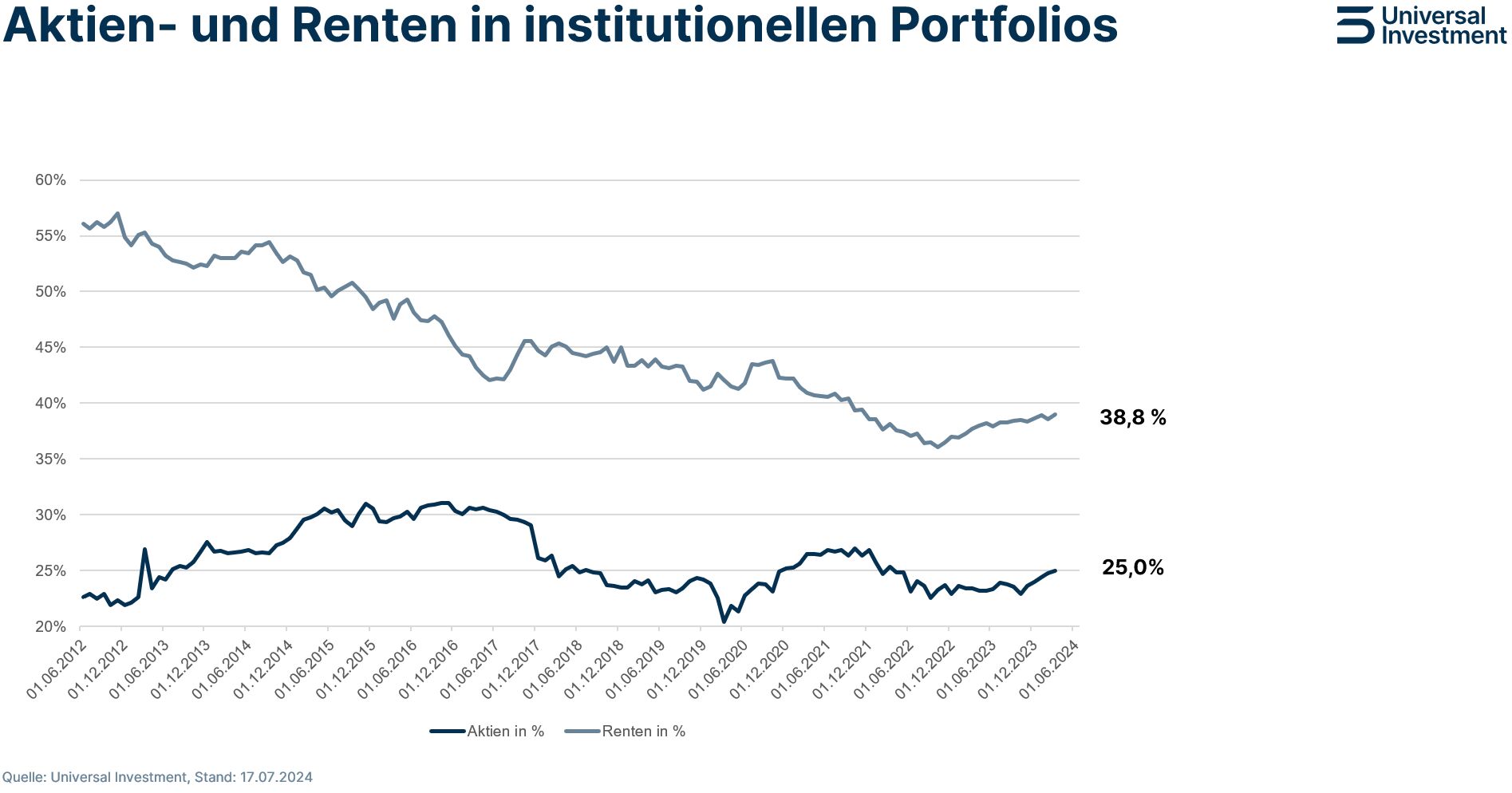

Die traditionell größten Posten in den Portfolios, Aktien und Anleihen, konnten im Vergleich zum Vorjahr leicht zulegen. Anleihen machten zum Stichtag gut 230 Milliarden Euro aus, das entspricht einer Quote von 38,8 Prozent. Das Aktienvolumen belief sich auf insgesamt 148 Milliarden Euro oder rund 25 Prozent.

Aktien: gezielte Umschichtung

Die Aktienquote in den Portfolios ist damit im Jahresvergleich leicht gewachsen, von 23,4 Prozent Mitte 2023 auf 25 Prozent dieses Jahr. Ein Teil dieser Zuwachs dürft auf die Wertentwicklung an den Märkten zurückzuführen sein, wie sich an den Kurven der meisten großen Indizes ablesen lässt.

Investoren scheinen diesen Effekt jedoch aktiv verstärkt zu haben, indem sie innerhalb des Aktiensegments umgeschichtet haben. Das zeigt ein Blick auf die Zu- und Abflüsse sogenannter Sector Funds, wonach in erster Linie der Technologiebereich Zuflüsse verzeichnen konnte. Andere Sektoren stagnierten oder mussten Abflüsse verzeichnen, etwa Healthcare oder Konsumgüter.

Der Tech-Sektor entwickelte sich in den letzten zwölf Monaten ohnehin dynamisch, und diese Umschichtung dürfte seinen Anteil in den Portfolios noch erhöht haben. 2023 stand der Sektor für knapp 18 Prozent des Aktiensegments, 2024 sind es bereits 20,4 Prozent. Dazu passt: Die sechs am stärksten gewichteten Einzelwerte, die zusammen 6,57 Prozent des Aktiensegments ausmachen, sind Microsoft, Apple, Alphabet, Nvidia, Amazon und SAP.

Gemeinsam mit dem Bereich Communication Services, in dem noch einmal 5,7 Prozent der Aktienquote angelegt sind, kommt der Tech-Sektor damit auf gut 26 Prozent, also mehr als ein Viertel der Aktienquote. Viele Investoren scheinen ein Klumpenrisiko bewusst in Kauf zu nehmen, um an der Wachstumsgeschichte des Sektors teilhaben zu können.

Mit einigem Abstand folgen dann die nächsten Sektoren: Finanzwerte mit 13,9 Prozent, Industrie mit 12,5, diskretionäre Konsumgüter mit 10,4 und Healthcare mit 10,1 Prozent.

Anleihen: stabiler Anker

Im Vergleich zum Vorjahr konnten Renten ihren Anteil an den Portfolios von 38 auf 38,8 Prozent ausbauen. Insgesamt waren zum Stichtag am 30. Juni 2024 gut 230 Milliarden Euro in Anleihen investiert. Die wichtigsten Posten im Anleihesegment liegen in etwa gleichauf: Unternehmensanleihen mit 28,5 Prozent und Staatsanleihen mit 27,7 Prozent. Bei den Staatsanleihen lagen zum Jahresende 2023 Bundesanleihen mit leicht über 30 Prozent deutlich in Führung, gefolgt von Schwellenländeranleihen (17 Prozent), US-Treasuries (12 Prozent) und französischen Anleihen (11 Prozent).

Immobilien: wichtiger Baustein

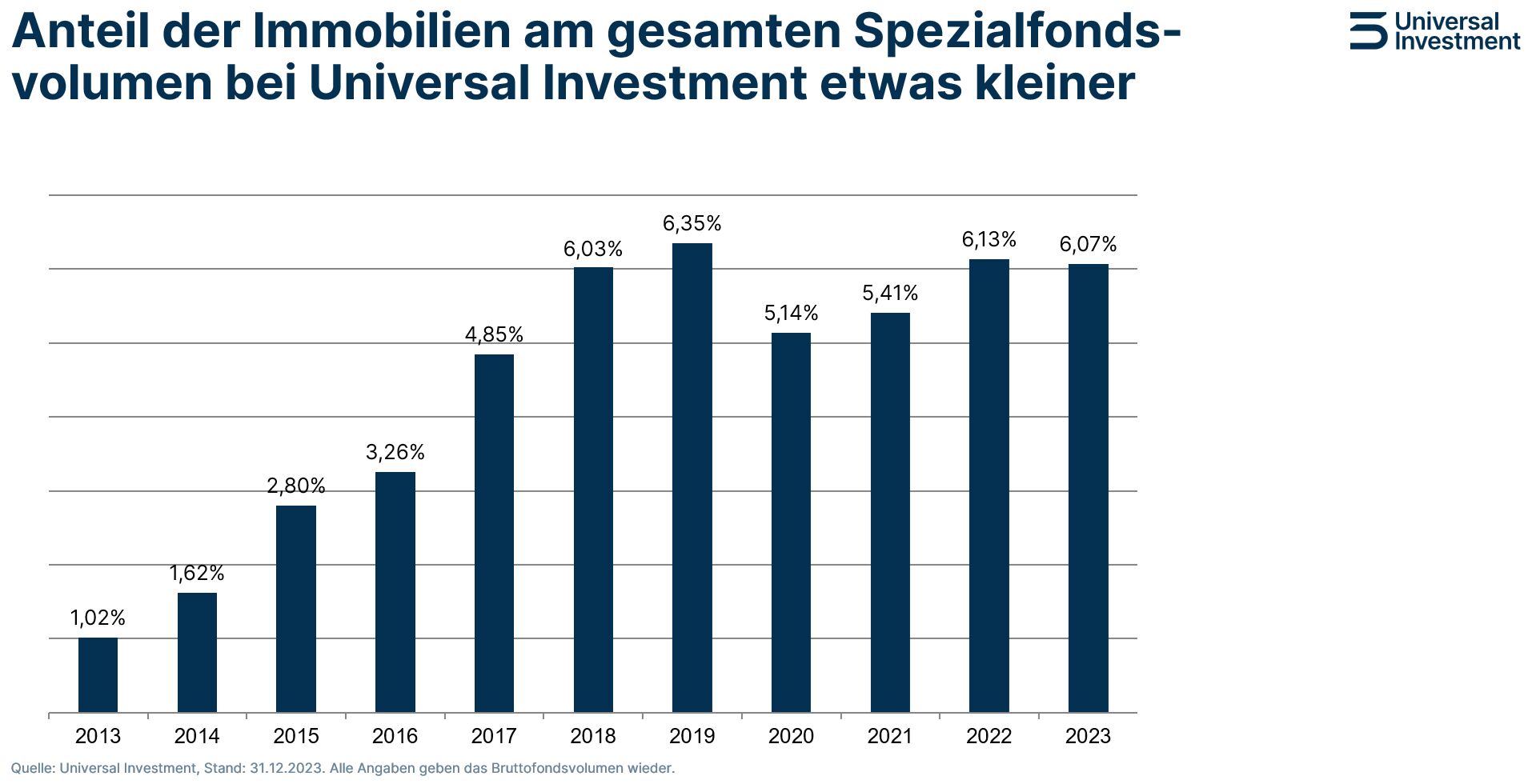

Der Anteil von Immobilieninvestments auf der Plattform hat sich in den letzten zehn Jahren versechsfacht und liegt heute bei 6,07 Prozent. Im Pandemiejahr 2020 verzeichnete die Kurve eine Delle, die inzwischen wieder nahezu ausgeglichen ist.

Innerhalb des Immobiliensegments wird eine starke geografische Diversifikation deutlich. Deutschland ist mit 16,3 Milliarden Euro nach wie vor das Schwergewicht bei der geografischen Allokation. Es folgen Nordamerika mit 9,9 und Europa (ohne Deutschland) mit 9,2 Milliarden Euro. Fernost konnte sein Volumen in etwa verdoppeln: Asien von 2,7 auf 5,3 Milliarden Euro und Australien von 0,6 auf 1,2 Milliarden Euro. Das gesamte Transaktionsvolumen seit Bestehen des Geschäftsfeldes liegt bei 41,9 Milliarden Euro.

Die Anlageklasse verlangt Investoren viel Kenntnis und Umsicht ab, weil der Marktwert eines einzelnen Objekts vielen verschiedenen Einflüssen ausgesetzt sein kann: Neue Nachhaltigkeitsanforderungen etwa, die sich in einer spezifischen Immobilie unter Umständen nicht oder nicht wirtschaftlich umsetzen lassen, können den Wert ebenso beeinflussen wie ein geändertes Nutzerverhalten. So suchen Unternehmen seit der Pandemie vermehrt attraktive Büroräume in guter Innenstadtlage, um den Mitarbeitern die Rückkehr ins Büro schmackhaft zu machen – im Vergleich dazu kann ein Bürogebäude im Gewerbegebiet schnell alt aussehen.

Alternatives: stetes Wachstum

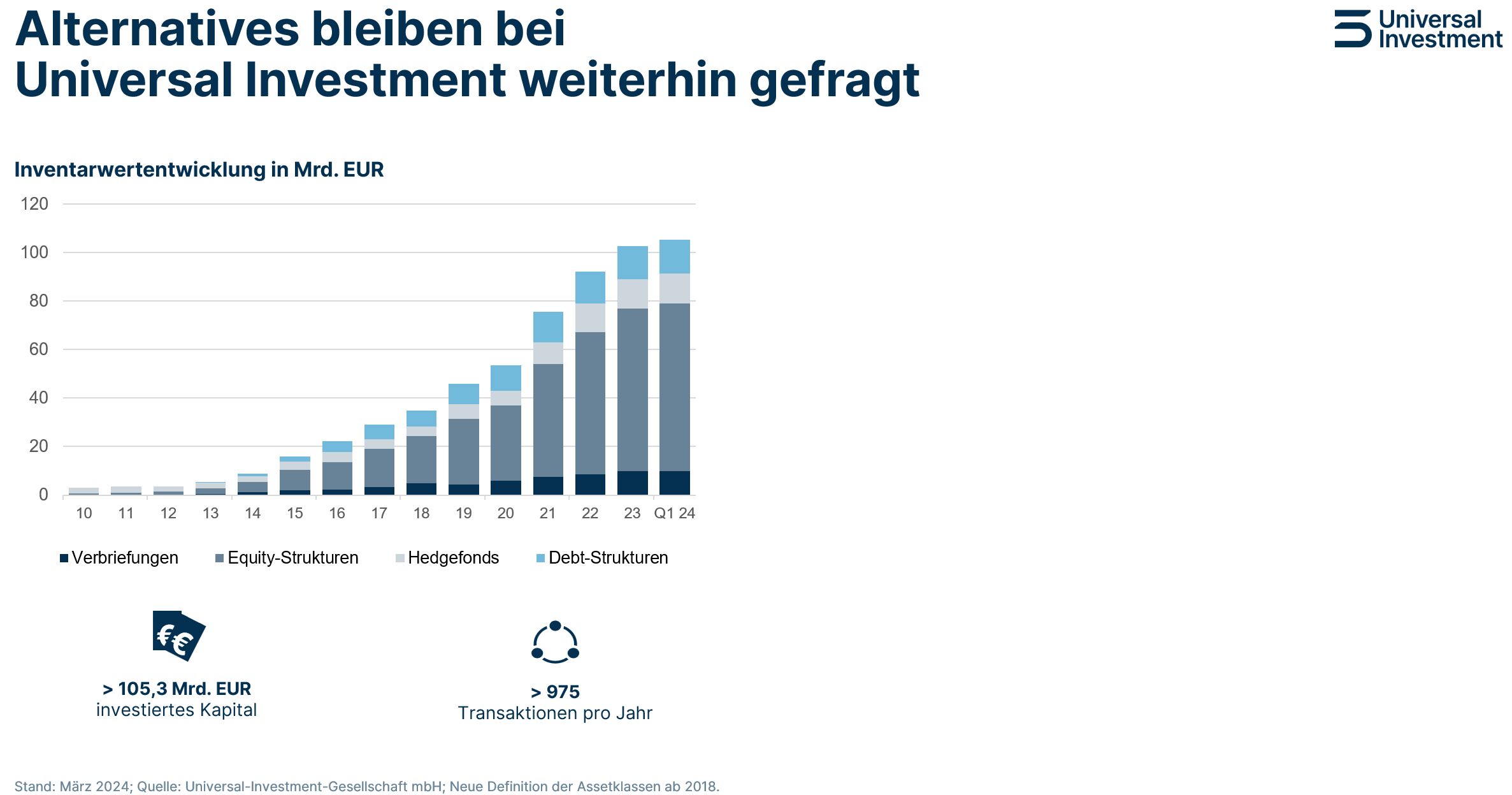

Das Segment Alternative Investments konnte zum Jahresende 2023 ein Volumen von 102,8 Milliarden Euro verbuchen. Das ist im Vergleich zum Vorjahr mit 92,3 Milliarden Euro eine Steigerung um gut elf Prozent. Zum Ende des ersten Quartals 2024 steigt das Volumen auf 105,3 Milliarden Euro und setzt damit den Trend fort.

Innerhalb des Segments machen Equity-Strukturen zum Ende des ersten Quartals gut 69 Milliarden Euro aus, Debt-Strukturen gut 13, Hedgefonds gut 12 und Verbriefungen knapp zehn Milliarden Euro. Insgesamt kommt der Bereich auf mehr als 975 Transaktionen pro Jahr.

Am steten Wachstum des Alternatives-Segments lässt sich ablesen, welche Bedeutung Investoren dem Thema Diversifizierung beimessen – volatile Aktien- und Anleihemärkte lassen grüßen. Dabei kommt den Investoren die zunehmende Professionalisierung des Segments zugute. Die Datenlage zu den einzelnen Investments wird immer umfassender und belastbarer, und neue Unternehmen am Markt bieten innovative Lösungen für spezifische Fragestellungen. Vergleichbarkeit und Transparenz geben dem Markt weiteren Schwung.

Performance: neuer Optimismus

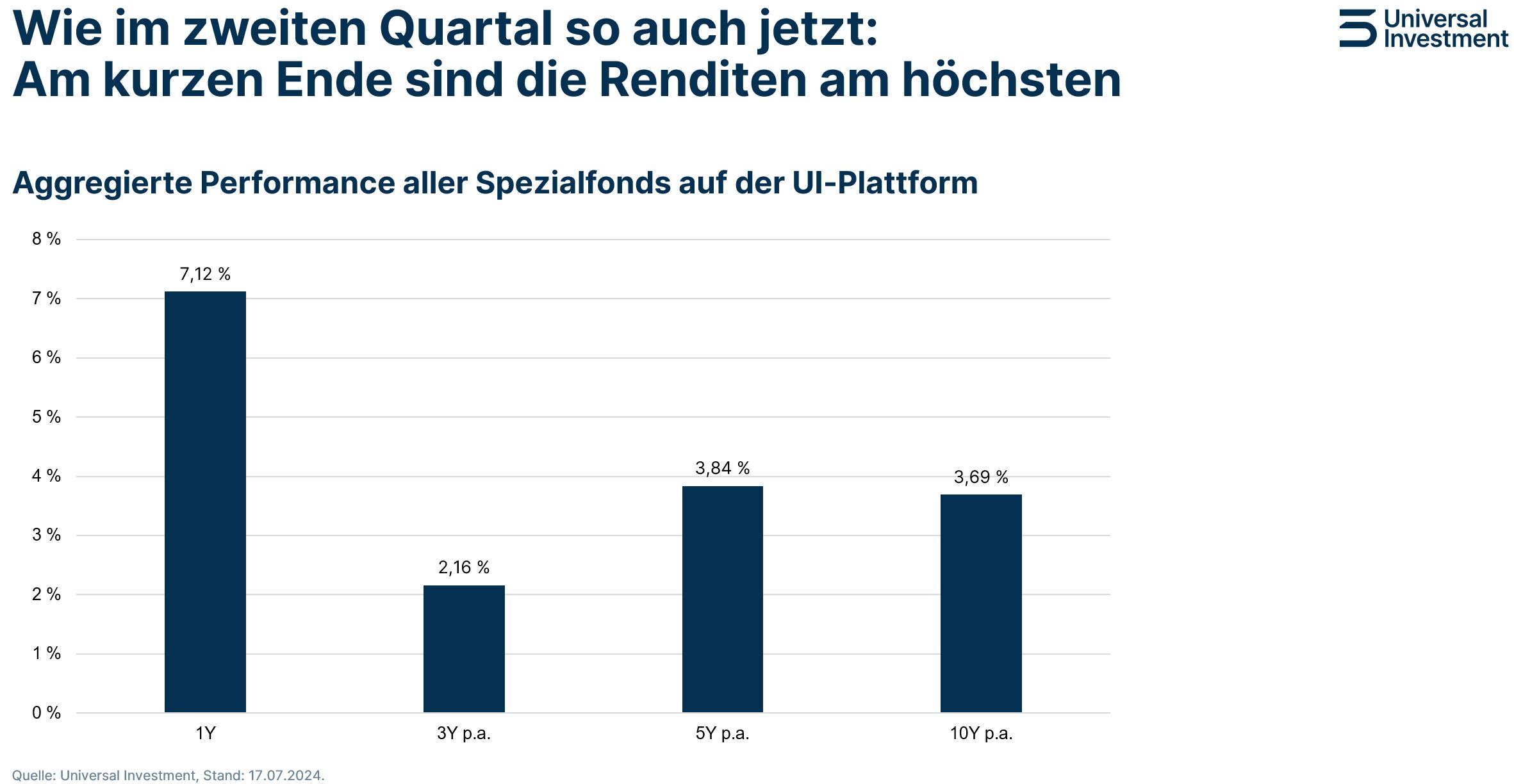

Mit der Zinswende haben die Zentralbanken weltweit eine historische Ausnahmesituation beendet. Für die meisten institutionellen Investorinnen und Investoren wird damit endlich auch das Erreichen ihrer Renditevorgaben wieder zum realistischen Ziel.

Die Gesamtperformance quer über alle Portfolios hinweg liegt zum Stichtag 30. Juni 2024 für den Einjahreszeitraum bei mehr als sieben Prozent. Über fünf und zehn Jahre hinweg liegt die Performance jeweils zwischen drei und vier Prozent, und über drei Jahre bei gut zwei Prozent.

Von Jochen Meyers, Head of Relationship Management Institutional Clients, Universal Investment

Methodik und Relevanz

Die Auswertung erfasst alle Anlagen in Spezialfonds bei Universal Investment für den Zeitraum Dezember 2011 bis zum 30. Juni 2024 und wird regelmäßig aktualisiert. Das Gesamtvolumen der analysierten Assets under Administration beträgt rund 595 Milliarden Euro.

Vergangene Studien von Universal Investment:

Disclaimer

Stand: Juli 2024

©2024. Alle Rechte vorbehalten. Diese Publikation richtet sich ausschließlich an professionelle oder semiprofessionelle Investoren und ist nicht zur Weitergabe an Privatanleger bestimmt. Die Publikation dient ausschließlich Marketingzwecken. Die zur Verfügung gestellten Informationen bedeuten keine Empfehlung oder Beratung. Alle Aussagen geben die aktuelle Einschätzung des Verfassers wieder. Universal Investment übernimmt keinerlei Haftung für die Verwendung dieser Publikation oder deren Inhalts. Vervielfältigungen, Weitergaben oder Veränderungen dieser Veröffentlichung oder deren Inhalts bedürfen der vorherigen ausdrücklichen Erlaubnis von Universal Investment.

Weitere beliebte Research-Beiträge: