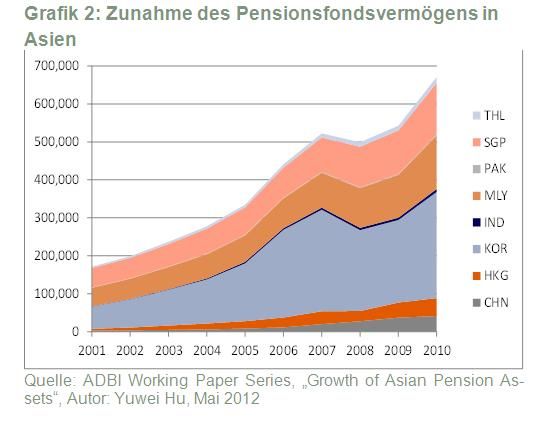

Das folgende Schaubild illustriert die Zuwächse bei den verschiedenen Rentenversicherungsträgern in der Region:

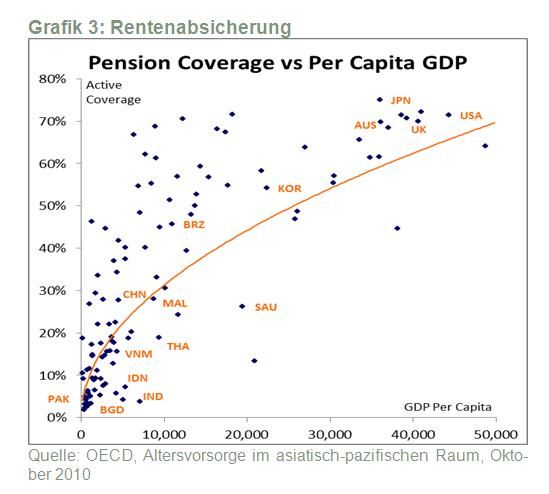

Trotz dieser rapiden Zunahme der Pensionsfondsvermö-gen besteht in Asien weiterhin eine massive Unterde-ckung, d. h. das Pensionsvermögen reicht nicht, um die Nachfrage zu decken. Das zeigt sich insbesondere, wenn man den Deckungsgrad asiatischer Länder mit dem von OECD-Staaten vergleicht. Das folgende Diagramm veranschaulicht die hohe positive Korrelation zwischen dem Pro-Kopf-Einkommen und dem Grad der Rentenabsicherung.

Das Wirtschaftswachstum in Asien soll das Wachstum in der übrigen Welt auf viele Jahre hinaus übertreffen. Grund ist der massive Nachfragestau, der von Faktoren wie hohe Bevölkerungszahlen, Verstädterung und technologischer Fortschritt angekurbelt wird. Mit zunehmendem Wachstum und Fortschritt steigt auch der Bedarf an Altersvorsorge- und Versicherungsleistungen. Man kann also davon ausgehen, dass das institutionelle Vermögen in beschleunigtem Tempo weiterwächst. Pensionskassen setzen vorzugsweise auf festverzinsliche Anleihen; für heimische Festzinsanlagen ist das günstig.

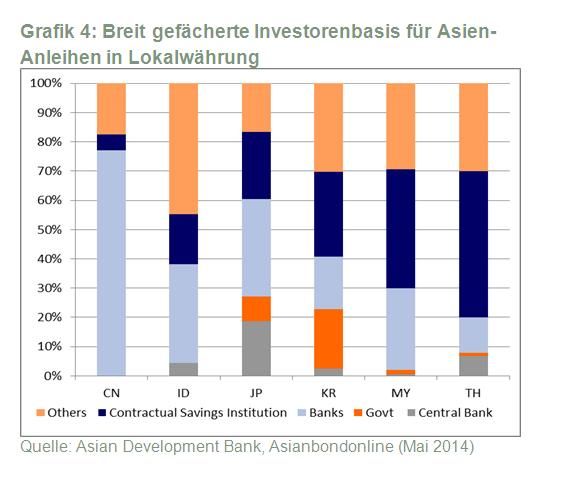

Das lässt sich auch an der breiten Vielfalt der Investo-renbasis bei Asien-Anleihen ablesen. Das Engagement ausländischer Investoren an den lokalen Anleihemärkten Asiens wird regelmäßig als Risiko hervorgehoben. Tat-sächlich ist es jedoch so, dass die meisten Länder Asiens über eine tief verwurzelte und sich ausweitende Investorenbasis vor Ort verfügen, die den heimischen Anleihemarkt auf lange Sicht stützt.

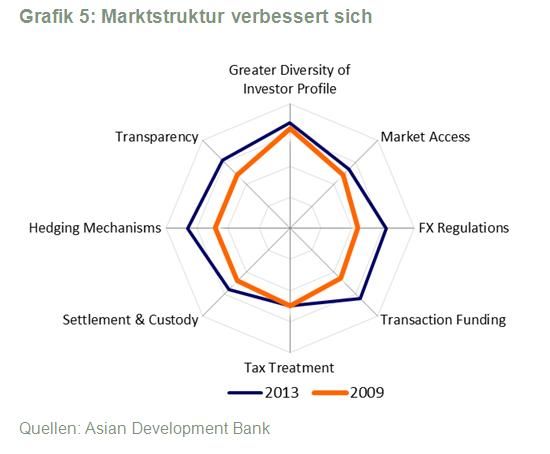

Asiatische Regierungen bemühen sich zudem aktiv um den strukturellen Ausbau der heimischen Anleihe- und Devisenmärkte. So hat die indonesische Zentralbank erst kürzlich eine effizienz- und transparenzsteigernde Maß-nahme umgesetzt, indem sie den Handel der Rupie über den Referenzkurs JISDOR (Jakarta Interbank Spot Dollar Reference Rate) zugelassen hat. Die Märkte begrüßten diesen Schritt, wie sich am lebhafteren Handel mit indo-nesischen Anleihen und Devisen ablesen ließ. Und das ist nur ein Beispiel für die vielfältigen Verbesserungen, die sich in jüngster Zeit in der Region abzeichnen. Das nachfolgende Diagramm verdeutlicht die weitreichenden Verbesserungen bei der Marktstruktur in den letzten Jahren.

Die elf Märkte, aus denen der Kern des Lokalwährungs-universums in Asien besteht, bieten ein breites Spektrum von Anlagemöglichkeiten, die u. a. nach Land, Zinskurve, Währung, Sektor und Instrument ausgewählt werden können.

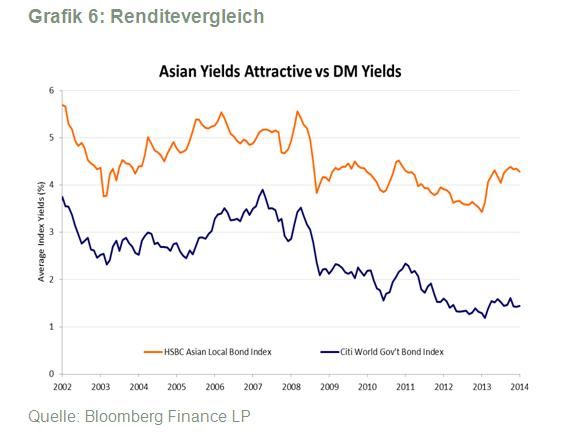

Auch im kommenden Jahr sollen Asien-Anleihen attraktive Ergebnisse abwerfen, begünstigt durch Faktoren wie kräftiges Wachstum, gute Bewertungen, ein positiveres politisches Umfeld, rückläufige volkswirtschaftliche Extremrisiken und bessere Konjunkturaussichten. Angesichts des Renditevorteils asiatischer Lokalwährungsanleihen gegenüber globalen Anleihen wird die internationale Anlegerschaft diesen Märkten wohl treu bleiben. Im Durchschnitt werfen asiatische Lokalwährungsanleihen im Vergleich zu Anleihen von den entwickelten Märkten eine knapp 3%ige Zusatzrendite ab (siehe nachfolgende Grafik).

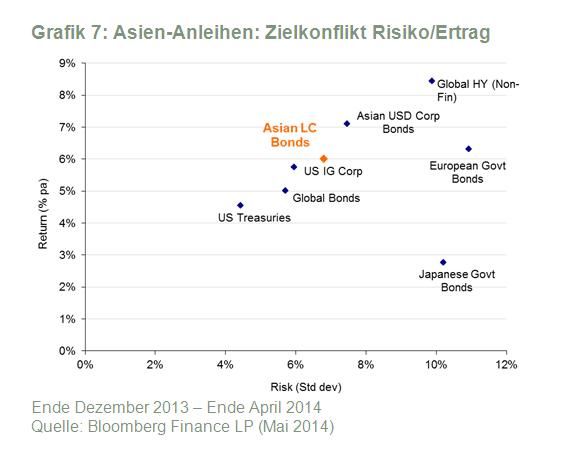

Nicht abgesicherte Lokalwährungsstrategien stehen im Ruf, übermäßige Währungsvolatilität hervorzurufen. Die Vielfalt der Währungssysteme in der Region (ob über ein Currency Board an die Währung eines anderen Landes gekoppelt, ein administriertes Wechselkurssystem oder freie Wechselkurse) sowie der die Volatilität dämpfende Effekt des Portfoliomix aus mittelfristigen Anleihen und Währungen zügelt die Volatilität auf einem Niveau, das niedriger ist als meistens erwartet. Wie in der folgenden Grafik dargestellt, agieren die Märkte nicht homogen. Daher lassen sich durch kluge Wahl attraktive Risiko-/Ertragsstrukturen erzielen.

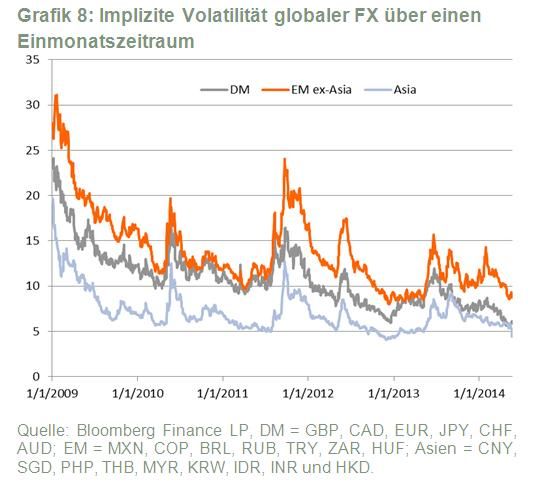

Die Zentralbanken Asiens haben aus der asiatischen Finanzkrise von 1997/98 gelernt. Seitdem haben sie immense Devisenreserven angehäuft, die oftmals zum Abmildern von Währungsschwankungen eingesetzt werden. Wie das folgende Schaubild zeigt, war die implizite Volatilität asiatischer Währungen über einen Einmonatszeitraum in der Vergangenheit nicht nur deutlich niedriger als die ihrer EM-Pendants, sondern auch der Währungen von den entwickelten Märkten (DM).

Weitere beliebte Meldungen: