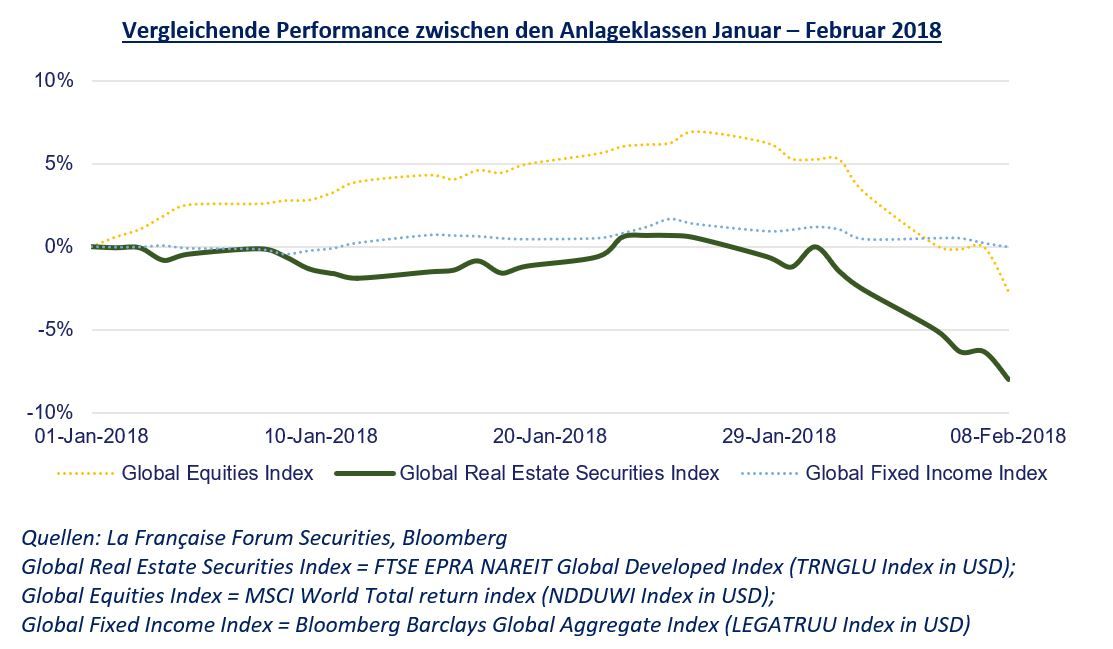

Der antizipative Charakter der Märkte führte zu einer schnellen Marktkorrektur, wenn auch nur im börsennotierten Bereich, was zu einer zweistelligen Bewertungslücke führte, gemessen am Abschlag auf den Nettoinventarwert im Vergleich zu privaten Marktbewertungen. Die Preisgestaltung an den privaten Immobilienmärkten hat sich solch einem Risiko nicht angepasst und blieb stabil. Die börsennotierten globalen Immobilienmärkte waren somit mit minus 8 bis 10 % stark rückläufig, wobei die USA in den ersten beiden Monaten des Jahres 2018 die Märkte angeführt hatten. Die Immobilienmärkte wurden zu der Zeit als eine der am schlechtesten entwickelten Anlageklassen eingestuft.

Wir haben darauf hingewiesen, dass solche starke Schwankungen im börsennotierten Immobilienbereich nicht ungewöhnlich sind. Allerdings haben wir auch beobachtet, dass ähnliche Schwankungen in den Vorjahren die Anlageklasse nicht entgleisen ließen. Wir haben zudem festgestellt, dass solche Momente im Zyklus günstig sind, um das Engagement in der Anlageklasse weiter auszubauen, insbesondere wenn eine deutliche Lücke zwischen der Bewertung von Immobilienaktien und allgemeinen Aktien sowie öffentlichen und privaten Immobilienmärkten besteht.

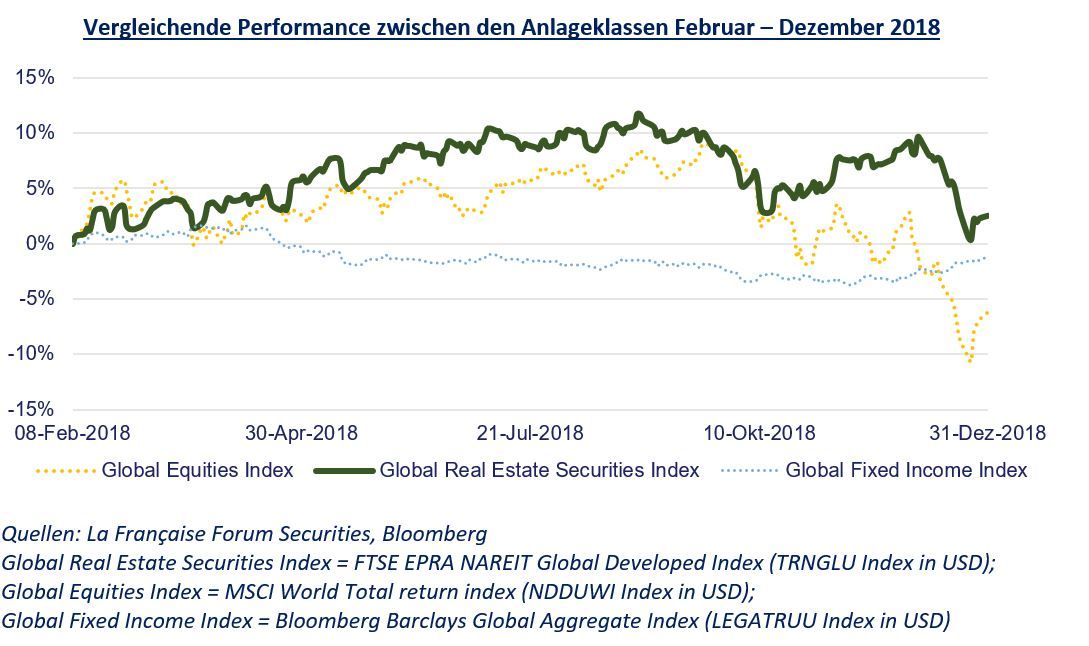

Kurze Zeit später wurden die Schlagzeilen natürlich von einem anderen wichtigen Thema in 2018 dominiert: dem Handelskrieg zwischen den USA und China. Protektionismus und das zerstörerische Potential eines globalen Handelskrieges veränderten ab Anfang März 2018 das Denken und die Stimmung in den Kapitalmärkten. Der Handelskrieg wurde für andere globale Anlagesektoren, die von globalen Lieferketten abhängen, als schädlicher angesehen als für lokal definierte Immobilienmärkte. Auch wenn die Immobilien-Wertpapiermärkte nicht vor negativen Folgen des Handelskrieges gefeit sind, führten die defensiven Eigenschaften des Immobiliensektors in Verbindung mit relativ günstigen Bewertungen Anfang März 2018 zu einem deutlichen Performance-Unterschied zwischen allgemeinen Wertpapieranlagen, globalen festverzinslichen Wertpapieren und globalen Immobilienwerten.

Betrachtet man die Trends in 2018, könnte man daraus schließen, dass der Handelskrieg zum Sündenbock für den börsennotierten Immobiliensektor gemacht wurde, da der mit den Zinsen verbundene Druck deutlich nachgab. Im vierten Quartal 2018 traten die Sorgen um das zukünftige Wachstum der Weltwirtschaft, auch marktpsychologisch gesehen, in den Vordergrund. Die sich abschwächenden Aussichten für Themen wie globales Wachstum, Gewinnkorrekturen, Global Tech und die Lockerung der geldpolitischen Straffung durch die Notenbanken haben das Szenario ab Anfang 2018 umgekehrt.

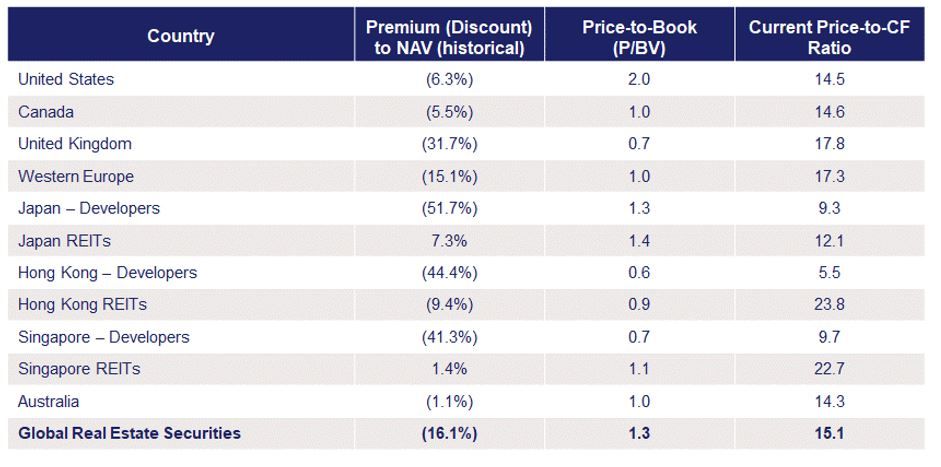

Anfang 2019, nur zwölf Monate später, sind globale Immobilienwerte wieder auf der aktuellen Tagesordnung. Die Attraktivität von Renditen, kombiniert mit einer attraktiven Bewertung des Sektors, hat erneut eine Möglichkeit für einen Wiedereinstieg in den Sektor geschaffen. Angesichts der anhaltenden Bewertungslücke zwischen privaten und börsennotierten Immobilien verbirgt sich eine gute Bewertung in vielen gut geführten Immobilienbeständen, die von Private-Equity-Fonds weiterhin anvisiert werden könnten. Die Bilanzen der börsennotierten Immobilienunternehmen sind in guter Verfassung (durchschnittlich weniger als 40 % fremdfinanziert). Die Cashflows bieten nach wie vor eine hohe Visibilität, die Vermögenswerte werden professionell verwaltet und die Portfolios wurden kontinuierlich angepasst und von Nicht-Kernanlagen bereinigt.

Trotz der unsicheren Umgebung, aufgrund einer sich abschwächenden Wachstumsaussicht und einer Psychologie der Angst ist der globale Immobiliensektor wieder auferstanden. Ohne jeden Zweifel werden die Märkte auch 2019 volatil bleiben, doch diese Volatilität birgt auch Möglichkeiten. Während strukturelle Fragen im Einzelhandel weiterhin durch darwinistische Überlebensmechanismen auf den Märkten gelöst werden, wird die Branche weiter wachsen, wobei das Angebot überwacht und bewertet werden muss. Die Aussichten für Büro und Hotel werden weiterhin stark mit den globalen BIP-Zahlen korrelieren, und diese Sektoren könnten sich allgemein als anfälliger erweisen. Die Wohnungsmärkte in Hongkong und Singapur werden sich weiterhin in einem zyklischen Abwärtszirkel befinden, aber der Großteil des Abwärtspotentials dürfte bereits eingepreist sein. Allerdings kann nicht unmittelbar mit einem Katalysator gerechnet werden. REITs mit leicht steigenden Erträgen und gedeckten Ausschüttungen können Teil der etwas defensiveren Engagements in den Portfolios der Anleger sein.

Jana Sehnalova, CEO, La Française Forum Securities

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.

Weitere beliebte Meldungen: