Wie lang wird das Niedrigzinsumfeld noch anhalten und wie wirkt es sich auf die Vermögenssituation der Deutschen aus? Mit dieser Fragestellung setzt sich die aktuelle Analyse des CFS auseinander. „Die gegenwärtig niedrigen Zinsen sind nicht nur ein kurzfristiges, sondern ein potenziell langfristiges Phänomen“, sagt Uwe Walz, Professor für Volkswirtschaftslehre an der Goethe-Universität Frankfurt und Leiter der Analyse „Ein Argument sind auch strukturelle Verschiebungen der Weltwirtschaft weg von kapitalintensiven hin zu digitalen Industrien, die weniger Kapital benötigen.“ Daher erwartet er für die kommenden drei bis fünf Jahre mit einer hohen Wahrscheinlichkeit niedrige reale Zinsen am kurzen und langen Ende. Der Realzins, also der Zins nach Abzug der Inflation, wird sich weiter in einer Spanne von 0 bis 2 Prozent bewegen. Das ist weit unter dem Durchschnitt der Nachkriegszeit.

Verluste bei privaten Haushalten

Das trifft private Haushalte in Deutschland in doppelter Hinsicht: direkt über ausbleibende Zinserträge und indirekt über geringere Renditen bei Anlageprodukten etwa für die Altersvorsorge. „Die weitverbreitete Strategie bundesdeutscher Haushalte, in sehr liquide, risikoarme und daher niedrig verzinsliche Anlagen zu investieren, ermöglicht keinen langfristigen Vermögensaufbau etwa zur Altersvorsorge“, erklärt Professor Walz. Denn tatsächlich stieg in den vergangenen Jahren der Anteil von Bargeld und Einlagen sowie der hohe Anteil privater Lebensversicherungen weiter an, während sich der Wertpapierbesitz am Bruttogeldvermögen deutscher Haushalte rückläufig entwickelt. Zudem findet eine Umschichtung in Immobilien und langlebige Konsumgüter statt.

Um die zukünftigen Vermögenseffekte auf die privaten Haushalte abzuschätzen, ermittelten die Forscher des CFS die kumulierten entgangenen Zinserträge. So könnten sich etwa die Bruttovermögensverluste in den nächsten fünf Jahren bei einem unterstellten Zinsnachteil von zwei Prozent gegenüber dem langfristigen Durchschnitt auf 224 Milliarden Euro belaufen. Unter Berücksichtigung der Vorteile geringerer Kreditzinsen etwa bei der Immobilienfinanzierung wären es in fünf Jahren netto immer noch knapp 60 Milliarden Euro. Pro Haushalt entspräche dies einem Bruttovermögensverlust von 5605 Euro, netto 1586 Euro.

Langfristige Folgen des aktuellen Anlageverhaltens

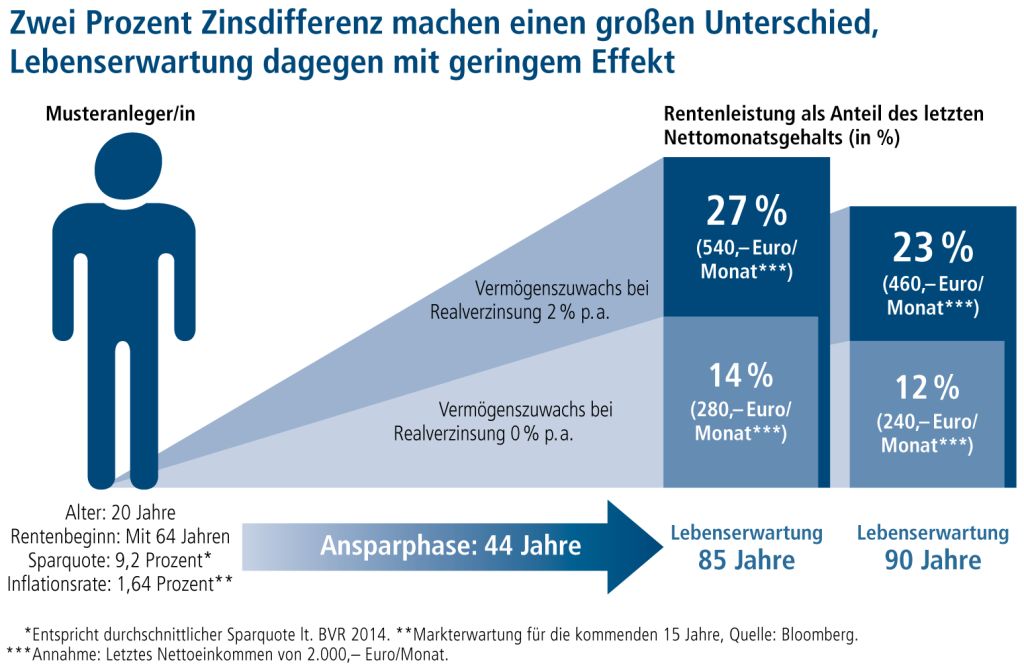

In einem Simulationsmodell schätzte das CFS-Team zusätzlich die Niedrigzinseffekte auf die Altersvorsorge ab. So müsste etwa ein heute 30-Jähriger, der bei einer Realverzinsung von 2 Prozent im Jahr 15 Prozent seines Nettoeinkommens durch einen Sparplan im Alter abdecken will, bei einer realen Nullverzinsung etwa zehn Jahre früher anfangen zu sparen. Wenn ein heute 20-Jähriger bei einer Realverzinsung von 2 Prozent im Jahr 27 Prozent seines Nettoeinkommens über einen Sparplan im Alter abdecken will, müsste er bei einer realen Nullverzinsung seine Sparquoten von etwa 9 auf 15 Prozent erhöhen. „Dies verdeutlicht, dass die Höhe der Lebenserwartung im Vergleich zum Zinseffekt deutlich weniger ins Gewicht fällt“, sagt Professor Walz.

Doch bisher passen Privatanleger ihr Verhalten kaum an. Sie erhöhen ihre Sparquote nicht, stattdessen bleiben niedrigverzinsliche Anlagen, Immobilien und Konsum im Fokus. Die Folge ist ein Verzicht im Alter, da durch das anhaltende Niedrigzinsumfeld deutlich weniger Vermögen zur Verfügung steht. „Vollkasko bei der Geldanlage ist in diesem Umfeld keine Option mehr. Wenn in einem neuen Umfeld alte Muster nicht mehr greifen, braucht es Veränderungen“, sagt Hans Joachim Reinke, Vorstandsvorsitzender von Union Investment. „Bei Anlegern muss ein Umdenken einsetzen. Es ist wichtiger denn je, sich neuen Anlageklassen zu öffnen.“ Das bestätigt auch Professor Walz: „Für private Haushalte wäre ein wesentlicher Schritt, langfristig in risikoreichere Anlagen zu investieren und diese möglichst breit zu streuen.“

Hier sind auch die Finanzdienstleister gefordert. „Wir müssen mit unseren Produkten Brücken in höher rentierliche Anlagen bauen, aus denen der Privatanleger unterstützt durch eine gute Beratung das für ihn Passende wählen kann“, so Reinke.

Info: Das Booklet zur Analyse finden Sie hier

Weitere beliebte Meldungen: