Der durch die Coronavirus-Pandemie ausgelöste Marktzusammenbruch war in vielerlei Hinsicht außergewöhnlich. Wer die Abwehrkräfte seines Aktienportfolios stärken möchte, sollte sich die Performance bestimmter Branchen genauer ansehen: In einigen Fällen ist sie von den historischen Mustern abgewichen.

Die meisten heftigen Marktkorrekturen wurden durch das Platzen von Blasen, wie etwa überschüssige Kredite oder Kapazitäten, oder durch Inflation verursacht. Doch die gegenwärtige Baisse wurde durch einen exogenen Schock ausgelöst. Die Geschwindigkeit des Absturzes ist praktisch ohne Beispiel, mit Volatilitätsspitzen, die selbst die extremen Niveaus während der globalen Finanzkrise übertreffen.

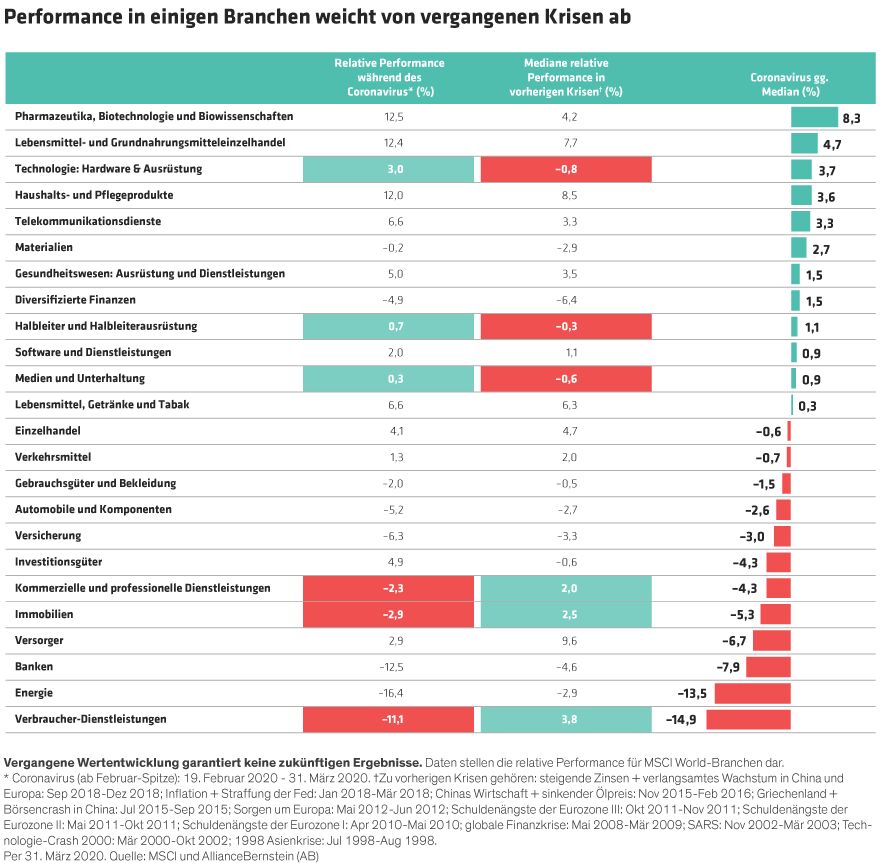

Während der Ausverkauf auf breiter Basis erfolgte, war die Performance vieler Sektoren überraschend. So waren etwa globale Immobilien- und Versorgeraktien in zehn früheren Krisen, die wir analysiert haben, traditionell defensiv. Aber beim Coronavirus-Verkauf haben sie sich nicht so widerstandsfähig wie gewohnt gezeigt. Im Gegensatz dazu haben sich einige Technologiebereiche viel besser gehalten als in früheren schweren Krisen.

Frühere Krisen bieten kaum Orientierungshilfe

Warum haben Immobilien enttäuscht? Es ist möglich, dass die steigende Arbeitslosigkeit in den USA zusätzlichen Druck auf viele bereits angeschlagene Einzelhandelsmieter ausübt. Und Unternehmen mit einer höheren Schuldenlast wurden in dieser Zeit besonders bestraft, was sich auf den Immobiliensektor und einen anderen, typischerweise defensiven Sektor, die Versorger, ausgewirkt hat. Die beispiellosen Sperrmaßnahmen lösten einen Einbruch der Verbraucherausgaben aus und trafen insbesondere viele Geschäftsmodelle, die auf menschlicher Interaktion beruhen, wie Reisen, Restaurants, Kasinos und Kongresse.

Technologie-Hardware und -Ausrüstung haben sich hingegen besser als erwartet gehalten, da die Unternehmen ihre IT-Infrastruktur verbessern, um die Heimarbeit implementieren zu können. Pharmazeutika und Biotechnologie, ein klassischer defensiver Sektor, hat diesmal außergewöhnlich gut abgeschnitten, da zukünftig weitaus höhere Ausgaben für die medizinische Vorsorge erwartet werden. Solidere Bilanzen waren auch in diesen Sektoren hilfreich.

Veränderungen im Verbraucher- und Unternehmensverhalten vollziehen sich in einem beispiellosen Tempo. Infolgedessen verhalten sich auch die Aktien anders. Aktienanleger, die sich für die kommenden herausfordernden Zeiten positionieren wollen, müssen unserer Ansicht nach einen dynamischen Ansatz zum Schutz von Portfolios wählen, indem sie die defensiven Eigenschaften von Aktien überdenken und an ungewöhnlichen Stellen nach widerstandsfähigen Unternehmen suchen.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

MSCI übernimmt keine ausdrückliche oder stillschweigende Gewährleistung oder Verantwortung und kann für die hierin enthaltenen MSCI-Daten nicht haftbar gemacht werden.

Weitere beliebte Meldungen: