Nach 18 Monaten außergewöhnlich starker Aktienmärkte sehen die meisten Bewertungskennzahlen im Vergleich zu ihren absoluten historischen Werten hoch aus. Die unter langjährigen auf sinkende Aktienkurse setzenden Anlegern am meisten bevorzugte Kennzahl der letzten zehn Jahre war das zyklisch angepasste Kurs-Gewinn-Verhältnis von Shiller (Shiller CAPE Ratio). Ich bin kein großer Fan dieser Kennzahl, da sie die schlechte Angewohnheit hat, umherzuspringen, ohne dass sich die Kurse tatsächlich ändern. Aber sie legt einen gleitenden 10-jährigen Zeitraum der Gewinne zugrunde und teilt deren Summe durch den aktuellen Kurs. Daher zeigt sie die Eigenheit, nach unten zu schlingern – was bessere Bewertungen signalisiert –, wenn eine Rezession knapp vor Beginn des zurückliegenden Jahrzehnts nachgelassen hatte.

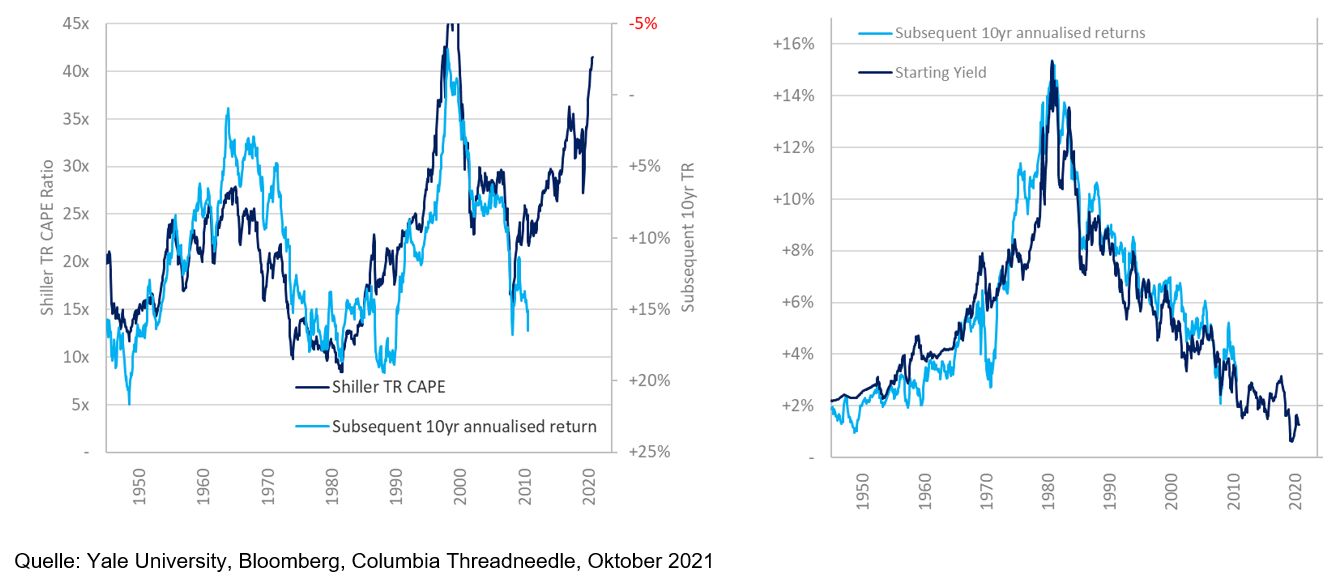

Es erscheint seltsam, eine Aktie anhand einer solchen rückwärtsgewandten Kennzahl zu betrachten. Man kann aber nicht bestreiten, wie gut dies funktioniert hat, um die Größenordnung der Renditen für die folgenden 10 Jahre zu bestimmen: Betrachten Sie die hellblaue Linie, die rechte inverse Achse der Abbildung 1. Das Shiller Total Return CAPE steht auf einem Niveau, wie es in der Nachkriegszeit nur während des Dotcom-Booms zu beobachten war. Warnleuchten blinken auf!

Abbildung 1 und 2: Shiller Total Return CAPE Ratio im Vergleich zu den jährlichen Renditen; Renditen 10-jähriger US-Schatzanleihen im Vergleich zu den jährlichen Renditen

Aktien werden aber nicht im luftleeren Raum bewertet. Beeindruckender als die Übereinstimmung zwischen den absoluten Aktienbewertungen und den späteren Renditen – und lächerlicherweise weniger überraschend – ist die Übereinstimmung zwischen den Anleiherenditen und den späteren Renditen (Abbildung 2). Denn während Aktien ein unklares Versprechen bieten, am künftigen Wachstum der Wirtschaft teilzuhaben, versprechen Anleihen lediglich, ihren Kupon zu bezahlen. Und das Versprechen von heute sieht nur sehr niedrige Renditen vor. Inwieweit lässt also das Niedrigzinsumfeld die Aktien auf absoluter Basis als hoch bewertet erscheinen?

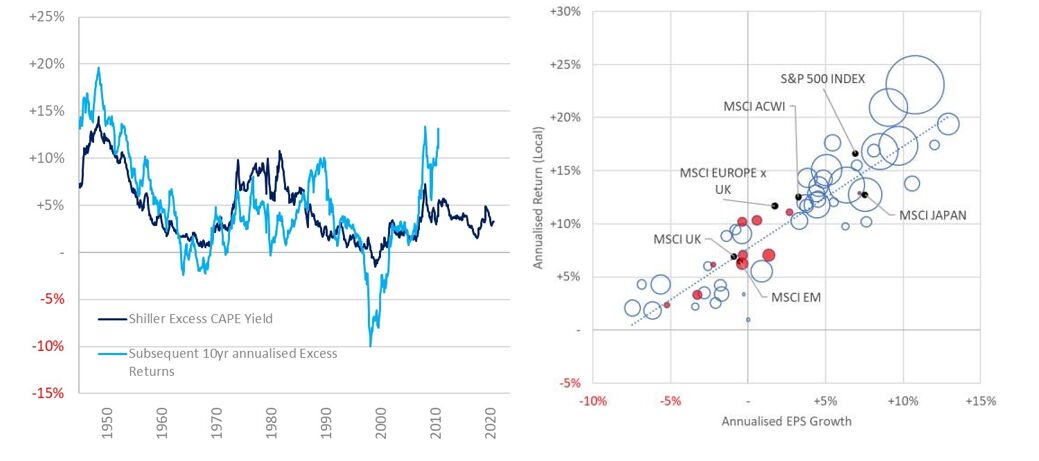

Ziehen wir die Anleihen- und die Aktienseite zusammen, können wir die Überrendite betrachten, die ein inverses CAPE Ratio – d. h. die zyklisch angepasste Gewinnrendite – über die Rendite von US-Treasuries hinaus bietet. Die Art und Weise, wie sich dies zu den nachfolgenden 10- Jahres-Renditen in Abbildung 3 verhält, sieht unklarer aus als in Abbildung 1. Darüber hinaus erklärt es nicht einige wilde Ausschläge – den Zeitraum, in dem die Anlagetätigkeit auf dem Höhepunkt des Dotcom-Booms und die Kapitalabflüsse in den Tiefen der globalen Finanzkrise erfasst wurden, oder den Boom nach der globalen Finanzkrise, der die Anlagetätigkeit in den Tiefen der globalen Finanzkrise selbst erfasst und etwa jetzt zu Kapitalabflüssen führt. Ich halte das aber nicht für eine unvernünftige Art, über die Auswirkungen der Bewertung auf die langfristigen Renditehorizonte nachzudenken. Aus dieser Perspektive erscheinen die von Aktien gegenüber Anleihen „versprochenen“ Überrenditen durchschnittlich bis attraktiv. Allerdings auf einer niedrigen absoluten Basis für Anleihen.

Abbildung 3 und 4: Shiller-Kurs-Gewinn-Verhältnis im Vergleich zu den jährlichen Renditen; annualisierte Veränderung der Konsensschätzungen zum Gewinn je Aktie für die kommenden 12 Monate im Vergleich zu den annualisierten regionalen Renditen

Quelle: Yale University, Bloomberg, Columbia Threadneedle, Oktober 2021. Abbildung 3 zeigt das Shiller Total Return CAPE Ratio und die nachfolgenden annualisierten 10-Jahres-Renditen seit 1945; Abbildung 4 zeigt die annualisierte Veränderung der Konsensschätzungen zum Gewinn je Aktie für die kommenden 12 Monate im Vergleich zu den annualisierten Renditen für Regionen/Sektorgruppen des Aktienindex MSCI All Country World, über 10 Jahre bis 30. September 2021.

Es ist offensichtlich zutreffend, dass die Anfangsbewertung einer Anlage ein wichtiger bestimmender Faktor für die späteren Renditen ist – aber die Aktienrenditen hängen auch noch von anderen Faktoren als ihrer Anfangsbewertung ab. Dies ist aus Abbildung 4 ersichtlich, die die Renditen über 10-Jahres-Zeiträume auf der vertikalen Achse mit dem kumulierten 10-Jahres- Gewinnwachstum (für die kommenden 12 Monate, geschätzt) auf der horizontalen Achse bis September 2021 in Beziehung setzt.

Jede Blase in Abbildung 4 repräsentiert eine Regionen-Sektoren-Gruppe des MSCI All Country World Index, deren Größe dem Anteil entspricht, den diese Region bzw. dieser Sektor am globalen Aktienmarkt hat. Beispielsweise ist die größte Blase auf der Grafik oben rechts der US-Technologiesektor. Dieser Sektor macht mit fast 19% des Marktwerts des MSCI ACWI den größten Teil des globalen Aktienmarktes aus und wird daher als die größte Blase dargestellt. Der US-Technologiesektor insgesamt verzeichnete ein annualisiertes Wachstum der erwarteten Gewinne von 11% pro Jahr (auf der horizontalen Achse dargestellt) und eine annualisierte Gesamtrendite von 23% pro Jahr (auf der vertikalen Achse dargestellt).

Das Verhältnis zwischen den Veränderungen der geschätzten künftigen Gewinne über ein Jahr und der Gesamtrendite ist nicht perfekt; wenn dies der Fall wäre, könnten Bewertungen oder Bewertungsveränderungen bei der Marktrendite keine Rolle spielen. Auch bei den für die Unternehmen gezahlten Preise gäbe es keinen Spielraum für Änderungen des geschätzten Gewinnpotenzials über einen zeitlichen Horizont von 12 Monaten hinaus. Trotz dieser Vorbehalte besteht ein starker Zusammenhang, der darauf hindeutet, dass die wahrgenommene Entwicklung des Gewinnpotenzials der Unternehmen ein wichtiger Antriebsfaktor für Änderungen bei den Renditen der Aktien ist.

Ich habe die Sektorblasen, die sich auf britische Aktien beziehen, rot schattiert, um zu veranschaulichen, wie sich britische Aktien, obwohl ihre Performance über den betrachteten Zeitraum deutlich hinter der anderer Märkte zurückblieb, gleichwohl in etwa so entwickelten, wie es bei perfekter Voraussicht ihrer Gewinnentwicklung erwartet werden konnte. Ich leite daraus ab, dass obwohl die aggregierte Anfangsbewertung wichtig ist (und heuristisch den Schnittpunkt in der Grafik angibt), das Tempo des mittelfristigen Gewinnwachstums für die Ermittlung von Aktienrenditen noch immer ein sehr großes Gewicht hat.

Was bedeutet das für uns heute?

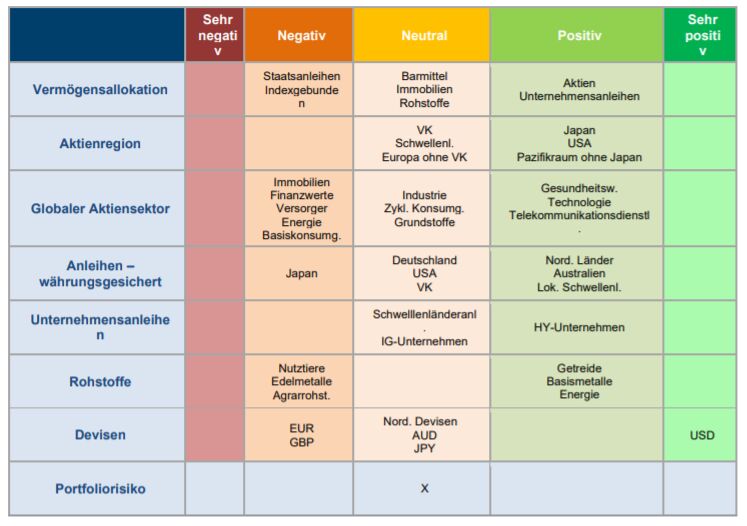

Die Anleihenrenditen sind niedrig, aber die meisten Kennzahlen der Risikoprämien, die Aktien mit Anleihen in Beziehung setzen, deuten darauf hin, dass die Anleger für das Eingehen von Aktienrisiken gut entschädigt werden. Wir rechnen für die nächsten 12 bis 24 Monate mit einem starken Gewinnwachstum, und daher erscheinen Aktien trotz der hohen absoluten Bewertungen attraktiv.

Woran könnten wir scheitern? Es gibt zwei wesentliche Bedrohungen, eine auf der Gewinnseite und die andere auf der Bewertungsseite. Die Lieferstörungen und die Spitzen bei den Input- Kosten stellen ein sehr schwieriges Umfeld für Unternehmen dar, um Gewinne zu erzielen, die unseren Erwartungen entsprechen. Als ich mit Aktienanalysten und Managern von Columbia Threadneedle Investments sprach, war ich beeindruckt zu erfahren, in welchem Maße die einzelnen Unternehmen, die im selben Sektor tätig und mit denselben Herausforderungen konfrontiert sind, abschneiden. Die kurzfristigen Gewinnergebnisse dieser Unternehmen scheinen weniger auf Veränderungen ihrer Endnachfrage zurückzuführen zu sein, sondern weitgehend von den Absicherungsstrategien abzuhängen, die die verschiedenen Managementteams anwenden, sowie von ihrer Fähigkeit, wichtige Komponenten zu beschaffen, der Art und Weise, wie sie Herausforderungen an den Arbeitsmärkten meistern, und ihrer Preissetzungsmacht am Endmarkt. Dies sind nicht die Bereiche, für die Makroinvestoren gut gerüstet sind, um eine Wertschöpfung zu erreichen, und daher ist es sehr beruhigend, so viele ausgezeichnete Kollegen zu haben, die mit Managementteams in der gesamten Welt zusammenarbeiten.

Auf der Bewertungsseite könnten sich die höheren Risikoprämien, die die Aktien bieten, vermindern, wenn sich die Anleihen aus ihrer Verankerung lösen und ihre Renditen deutlich ansteigen. Dies prägt unsere Analyse des inflationären Umfelds, in dem wir weiterhin davon ausgehen, dass die Inflationswerte kurzfristig steigen, sich jedoch im Jahr 2022 rasch abschwächen werden. Die Risiken sind real, aber nach meiner Beurteilung werden die Aktienanleger dafür bezahlt.

Toby Nangle, Global Head of Asset Allocation, Columbia Threadneedle

Quelle: Columbia Threadneedle Investments, 18. Oktober 2021.

Weitere beliebte Meldungen: