Ein Interview mit den William Blair Investment Management Experten Vivian Lin Thurston, CFA, Partner and Clifford Lau, CFA:

Wie schätzen Sie die Entwicklung der chinesischen Wirtschaft im Jahr 2021 ein? Wie ist Ihr Ausblick für 2022?

Vivian: Chinas Wirtschaft war 2021 immer noch recht stark, mit einem Konsens für ein reales Wachstum des Bruttoinlandsprodukts (BIP) von etwa 8,5 %; dies folgt auf das Wachstum von 2,3 % im Jahr 2020, das stärkste unter den großen Volkswirtschaften. Allerdings haben wir in den letzten Monaten aufgrund der COVID-19-Varianten Delta und Omicron, der staatlichen Umweltkontrollen und der Auswirkungen der Regulierung eine breit angelegte Verlangsamung festgestellt.

Wir gehen davon aus, dass 2022 ein Jahr der Neuausrichtung der chinesischen Wirtschaft sein wird, da die Regierung versucht, ein Gleichgewicht zwischen der Unterstützung des Wirtschaftswachstums und der Beschleunigung von Strukturreformen und Nachhaltigkeitsinitiativen zu finden, insbesondere Common Prosperity und Kohlenstoffneutralität. Dies könnte zu einer Verlangsamung des Wachstums um 5,5 % im Jahr 2022 führen.

Insgesamt erwarten wir, dass die Makropolitik im Jahr 2022 entgegenkommender wird, um das Wachstumsziel zu unterstützen.

Insgesamt erwarten wir, dass die Makropolitik im Jahr 2022 akkommodierender wird, um das Wachstumsziel zu unterstützen. Präsident Xis erklärtes Ziel ist es, das chinesische BIP bis 2035 zu verdoppeln, was einem durchschnittlichen jährlichen Realwachstum von etwa 4,7 % in den nächsten 15 Jahren entspricht. Zu Beginn wird es höher sein und dann zurückgehen, wahrscheinlich in Richtung 3 %, wenn wir uns dem Jahr 2035 nähern - aber das ist immer noch ein gesundes Wachstum für eine Wirtschaft von 14,5 Billionen Dollar.

Clifford: Die Wirtschaftsleistung ist auf Kurs, aber hinter den Kulissen gibt es viele widerstreitende Kräfte. Die politische Agenda gewinnt gegenüber der technokratischen Wirtschaftspolitik an Einfluss, da Top-Down-Politiken wie die Dekarbonisierung und der gemeinsame Wohlstand Vorrang haben. Das Wachstum wird sich bis 2022 fortsetzen, aber die Exportzahlen könnten etwas zurückgehen, da sich andere große Volkswirtschaften weiter öffnen.

Wie wird sich die Agenda für gemeinsamen Wohlstand auf das Wirtschaftswachstum auswirken?

Vivian: Wachstum ist nach wie vor ein wichtiger Bestandteil der chinesischen Geschichte, aber die Regierung konzentriert sich jetzt stärker auf die Förderung eines nachhaltigen, breit angelegten Wachstums.

Die Ungleichheit bei Einkommen und Vermögen hat in China in den letzten Jahrzehnten erheblich zugenommen, und einer der Schwerpunkte der Agenda "Gemeinsamer Wohlstand" besteht darin, die Einkommensverteilung von der traditionellen Pyramidenform zu einem Oval zu verändern. Die Verbreiterung der Basis der wirtschaftlichen Produktivität ist notwendig, um einige der strukturellen Wachstumsherausforderungen, wie die Alterung der Bevölkerung, auszugleichen.

Vor diesem Hintergrund werden wir wahrscheinlich eine Verschiebung im Wachstumsmix der chinesischen Wirtschaft erleben. Frühere Wachstumstreiber wie die digitale Wirtschaft könnten weniger beitragen. Andere, wie die High-End-Fertigung, die Halbleiterindustrie und die grüne Energiebranche, werden sich wahrscheinlich beschleunigen.

Clifford: Die Regierung ist jedoch bestrebt, ein Gleichgewicht zwischen sozialer Stabilität und der Schaffung von Wohlstand für die breite chinesische Bevölkerung zu finden.

Eine andere Möglichkeit zur Umsetzung des Gemeinsamen Wohlstands könnte darin bestehen, geduldig zu bleiben und sich mit konventionellen politischen Maßnahmen zurückzuhalten. So erwarteten die meisten Menschen beispielsweise "entscheidende" Maßnahmen der Regierung, um dem jüngsten Ausverkauf auf dem chinesischen Immobilienmarkt zu begegnen. Bislang hat es keine gegeben. Allerdings ist "keine Politik" selbst eine Politik. Die Regierung könnte versuchen, in einem Sektor tätig zu werden, in dem hohe Preise die Reichen begünstigen und die breite Bevölkerung benachteiligen.

Wie sind die Inflationsaussichten in China? Warum ist die Verbraucherinflation niedriger als in anderen Ländern?

Vivian: Der chinesische Erzeugerpreisindex (PPI) verzeichnete im Oktober 2021 eine jährliche Veränderung von 13,5 % und damit den höchsten Stand der letzten 20 Jahre. Dieser starke Anstieg ist auf die weltweit steigenden Rohstoffpreise, das strukturell verringerte Angebot an Produktionskapazitäten infolge angebotsseitiger Reformen, Infrastrukturanreize und das Exportwachstum zurückzuführen.

Der chinesische Verbraucherpreisindex (VPI) stieg im Oktober 2021 im Vergleich zum Vorjahr jedoch nur um 1,5 %. Für diese enorme Abweichung gibt es strukturelle Gründe. China hat ein starkes und wachsendes E-Commerce-Geschäft, das tendenziell zu einer Preisdeflation führt.

Außerdem waren die chinesischen Hersteller in der Lage, den PPI-Druck trotz eines gewissen Margendrucks auf kurze Sicht weitgehend aufzufangen, da sie durch das starke Volumenwachstum und die verbesserte Kostenstruktur kompensiert wurden.

Clifford: Die Schweinefleischpreise, ein wichtiger Inflationstreiber in China, sind im Jahr 2021 gesunken, da die Schweinebestände vergrößert wurden und die Schlachtzahlen gestiegen sind. Der größte Störfaktor in diesem Jahr sind jedoch die Gemüsepreise, da die heftigen Regenfälle im September und Oktober die Ernteproduktion beeinträchtigen.

In der Zwischenzeit besteht die Gefahr, dass die steigenden Rohstoffpreise und andere Elemente des heutigen hohen PPI in der zweiten Jahreshälfte 2021 auf den VPI durchschlagen. In China kam es aufgrund von COVID-19 zu mehreren landesweiten und regionalen Verboten, die die Verbraucherausgaben einschränkten und den Nachfragedruck vom VPI fernhielten.

Eine wichtige Frage für die Zukunft ist jedoch, wie die Regierung COVID-19 im Jahr 2022 angehen wird. Wird China mit der Nulltoleranz weitermachen oder lernen, mit COVID-19 zu leben? Bei einer weiteren Öffnung könnte der Druck auf die Verbraucherpreise zunehmen.

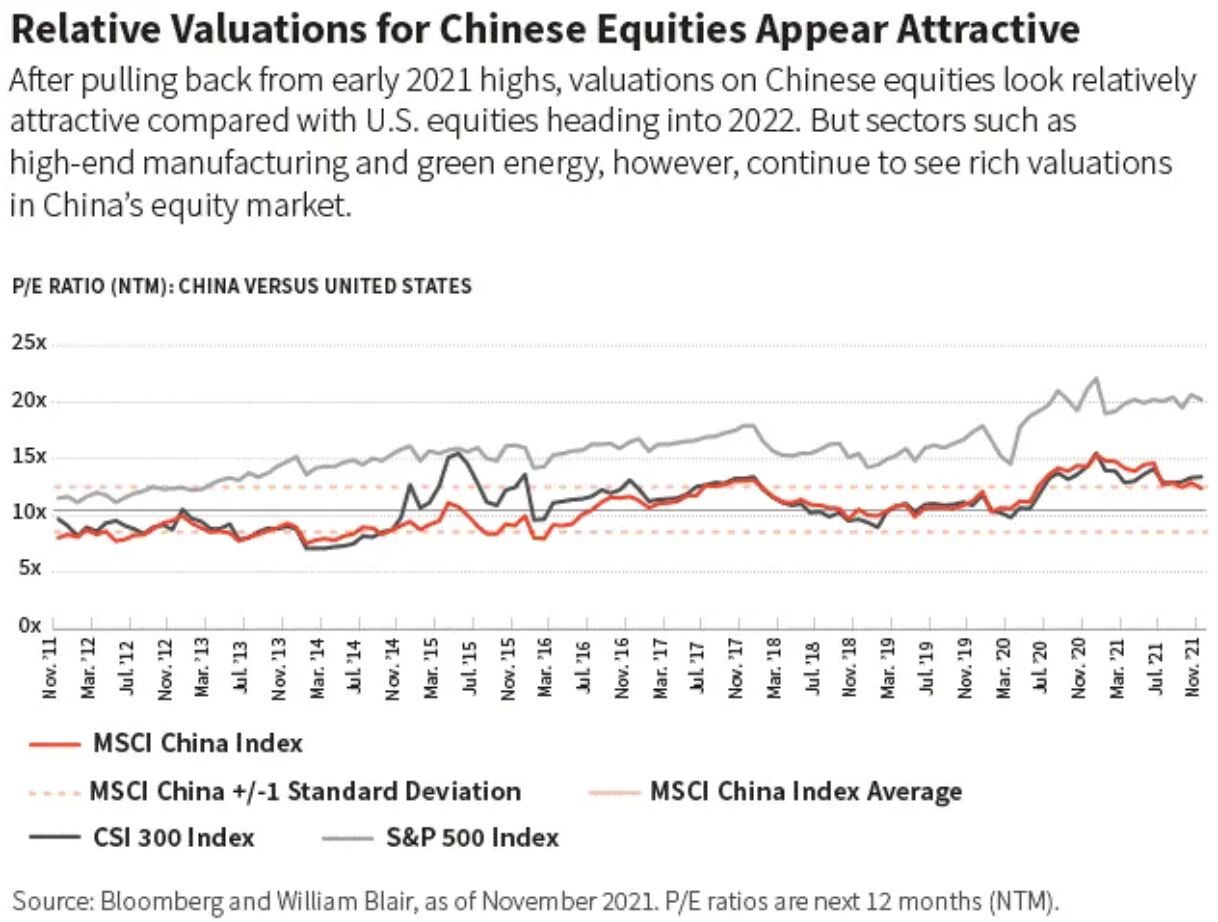

Vivian, wie günstig erscheinen die Bewertungen an den chinesischen Aktienmärkten auf dem Weg ins Jahr 2022?

Vivian: Das Bewertungsrisiko ist insgesamt geringer als vor einem Jahr, was für chinesische Aktien im Jahr 2022 unter sonst gleichen Bedingungen günstig sein dürfte. Das Ertragswachstum war 2021 uneinheitlich, mit Divergenzen zwischen konsumorientierten und verarbeitenden Industrien; diese Divergenz wurde durch politische und regulatorische Entwicklungen verschärft.

Die chinesische Internetbranche beispielsweise erlebte 2021 sowohl fundamentalen als auch politischen Gegenwind. Infolgedessen verlor der breitere chinesische Aktienindex MSCI China All Shares Index im Jahr 2021 in US-Dollar 13 % an Wert. Der inländische China A-Shares Index, CSI 300, verlor im gleichen Zeitraum 3,5 % in Renminbi.

Wir gehen davon aus, dass chinesische Aktien im Jahr 2022 insgesamt besser abschneiden werden, was auf eine Erholung der Erträge und weniger anspruchsvolle Bewertungen zurückzuführen ist. Der MSCI China All Shares Index wurde mit einem 13,5-fachen Kurs-Gewinn-Verhältnis gehandelt, was im Vergleich zum S&P 500 Index, der etwa das 20-fache aufweist, günstig ist.

Auf Sektorebene haben wir jedoch einen Anstieg der Bewertungen in bestimmten Segmenten, wie z. B. in der hochwertigen verarbeitenden Industrie und im Bereich grüne Energie, festgestellt.

Clifford, was sind Ihre Aussichten für den chinesischen Anleihemarkt im Jahr 2022?

Clifford: Wir gehen davon aus, dass der Markt im Jahr 2022 durch ausgewogenere, in beide Richtungen gehende Kapitalströme angetrieben wird. Die ausländischen Zuflüsse dürften weiterhin stark sein, da China immer noch eine der wenigen großen Volkswirtschaften mit positiven Realzinsen ist. Gleichzeitig werden chinesische Staatsanleihen von Anlegern und Indexanbietern zunehmend als Mainstream-Assetklasse anerkannt, entweder durch höhere Investitionsallokationen oder durch eine breitere Aufnahme in die Indizes.

Steigende Zinssätze könnten chinesische Staatsanleihen gegenüber US-Treasuries und europäischen Anleihen weniger attraktiv machen.

Andererseits steigen die Zinssätze weltweit, da der Inflationsdruck weltweit aufgestaut ist. Dies kann dazu führen, dass chinesische Staatsanleihen unter Bewertungsgesichtspunkten gegenüber US-Treasuries und europäischen Anleihen an Attraktivität einbüßen. Natürlich ist es noch ein weiter Weg bis zur Schließung der Bewertungslücke, aber die Anleger müssen möglicherweise die Arbitragegeschäfte mit chinesischen Staatsanleihen ernsthaft überdenken, wenn das Inflationsrisiko in China wie in anderen Ländern zunimmt.

Angesichts dieses gegenläufigen Drucks könnte die lokale Inflation über das Schicksal des chinesischen Anleihemarktes im Jahr 2022 entscheiden. Der chinesische Verbraucherpreisindex ist nach wie vor niedrig, und ich rechne zumindest in der ersten Hälfte des Jahres 2022 nicht mit einem starken Anstieg der Inflation. Daher bin ich vorsichtig optimistisch, was chinesische Staatsanleihen angeht, und ich denke, dass die aktuellen Bewertungen sowohl aus reiner als auch aus relativer Sicht attraktiv sind.

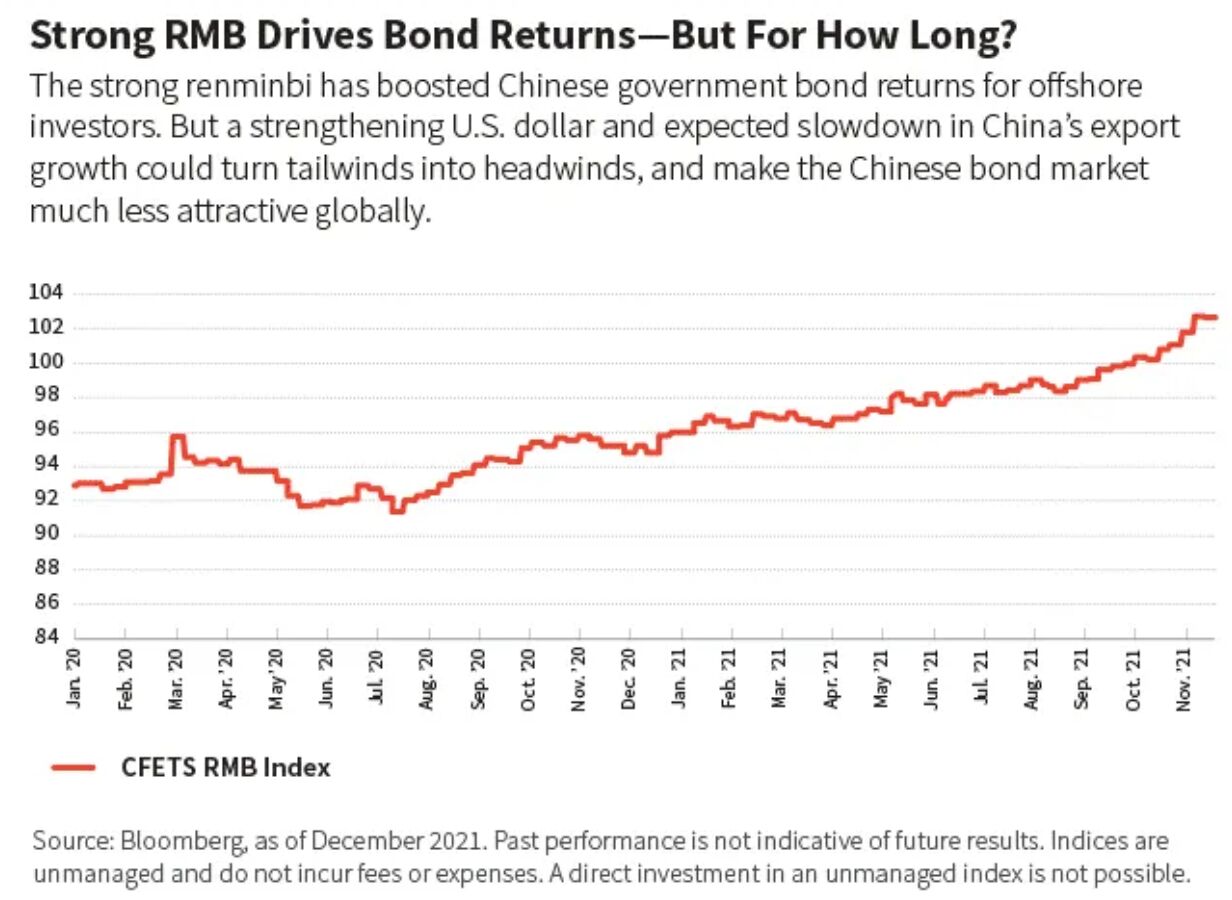

Der Renminbi (RMB) ist ein wichtiger Risikofaktor, den man bei währungsbereinigten Anleiherenditen im Auge behalten sollte. Er ist derzeit stark - der CFETS-RMB-Index lag Ende 2021 bei über 102, was auf Zuflüsse von Offshore-Anlegern, Devisen (Widerstandsfähigkeit dank der stabilen Währungspolitik der Regierung) und eine gesunde Positionierung in der Leistungsbilanz (die entstand, als Reisebeschränkungen Abflüsse aus dem Tourismus verhinderten) zurückzuführen ist. Die Aussicht auf eine anhaltende RMB-Aufwertung wird jedoch vor dem Hintergrund eines stärkeren US-Dollars und einer möglichen Verlangsamung des chinesischen Exportwachstums in Frage gestellt werden.

Vivian, wo sehen Sie angesichts der umfassenden sozialen und wirtschaftlichen Umstrukturierung in China derzeit Chancen auf den Aktienmärkten?

Vivian: Traditionell liegen die Hauptanlagechancen in China in strukturell wachsenden Sektoren wie Konsumgüter, Gesundheitswesen und Technologie. Daran hat sich unserer Ansicht nach nichts geändert, auch wenn die kurzfristigen Wachstumsaussichten dieser Sektoren wie Konsumgüter und Gesundheitswesen durch das Wiederaufleben der COVID-Varianten und die damit verbundenen Sperrungen beeinträchtigt werden könnten. Einige Segmente hatten in letzter Zeit mit erheblichem politischem Gegenwind zu kämpfen, der sich jedoch weitgehend stabilisiert hat.

Die Internet- und E-Commerce-Branche bleibt eine wichtige Chance, weil das Geschäftsmodell so günstig ist; außerdem haben die jüngsten politischen Bedenken die Bewertungen attraktiver gemacht.

Auch im Gesundheitswesen sehen wir weiterhin Chancen, vor allem in Bereichen wie Auftragsforschung und -herstellung, innovative Arzneimittel, Spezialkrankenhäuser, traditionelle chinesische Medizin ohne Generika und andere. Es handelt sich hierbei um langfristige Wachstumsbereiche, da sie nicht ausreichend durchdrungen sind und/oder eine große Substitutionsgeschichte im Inland stattfindet. So sind beispielsweise bestimmte hochinnovative chinesische Medizinprodukte und -geräte bei gleicher technologischer Wirksamkeit viel billiger als die der globalen Konkurrenz.

Uns gefällt auch die Technologie. Früher war die Digitaltechnik vorherrschend und ist es auch heute noch, aber die Hardware-Technologie ist jetzt eine größere Wachstumsstory. Dazu gehören High-End-Fertigung, Automatisierung, Halbleiter, grüne Energie, Batterien für Elektrofahrzeuge und Ähnliches. Wir glauben, dass sie in Zukunft noch attraktiver sein wird, sowohl aus der Perspektive des Branchenwachstums als auch der staatlichen Unterstützung.

Vivian Lin Thurston, CFA, Partner, Portfoliomanager & Research Analyst im William Blair Global Equity Team.

Clifford Lau, CFA, Portfoliomanager im William Blair Emerging Markets Debt Team.

Weitere beliebte Meldungen: