Durch den EU-Wiederaufbaufonds ist eine Flut an Anleihenemissionen der EU zu erwarten: 30% des Gesamtvolumens von 750 Milliarden Euro, also 225 Milliarden Euro, sollen in Klimaschutzprojekte fließen und folglich über EU-Green-Bonds finanziert werden. Mit dem Scheitern des Eilantrags vor dem Bundesverfassungsgericht gegen die deutsche Ratifizierung ist der Weg zur Lancierung des Wiederaufbaufonds praktisch geebnet. Mit dem Beginn der Emission der EU-Green-Bonds ist daher aller Voraussicht nach ab Juli/August zu rechnen. Damit dürfte die EU künftig größter Green-Bond-Emittent werden und dem Green-Bond-Markt weiterhin zu überproportionalen Wachstumsraten verhelfen. Dabei stellt sich die Frage, ob Anleihen der Europäischen Union, insbesondere Green Bonds und Social Bonds, eine Alternative zu Staatsanleihen der Euro-Kernstaaten werden könnten.

Rendite der EU-Anleihen auf Niveau der Eurozonen-Kernstaaten

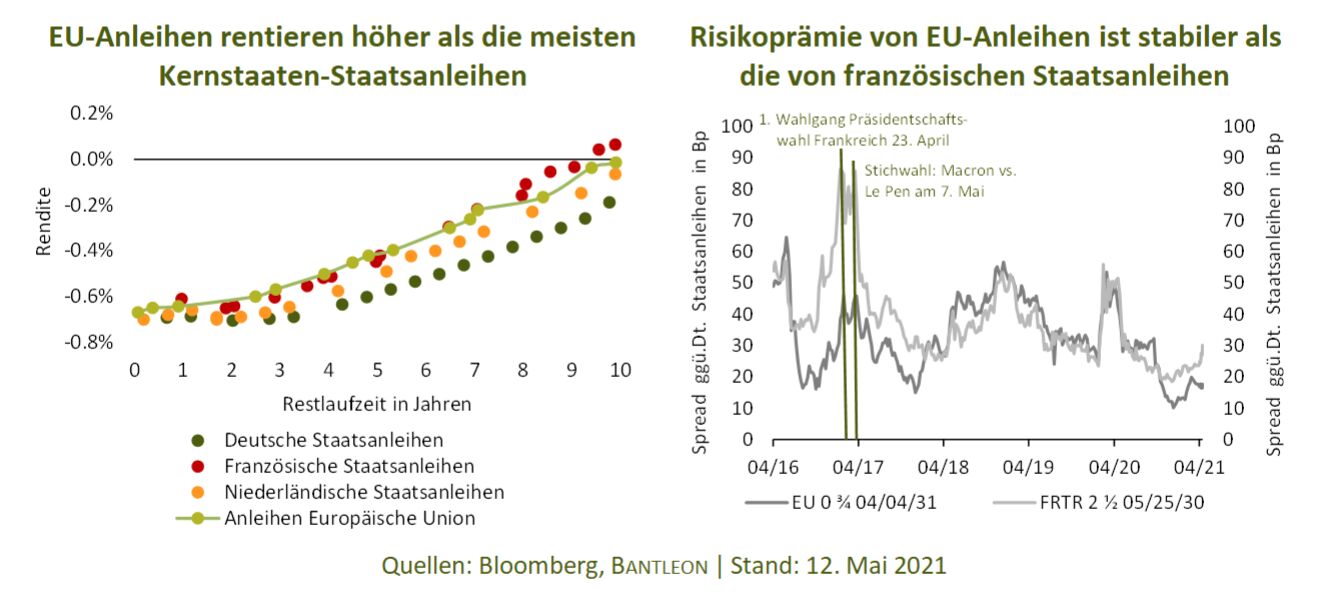

Anleihen der Europäischen Union rentieren bereits seit geraumer Zeit nahe dem Niveau von Kernstaaten-Staatsanleihen. Anleihen mittlerer Laufzeit bieten nur einen Renditeaufschlag von wenigen Basispunkten gegenüber französischen oder österreichischen Staatsanleihen. Dies liegt an der hohen Liquidität der Anleihen und der vergleichbaren Bonität des Emittenten, die auf der höchsten Bonitätsstufe »AAA« liegt. Einzig die Ratingagentur S&P vergibt für die EU noch ein Rating von »AA« mit positivem Ausblick. Dieses Rating sollte sich aber auf »AAA« verbessern, was den Risikoaufschlag der EU-Anleihen weiter reduzieren dürfte. Die Renditen von EU-Anleihen werden folglich weiter in Richtung des Niveaus von »AAA« Staatsanleihen sinken.

EU wird bedeutenden Anteil an breiten Marktindizes einnehmen

Mit dem wachsenden ausstehenden Emissionsvolumen nimmt auch der Anteil der EU-Anleihen in breiten Marktindizes zu. Der Anteil ist mit derzeit 1% des breiten europäischen Anleihenmarktes noch gering, kann aber unter Berücksichtigung des vollen Emissionsvolumens von 750 Milliarden Euro auf über 7% steigen. Damit hätten EU-Anleihen in gängigen Marktindizes ein ähnlich hohes Gewicht wie deutsche Bundesanleihen. Der genaue Anteil hängt allerdings vom Wachstum des breiten Anleihenmarktes in den kommenden Jahren ab. Am Green-Bond-Markt hingegen werden EU-Anleihen schon bald den größten Teil einnehmen. Mit einem Volumen von 36 Milliarden Euro und 8% Marktanteil ist Frankreich derzeit größter Green-Bond-Emittent. Dieses Volumen dürfte unter der Annahme eines proportionalen Emissionsfortschritts bereits im laufenden Jahr durch die EU erreicht und dann rasch deutlich übertroffen werden. In diesem Jahr hat die EU bislang erst konventionelle Anleihen und Social Bonds für 35 Milliarden Euro begeben. Unter Berücksichtigung der Emissionsprognose der EU (etwa 170 Milliarden Euro für 2021), wird sie noch etwa 135 Milliarden Euro aufnehmen müssen, was zum Jahresende bei einem 30%igen Anteil an Green Bonds einem Anteil von 8% am Green-Bond-Markt entspricht. Für Investoren mit starker Benchmarkorientierung führt künftig kein Weg mehr an EU-Anleihen vorbei.

Liquider Derivatemarkt als bedeutendes Unterscheidungsmerkmal

Ein bedeutender Indikator für liquide und entwickelte Märkte ist das Vorhandensein liquider Derivate auf die jeweilige Assetklasse. Für deutsche, französische und italienische Staatsanleihen bestehen über die Terminbörse Eurex liquide Märkte für Futures, die zu Absicherung oder Spekulationszwecken genutzt werden können. Für EU-Anleihen gibt es sie nicht. In Anbetracht der künftigen Größe und Liquidität der EU-Anleihen, die in etwa auf dem Niveau ausstehender deutscher Staatsanleihen liegen dürften, ist nicht auszuschließen, dass später auch Futures auf EU-Anleihen verfügbar sein werden. Derzeit ist dies noch ein wichtiges Unterscheidungsmerkmal.

EU-Anleihen als Alternative mit Blick auf die französische Präsidentschaftswahl 2022

Für Investoren, die ihr Portfolio im Umfeld politischer Ereignisrisiken weiter diversifizieren möchten, sind EU-Anleihen schon jetzt eine interessante Alternative zu Kernstaaten-Staatsanleihen. So hatte die französische Präsidentschaftswahl im Jahr 2017 die Anleihenmärkte kräftig durchgerüttelt. Grund dafür war der überraschend hohe Stimmenanteil für die rechtspopulistische Kandidatin Marine Le Pen. Die kommenden Präsidentschaftswahlen im Mai 2022 könnten zu einem Déjà-vu führen, denn Le Pen führt in Umfragen bereits jetzt knapp vor ihrem Konkurrenten Emmanuel Macron. EU-Anleihen dürften sich aber wegen der nun deutlich ausgeprägteren Solidargemeinschaft der EU-Staaten stabiler entwickeln als französische Staatsanleihen.

Fazit: EU-Anleihen eignen sich schon heute als Ergänzung zu Kernstaaten-Staatsanleihen. Sie bieten zusätzliches Diversifikationspotenzial und sind wegen der künftig hohen Anzahl an Green Bonds und Social Bonds wichtige Zielinvestments für Anleger mit Nachhaltigkeitsfokus. Perspektivisch werden sie aufgrund des emittierten Anleihenvolumens eine große Bedeutung in breiten Anleihenbenchmarks und damit auch in benchmarkorientierten Strategien einnehmen. Investoren können schon jetzt beginnen, EU-Anleihen ihren Portfolios beizumischen und so von der wachsenden Popularität des supranationalen Emittenten profitieren.

Marcio da Costa, Portfolio Manager SSA & Green Bonds, Bantleon

Weitere beliebte Meldungen: