Beim Streben nach Rendite in einem Umfeld mit historisch engen Kreditspreads stellt sich für Anleger die Frage, wie sich das Risiko-Rendite-Profil eines traditionell diversifizierten Portfolios optimieren lässt. Aktuell eröffnet sich eine günstige Gelegenheit, in eine Anlageklasse mit höheren Renditen und attraktivem risikoadjustiertem Ertragspotenzial zu investieren – eine Möglichkeit, die bislang institutionellen Investoren vorbehalten war.

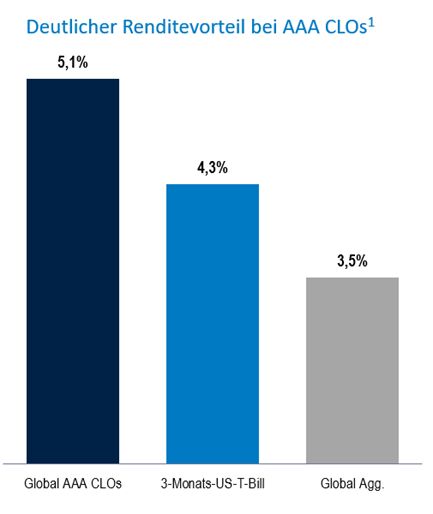

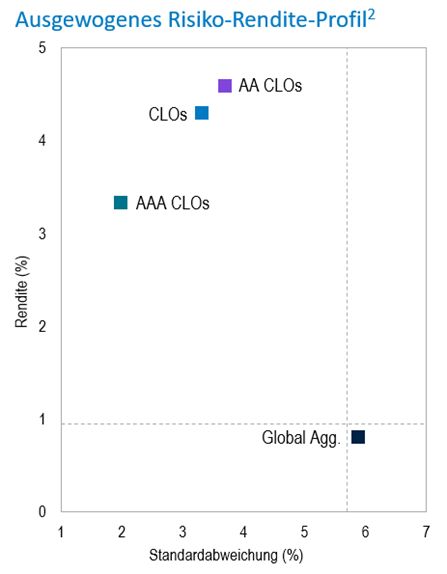

Besicherte Kreditverbriefungen (Collateralized Loan Obligations, CLOs) bieten im Allgemeinen höhere Renditen als Unternehmensanleihen mit vergleichbaren Ratings, wie sie beispielsweise im Global Aggregate Index enthalten sind. CLO-Tranchen sind zwar so konzipiert, dass sie unterschiedlich hohe Risiken und Erträge bieten, doch die qualitativ hochwertigsten CLO-Tranchen zeichnen sich durch beständig attraktive Renditen bei einem geringen Ausfallrisiko aus.

„In einer Welt der hohen Zinsen und der anhaltenden Unsicherheit bieten CLOs mit Rating AAA die seltene Kombination aus hoher Bonität, zinsvariablen Coupons und struktureller Robustheit“, erklärt Edwin Wilches von PGIM. „Für Anleger, die höhere Renditen bei einem möglichst geringen Kreditrisiko anstreben, sind AAA CLOs eine interessante Alternative zu traditionellen festverzinslichen Anlagen.“

Als Co-Leiter des Teams für verbriefte Produkte bei PGIM, das Anlagen im Umfang von USD 145 Mrd. verwaltet, gehört Wilches zu den Verantwortlichen für die CLO-Plattform von PGIM mit einem Volumen von USD 75 Mrd. – und bringt damit fundierte Expertise in diesem Bereich mit.

Die Manager machen den Unterschied aus

Der USD 1,4 Bio. schwere CLO-Markt dürfte weiter wachsen, weil er durch neue börsengehandelte Wertpapiere für mehr Anleger zugänglich wird. Das heißt, dass CLOs für viele Anleger etwas Neues sein werden, was unterstreicht, wie wichtig Erfahrung, Ressourcen und Leistungsmerkmale bei der Wahl des Managers sind. PGIM zählt zu den zehn größten CLO-Managern und den zehn führenden Emittenten von CLOs weltweit4.

Dank weitreichender Erfahrungen mit Produkten für institutionelle Kunden verfügt PGIM über Ressourcen und Beziehungen, durch die das Unternehmen heute eine führende Rolle bei der Verbreitung einer Anlageklasse spielt, die für ihre Komplexität und die großen Performanceunterschiede zwischen Managern bekannt ist. „PGIM besitzt bedeutende Vorteile beim Sourcing, der Strukturierung und der Ausführung an den Sekundärmärkten“, sagt Wilches. „Wir können bessere Bedingungen aushandeln, unter anderem weitere Spreads sowie bessere Schutzmechanismen und ESG-Kriterien, um eine hohe strukturelle Robustheit und hochwertige Erträge zu bieten.“

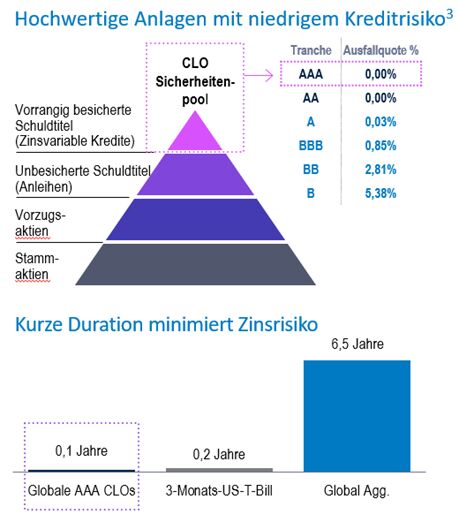

AAA CLOs als Baustein für risikooptimierte Portfolios

Bei den Sicherheiten von CLOs handelt es sich hauptsächlich um vorrangig besicherte Kredite. Die Kredite werden in einer Zweckgesellschaft gebündelt, die Wertpapiertranchen mit unterschiedlicher Kreditqualität begibt. Die AAA-Tranche birgt zwar das geringste Kreditrisiko, genießt aber zusätzlichen Schutz durch die CLO-Struktur, weil Zahlungen aus dem Pool der zugrunde liegenden Kredite zuerst an die Tranchen mit der höchsten Kreditqualität ausgezahlt werden. Das bedeutet, dass die AAA-Tranche im Verlustfall erst nach allen nachrangigen Tranchen betroffen wäre.

In der mehr als 30-jährigen Geschichte dieses Marktes hat es bei AAA-Tranchen weder Zahlungsausfälle noch Kapitalverluste gegeben. Wilches beschreibt hochwertige CLOs als „sehr kreditrisikoarm“.

Bessere Diversifikation

CLOs investieren in aktiv verwaltete, diversifizierte Pools vorrangig besicherter Unternehmenskredite. Aufgrund ihrer Struktur weisen sie eine geringe Korrelation zu traditionellen festverzinslichen Anlagen und Aktien auf. Die Aufnahme von AAA CLOs in ein Portfolio kann aufgrund ihrer außerordentlich robusten Cashflows die risikoadjustierten Erträge und die Gesamtqualität des Portfolios deutlich verbessern.

Mit der kürzlichen Auflegung des PGIM Global AAA CLO Fund, einem der ersten wirklich aktiv verwalteten globalen Fonds seiner Art, möchte PGIM CLOs als Anlagechance mehr Anlegern zugänglich machen. Für Wilches, der AAA CLOs als eine der „attraktivsten und günstigsten Anlagen an den globalen Anleihemärkten“ betrachtet, könnte der Zeitpunkt nicht besser sein.

„Da Zinssenkungen in Sicht sind, überdenken die Anleger ihre Barmittel-Allokationen. Vorrangige CLOs bieten die seltene Kombination aus Liquidität und Robustheit, ohne Abstriche bei der Rendite“, erklärt er.

Erfahren Sie mehr über den PGIM Global AAA CLO Fund hier.

Weitere beliebte Meldungen:

Quellen:

1 Rendite dargestellt durch Yield-to-Worst globaler AAA CLOs: 50% JPM US CLOIE AAA / 50% EURO CLOIE AAA (USD Equivalent); Global Agg: Bloomberg Global Aggregate Index USD; US-Treasuries: ICE BofAML US 3-Month Treasury Bill Index.

2 Seit dem frühesten gemeinsamen Auflegungstag 30. Dezember 2011. CLO: JPM CLOIE Index; AAA CLO: JPM CLOIE USD AAA Index; AA CLO: JPM CLOIE USD AA Index; Global Agg Bond Index: Bloomberg Global Aggregate Index USD Unhedged.

3 Nur zur Veranschaulichung. Stellt die Kapitalstruktur eines Unternehmens mit einem Rating unterhalb IG dar. Quelle für Daten zu Ausfällen: Moody’s 1993 bis 2024, Gesamtausfälle über 10 Jahre, Stand: Juni 2025. Keiner der Indizes wird verwaltet. Eine Direktanlage in einem Index ist nicht möglich. Keine Anlagestrategie oder Risikomanagementtechnik kann in jedem beliebigen Marktumfeld gewährleisten, dass Renditen erzielt oder Risiken beseitigt werden.

4 Quelle: JPM CLOIE, Stand: 28. Februar 2025.

Verweise auf bestimmte Wertpapiere und deren Emittenten dienen ausschließlich illustrativen Zwecken und stellen weder eine Empfehlung zum Kauf oder Verkauf solcher Wertpapiere dar, noch sollten sie als solche interpretiert werden. Die genannten Wertpapiere können zum Zeitpunkt der Veröffentlichung im Portfolio enthalten sein oder auch nicht. Falls solche Wertpapiere gehalten werden, wird keine Zusicherung gegeben, dass diese weiterhin gehalten werden.

Die hierin geäußerten Ansichten stammen von Investmentexperten von PGIM zum Zeitpunkt der Kommentierung, spiegeln möglicherweise nicht deren aktuelle Meinungen wider und können sich ohne vorherige Ankündigung ändern. Weder die hierin enthaltenen Informationen noch geäußerte Meinungen sind als Anlageberatung oder als Angebot zum Verkauf bzw. als Aufforderung zum Kauf der genannten Wertpapiere auszulegen. Weder PFI, noch deren verbundenen Unternehmen oder deren lizenzierte Vertriebsmitarbeiter erteilen Steuer- oder Rechtsberatung. Kunden sollten sich für eine Beratung zu ihrer individuellen Situation an ihren Rechtsanwalt, Steuerberater und/oder Buchhalter wenden. Bestimmte Informationen in diesem Kommentar stammen aus Quellen, die zum Zeitpunkt der Veröffentlichung als zuverlässig gelten; jedoch kann keine Garantie für die Richtigkeit, Vollständigkeit oder Unveränderlichkeit dieser Informationen übernommen werden. Die hierin enthaltenen Informationen entsprechen dem Stand zum Zeitpunkt der Veröffentlichung (oder einem früheren, angegebenen Datum) und können sich ohne vorherige Ankündigung ändern. Der Manager ist nicht verpflichtet, Informationen zu aktualisieren; ebenso wenig geben wir ausdrückliche oder stillschweigende Zusicherungen hinsichtlich der Vollständigkeit oder Richtigkeit.

Alle hierin enthaltenen Prognosen oder Vorhersagen können sich ohne vorherige Ankündigung ändern. Tatsächliche Daten können abweichen und sind möglicherweise nicht dargestellt. Prognosen und Vorhersagen unterliegen hohen Unsicherheiten und sollten daher lediglich als beispielhafte Darstellung einer breiten Spanne möglicher Ergebnisse betrachtet werden. Prognosen oder Vorhersagen basieren auf Annahmen, können erheblich überarbeitet werden und sich bei veränderten wirtschaftlichen und Marktbedingungen wesentlich ändern.

Risiken

Eine Investition in den Fonds ist mit einem hohen Risiko verbunden, einschließlich des Risikos eines vollständigen Verlusts des investierten Kapitals. Der Fonds ist in erster Linie darauf ausgerichtet, bestimmte Anlagen zu erwerben, die erhebliche Risiken mit sich bringen, darunter Performance-Risiken, Preisvolatilität, administrative Risiken und Kontrahentenrisiken. Es wird keine Garantie oder Zusicherung gegeben, dass das Anlageprogramm eines Fonds erfolgreich sein wird oder dass die Renditen des Fonds eine geringe Korrelation mit dem traditionellen Wertpapierportfolio eines Anlegers aufweisen.

Jede Investition in den Fonds gilt als spekulative Anlage und ist nicht als vollständiges Anlageprogramm gedacht. Eine Investition in den Fonds ist nur für Personen geeignet, die das wirtschaftliche Risiko eines Kapitalverlusts tragen können und die die Bedingungen erfüllen, die im Prospekt, dem Nachtrag und dem Basisinformationsblatt („KIID“) bzw. dem Basisinformationsblatt („KID“) der Waystone UCITS Platform (Lux) SICAV (zusammen die „Fondsdokumente“) festgelegt sind. Es kann keine Zusicherung gegeben werden, dass der Fonds sein Anlageziel erreicht. Potenzielle und bestehende Anleger sollten die mit einer Investition in den Fonds verbundenen Risiken sorgfältig prüfen, einschließlich, aber nicht beschränkt auf die in den Fondsdokumenten genannten Risiken. Potenzielle und bestehende Anleger sollten ihre eigenen Rechts-, Steuer- und Finanzberater hinsichtlich der Risiken einer Investition in den Fonds konsultieren. Jedes dieser Risiken kann sich wesentlich negativ auf den Fonds und seine Anteilseigner auswirken. Die Rendite kann sich durch Wechselkursschwankungen erhöhen oder verringern. Der Einsatz von Finanzderivaten kann zu erhöhten Gewinnen oder Verlusten im Fonds führen. Wenn die Währung eines Anlegers von der Währung des Fonds abweicht, kann die Rendite durch Wechselkursschwankungen beeinflusst werden. Der Nettoinventarwert (NAV) des Fonds wird täglich berechnet und auf der Website des Fonds unter folgender Adresse veröffentlicht: www.pgimfunds.com.

Politisches Risiko: Der Wert der Anlagen des Fonds kann durch Unsicherheiten wie internationale politische Entwicklungen, soziale Instabilität und Änderungen der Regierungspolitik beeinflusst werden. Dies kann zu ausgeprägteren Risiken führen, wenn sich die Bedingungen besonders auf ein oder mehrere Länder oder Regionen auswirken.

CLO-Risiken: Der Fonds investiert einen erheblichen Teil seines Vermögens in vorrangige Tranchen von CLOs. Es besteht jedoch keine Verpflichtung, dass die Investitionen des Fonds auf die jeweils vorrangigste Ebene der von der CLO-Struktur emittierten Schuldverschreibungen beschränkt sind. CLOs unterliegen wie alle Schuldverschreibungen dem Risiko von Kapital- und Zinsausfällen. CLOs sind Kredit-, Zins-, Bewertungs-, Vorfälligkeits- und Verlängerungsrisiken ausgesetzt. Auch vorrangige CLO-Schuldtranchen können Verluste erleiden, etwa durch Ausfälle, Herabstufungen der Ratings der zugrunde liegenden Sicherheiten, Ausfälle der nachrangigen Tranchen, Markterwartungen von Ausfällen und Anlegeraversion gegenüber CLOs als Anlageklasse. Einige der Kredite, in die ein zugrunde liegender CLO investiert und denen der Fonds indirekt ausgesetzt sein kann, können „Covenant-lite“ sein, d. h. sie enthalten weniger finanzielle Verpflichtungen als andere Kredite (in manchen Fällen gar keine) und keine Bedingungen, die dem Kreditgeber ermöglichen, die Leistung des Kreditnehmers zu überwachen und bei Nichterfüllung bestimmter Kriterien einen Ausfall zu erklären. Eine Investition des Fonds in einen CLO mit solchen Krediten kann die Fähigkeit zur Neubewertung des Kreditrisikos beeinträchtigen. Dadurch kann sich das Verlustrisiko des Fonds erhöhen, was sich negativ auf das Nettoergebnis und den NAV des Fonds auswirken kann.

Regulatorische Risiken: Negative Entwicklungen bei CLO-Managern, etwa regulatorische Probleme oder andere Ereignisse, die deren Leistungsfähigkeit beeinträchtigen, können sich negativ auf die Performance der CLO-Wertpapiere auswirken, in die der Fonds investiert. Anleger sollten sich bewusst sein, dass der Investmentmanager und der Fonds der Verbriefungsverordnung unterliegen, die im Laufe der Zeit geändert werden kann. Die Art solcher Änderungen und deren Auswirkungen auf den Fonds sind derzeit nicht bekannt.

Der Fonds ist ein Teilfonds der Waystone UCITS Platform (Lux) SICAV, einer Société d’Investissement à Capital Variable (SICAV), die mit beschränkter Haftung in Luxemburg gegründet wurde und als Organismus für gemeinsame Anlagen in übertragbaren Wertpapieren (UCITS) in Form einer offenen Investmentgesellschaft mit variablem Kapital gemäß dem luxemburgischen Gesetz vom 17. Dezember 2010 über Organismen für gemeinsame Anlagen zugelassen ist, in der jeweils gültigen Fassung.

Für wichtige Informationen zu Risiken und Offenlegung besuchen Sie bitte UCITS Disclosure.