Der S&P 500 (-4,8%) und der NASDAQ 100 (-5,0%) gaben im Berichtsmonat aufgrund neu aufflammender Zinsängste nennenswert nach. Die starke Entwicklung des US-Dollars belastete die Märkte zusätzlich. Die europäischen Indizes hielten sich hingegen etwas besser, der EURO STOXX 50 sank um -2,8% und der DAX gab um -3,5% nach. Die Rendite zehnjähriger US-Staatsanleihen stieg von 4,11% auf 4,57%, die Rendite von Bundesanleihen gleicher Laufzeit stieg um 37 Basispunkte auf 2,84%.

Die Nachwirkungen der Jackson Hole Konferenz sorgten für einen grundsätzlich schwachen September an den Finanzmärkten. Wie erwartet hat die FED im September zwar den Leitzins unverändert gelassen, jedoch die mittelfristigen Zinserwartungen stärker angehoben als von den Marktteilnehmern erwartet. Eine Zinssenkung hat die FED erst für das zweite Halbjahr des nächsten Jahres in Aussicht gestellt. Die Rendite von US-Staatsanleihen mit zehn Jahren Laufzeit erreichte in der Folge das höchste Niveau seit 2007. Befeuert wurde der Anstieg der Zinsen auch durch den Ölpreis, der seit Juni einen Anstieg von über 30% verzeichnet. Dies schürt die Sorgen der Investoren vor einem erneuten Aufflammen der Inflation und einer dann nötigen „Higher for even longer“ Geldpolitik. Das politische Ringen im US-Kongress um die Anhebung der Schuldengrenze fügte sich somit „gut“ in diesen herausfordernden Berichtsmonat. Ein erster Anstieg der Konjunkturindikatoren in China sowie weitere Signale einer expansiveren Geldpolitik halfen am Ende nicht, um die Stimmung zu drehen.

Mitte Oktober startet wieder die Berichtssaison. Es gibt aus unserer Sicht berechtigte Hoffnung, dass die aktuell dominierenden Makroängste durch gute Unternehmensdaten abgelöst werden können. Grundsätzlich sehen wir die USA weiterhin auf dem Pfad eines „Soft Landings“. Die FED täte sicherlich gut daran, ihre Rhetorik erst zu dann ändern, wenn die Inflation wieder nahe 3% liegt oder die Konjunktur stärkere Bremsspuren zeigt. Der steigende Ölpreis mag kurzfristig Inflationsängste schüren, sollte aber mittelfristig eher helfen die US-Konjunktur und damit auch die Preisdynamik zu bremsen.

In diesem Umfeld setzen wir durch unseren Schumpeter-Ansatz konsequent auf offensive (insbesondere in der Digitalwirtschaft) und defensive (vor allem im Gesundheitsbereich) Wachstumstrends. An den Anleihenmärkten sehen wir in den USA wie auch in Europa im Investment Grade Bereich nun wieder attraktive Renditen und haben dies bereits für Qualitätsverbesserungen bei den Emittenten genutzt.

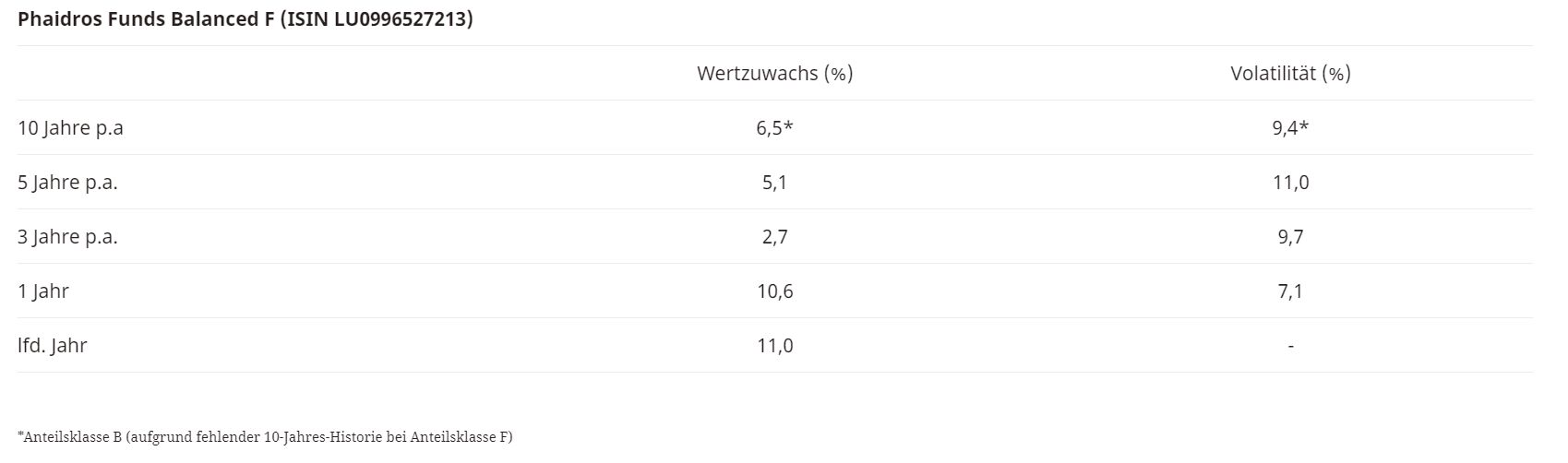

Phaidros Funds Balanced

Der September wurde seiner Statistik als historisch schlechtester Börsenmonat gerecht. Vor allem durch die steigenden Renditen gaben die weltweiten Aktienkurse deutlich nach. Der Phaidros Funds Balanced verlor je nach Anteilsklasse zwischen -1,11% und -1,19%.

Auch wenn die Aktienseite des Fonds im Berichtsmonat insgesamt negativ abschloss, so milderte die ausgewogene Schumpeter-Aufstellung des Portfolios den Rückgang merklich ab. Brookfield Renewable Partners (-12%) ist als Betreiber und Entwickler langfristiger Infrastrukturprojekte stärker vom Zinsanstieg betroffen. Zusätzlich belastete die Nachricht, dass ein Großaktionär die geplante Übernahme des australischen Versorgers Origin Energy verhindern möchte. Die Aktien der DHL Group (-11%) und von LVMH (-9%) verloren aufgrund der Sorgen um die konjunkturelle Dynamik in China stärker als der Gesamtmarkt. Die Aktien-Gewinner im Fonds waren Airbnb (+6%) sowie Novartis und Lululemon (beide jeweils +4%). Lululemon legte nach Veröffentlichung der Quartalszahlen zu Monatsbeginn kräftig zu. Investoren honorierten den erkennbaren Wachstumskurs bei gleichzeitig hoher Profitabilität. Das Gesamtportfolio des Fonds blieb im September weitgehend stabil. Wir stockten lediglich die Position in Cisco Systems weiter auf.

Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 0,29%. Die Rendite 10-jähriger Bundesanleihen tendierte kräftig nach oben und beendete den Monat bei 2,84%, der höchste Stand seit 2011. In diesem Marktumfeld führte die Anleihe von Rakuten (+16%) auch im September die Gewinnerliste auf der Anleihenseite an. Die Stabilisierung des operativen Geschäfts und der mögliche Teilverkauf des Kreditkartenbereichs beruhigten die Investoren nachhaltig. Die Anleihen von Citycon (+8%) profitierten von einer besseren Geschäftsentwicklung im ersten Halbjahr aufgrund steigender Mieteinnahmen.

Die Aktienquote im Phaidros Funds Balanced liegt bei gut 61%, die Anleihenquote bei knapp 34%. Wir gehen davon aus, dass der schwache September ein saisonales Phänomen bleiben wird. Mit der anstehenden Berichtssaison der Unternehmen erwarten wir wieder positive Impulse und einen guten Übergang ins Jahresende.

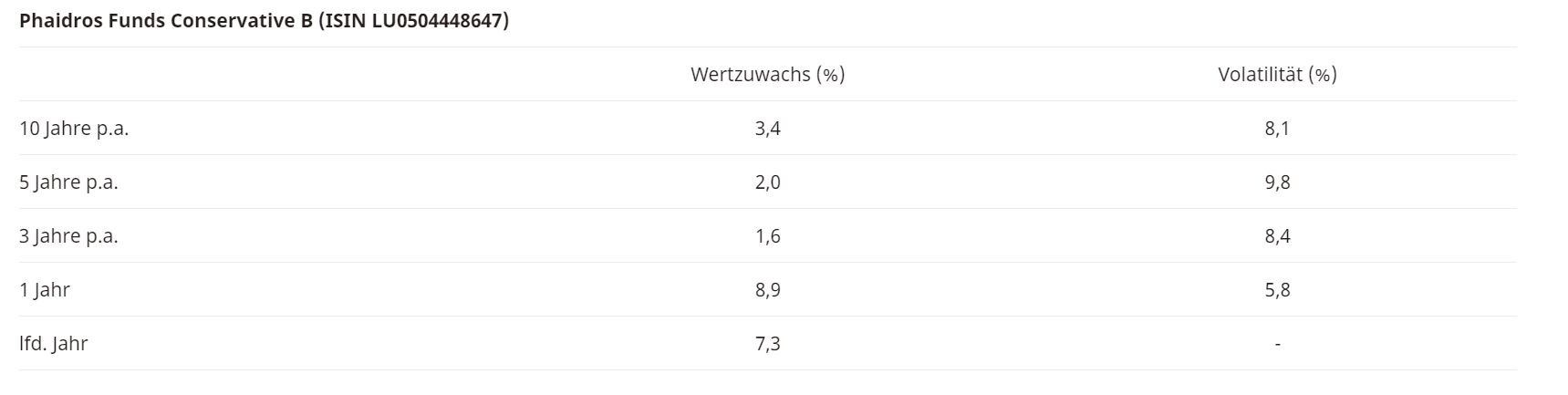

Phaidros Funds Conservative

Der Phaidros Funds Conservative gab über den Monat, je nach Anteilsklasse, zwischen -1,07% und -1,11% nach. Die Aktien im Portfolio verloren um -2,56%, Staatsanleihen fielen um -0,88% und die Unternehmensanleihen gaben um -0,61% nach. Die Gold-Position handelte in Euro zum Monatsultimo -2,01% tiefer.

Der MSCI World Index in Euro beendete den Monat mit einem Minus von -1,91%. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) handelte +0,29% höher.

Die Aktien von Novartis (+4%) entwickelten sich in Folge der angekündigten Abspaltung des Generikageschäfts von Sandoz positiv. Auch die Vonovia-Aktie (+3%) handelte entgegen dem Markttrend fester. Die niedrige Bewertung und eine sich abzeichnende Stabilisierung der Preise für Wohnimmobilien sorgten trotz der gestiegenen Zinsen für eine grundsätzlich verbesserte Stimmung gegenüber Immobilienunternehmen. Die Aktien der DHL Group (-11%) fielen aufgrund der sich eintrübenden Konjunkturaussichten in China. Eine daraus folgende mögliche Konsumschwäche in China belastete auch die Aktie von LVMH (-8%).

Den Rücksetzer am Aktienmarkt nutzen wir, um mit CrowdStrike einen neuen Herausforderer in das Portfolio aufzunehmen. Das Unternehmen wächst stark im Bereich der cloudbasierten IT-Sicherheitsinfrastruktur. Dagegen veräußerten wir die Aktien von Iberdrola. Weiterhin trennten wir uns von PayPal und nahmen dafür Aktien des stabil wachsenden Softwareanbieters ServiceNow neu in das Portfolio auf. Mit Veolia kauften wir zudem einen stabilen Versorger mit Wachstumsperspektive im Bereich der Abfallwirtschaft neu hinzu. Auf der Anleihenseite trennten wir uns mit Loxam von einem zyklischen High Yield Titel sowie von einer inflationsindexierten Bundesanleihe. Neu in das Portfolio nahmen wir Investment Grade Unternehmensanleihen von Verizon, IBM, Reckitt Benkiser, Kering, TotalEnergies und East Japan Railways auf.

Die Anleihenquote im Fonds beträgt 59%, bei einer Aktienquote von knapp 28%. Die Liquidität ist auf 10% gestiegen. Im Umfeld des Zinsanstiegs der letzten Monate sowie der aktuellen politischen Krise in den USA sehen wir uns mit dieser Allokation gut aufgestellt. Die erhöhte Liquiditätsquote ermöglicht es dem Fondsmanagement in den kommenden Monaten sich abzeichnende Investmentchancen aktiv nutzen zu können.

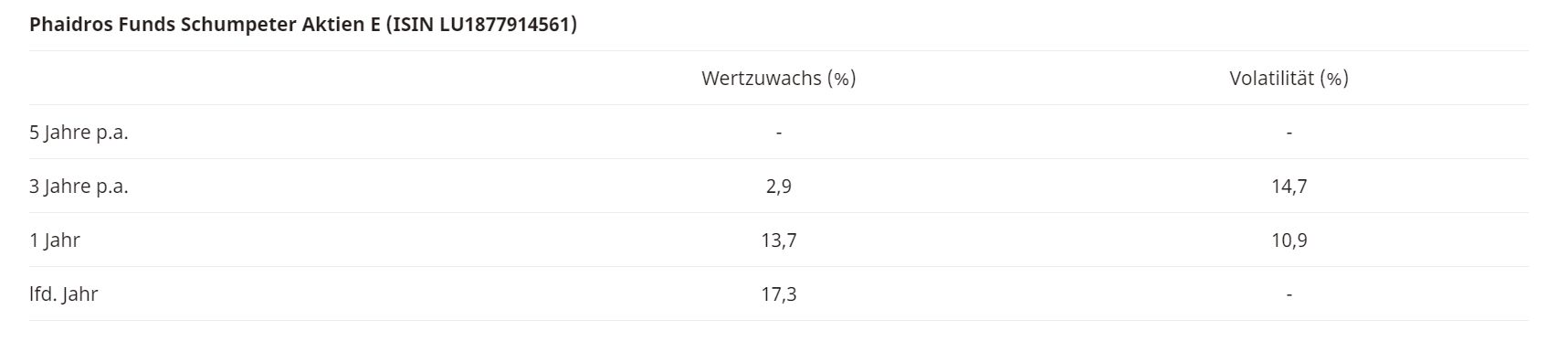

Phaidros Funds Schumpeter Aktien

Der September wurde seiner Statistik als historisch schlechtester Börsenmonat gerecht. Vor allem durch die steigenden Renditen gaben die weltweiten Aktienkurse deutlich nach. Der Phaidros Funds Schumpeter Aktien verlor je nach Anteilsklasse zwischen -1,93% und -2,00%.

Auch wenn der Fonds im Berichtsmonat insgesamt negativ abschloss, so milderte die ausgewogene Schumpeter-Aufstellung des Portfolios den Rückgang merklich ab. Brookfield Renewable Partners (-12%) ist als Betreiber und Entwickler langfristiger Infrastrukturprojekte stärker vom Zinsanstieg betroffen. Zusätzlich belastete die Nachricht, dass ein Großaktionär die geplante Übernahme des australischen Versorgers Origin Energy verhindern möchte. Die Aktien der DHL Group (-11%) und von LVMH (-9%) verloren aufgrund der Sorgen um die konjunkturelle Dynamik in China stärker als der Gesamtmarkt. Die Gewinner im Fonds waren Airbnb (+6%) sowie Novartis und Lululemon (beide jeweils +4%). Lululemon legte nach Veröffentlichung der Quartalszahlen zu Monatsbeginn kräftig zu. Investoren honorierten den erkennbaren Wachstumskurs bei gleichzeitig hoher Profitabilität. Das Gesamtportfolio des Fonds blieb im September weitgehend stabil. Wir stockten lediglich die Position in Cisco Systems weiter auf.

Die Aktienquote im Phaidros Funds Schumpeter Aktien liegt bei knapp 96%. Der Fonds ist somit weitgehend investiert. Wir gehen davon aus, dass der schwache September ein saisonales Phänomen bleiben wird. Mit der anstehenden Berichtssaison der Unternehmen erwarten wir wieder positive Impulse und einen guten Übergang ins Jahresende.

Phaidros Funds Fallen Angels

Der Phaidros Funds Fallen Angels gab im September, je nach Anteilsklasse zwischen -0,62% und -0,67% nach. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 0,29%. Die Rendite 10-jähriger Bundesanleihen tendierte kräftig nach oben und schloss den Monat bei 2,84%, der höchste Stand seit 2011.

In diesem Marktumfeld führte die Anleihe von Rakuten (+16%) auch im September die Gewinnerliste an. Die Stabilisierung des operativen Geschäfts und der mögliche Teilverkauf des Kreditkartenbereichs beruhigten die Investoren nachhaltig. Die Anleihen von Aroundtown (+8%) und Citycon (+8%) profitierten von einer besseren Geschäftsentwicklung im ersten Halbjahr aufgrund steigender Mieteinnahmen. AMS-Osram Anleihen (+8%) stiegen aufgrund einer erfolgreich durchgeführten Kapitalerhöhung, mit der die Finanzierung der geplanten Transformation des Unternehmens weitgehend sichergestellt ist. Vor allem die langlaufenden Anleihen im Portfolio wurden durch den Zinsanstieg in Mitleidenschaft gezogen – zu nennen sind hier Eli Lilly (-7%) und Siemens (-6%).

Wir nutzen den Zinsanstieg in den USA, um die kurzlaufende US-Staatsanleihe im Portfolio in eine Anleihe der HSBC mit längerer Laufzeit zu tauschen. Zudem verkauften wir die Anleihen der zyklischen Unternehmen Synthomer und Progroup. Dafür nahmen wir eine langlaufende französische Staatsanleihe neu in das Portfolio auf und erhöhten damit die Zinsduration. Weiterhin stockten wir die Anleihe von Intrum weiter auf. Das Unternehmen kündigte an, die Dividende bis auf weiteres zu streichen und eine deutliche Schuldenreduzierung über die nächsten Jahre anzustreben. Die Duration des Portfolios liegt nun bei 5,6 Jahren, und der High Yield Anteil im Portfolio beträgt 54%.

Die durchschnittliche Verzinsung im Portfolio liegt bei 7,3%. Mit einer Liquidität von etwa 4% ist der Fonds weitestgehend investiert. Einen weiteren deutlichen Zinsanstieg erwarten wir in Anbetracht der Inflationsentwicklung nicht. Vor allem in Europa erscheint das konjunkturelle Umfeld derzeit schwach. Auch gehen wir in den USA von einer graduellen konjunkturellen Abschwächung und einem Auslaufen des jüngsten Zinsanstiegs aus.

Weitere beliebte Meldungen: