Für Insights anmelden

Die globalen Anleihemärkte haben zu Beginn des Jahres 2025 eine deutliche Volatilität erlebt – insbesondere nach Präsident Trumps Zollankündigungen am Liberation Day. Sorgen über das Haushaltsdefizit und steigende Inflationserwartungen haben trotz laufender Zollverhandlungen für anhaltende Schwankungen gesorgt. Diese Volatilität schafft für Anleiheinvestoren potenziell attraktive Gelegenheiten, insbesondere in unseren Interest Rate Offense-Segmenten.

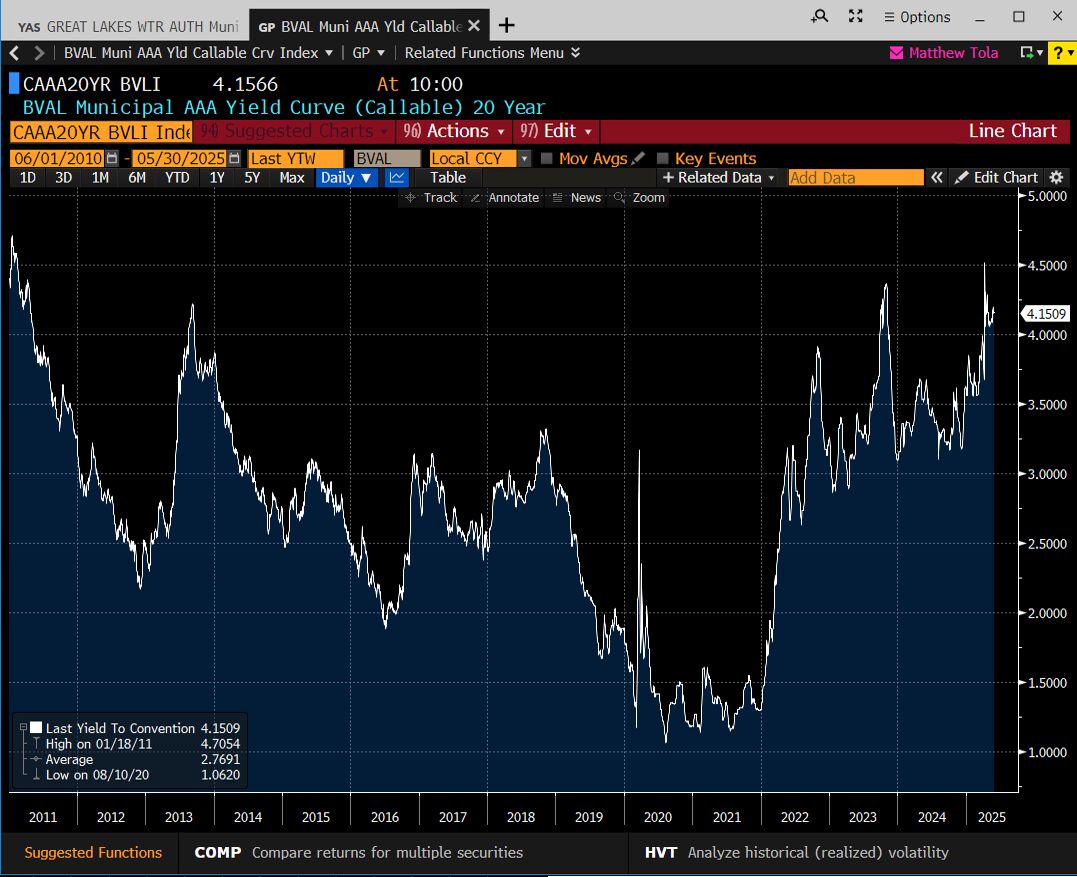

Renditen von AAA-gerateten 20-jährigen steuerfreien Kommunalanleihen (Tax-Exempt Munis) nahe historischer Höchststände

Steuerfreie Kommunalanleihen

- Die aktuelle Rendite einer AAA-gerateten, 20-jährigen steuerfreien Kommunalanleihe liegt auf einem Niveau, das in den letzten 15 Jahren nur drei Mal erreicht wurde.

- Der Renditeabstand der 20-jährigen steuerpflichtigen Äquivalentrendite gegenüber der 10-jährigen US-Treasury-Rendite befindet sich auf historisch hohem Niveau.

- Das Potenzial für einen Renditekurven-Roll am 20-jährigen Punkt der AAA-Benchmarkkurve liegt auf einem Niveau, das in den letzten 15 Jahren nur selten erreicht wurde.

„Diese Volatilität hat für Anleiheinvestoren eine potenziell attraktive Gelegenheit geschaffen…“

Am langen Ende der Treasury-Kurve werden historisch hohe Renditen und attraktive Roll-Chancen geboten

US-Staatsanleihen

Die 20-jährige US-Treasury wurde 2020 wieder eingeführt. Seitdem hat sie in der Regel mindestens so hohe Renditen geliefert wie die 30-jährige Treasury – teils sogar mehr, da sie im Vergleich zu den bevorzugteren 10- und 30-jährigen Anleihen als „Stiefkind“ gilt. Derzeit bevorzugen wir das Renditepotenzial am 20-jährigen Punkt der Kurve gegenüber der 30-jährigen, nutzen aber die längere Historie der 30-jährigen Treasury, um die relative Attraktivität des langen Endes zu veranschaulichen.

- Abgesehen von wenigen Wochen im Oktober 2023 ist die Rendite der 30-jährigen Treasury so hoch wie seit 2007 nicht mehr.

- Der Renditekurven-Roll am 30-jährigen Punkt (gemessen an der 30-10-Spanne) liegt auf dem höchsten Potenzial seit Oktober 2021. Damals lagen die Zinsen rund 300 Basispunkte unter dem heutigen Niveau.

Steuerpflichtige Kommunalanleihen

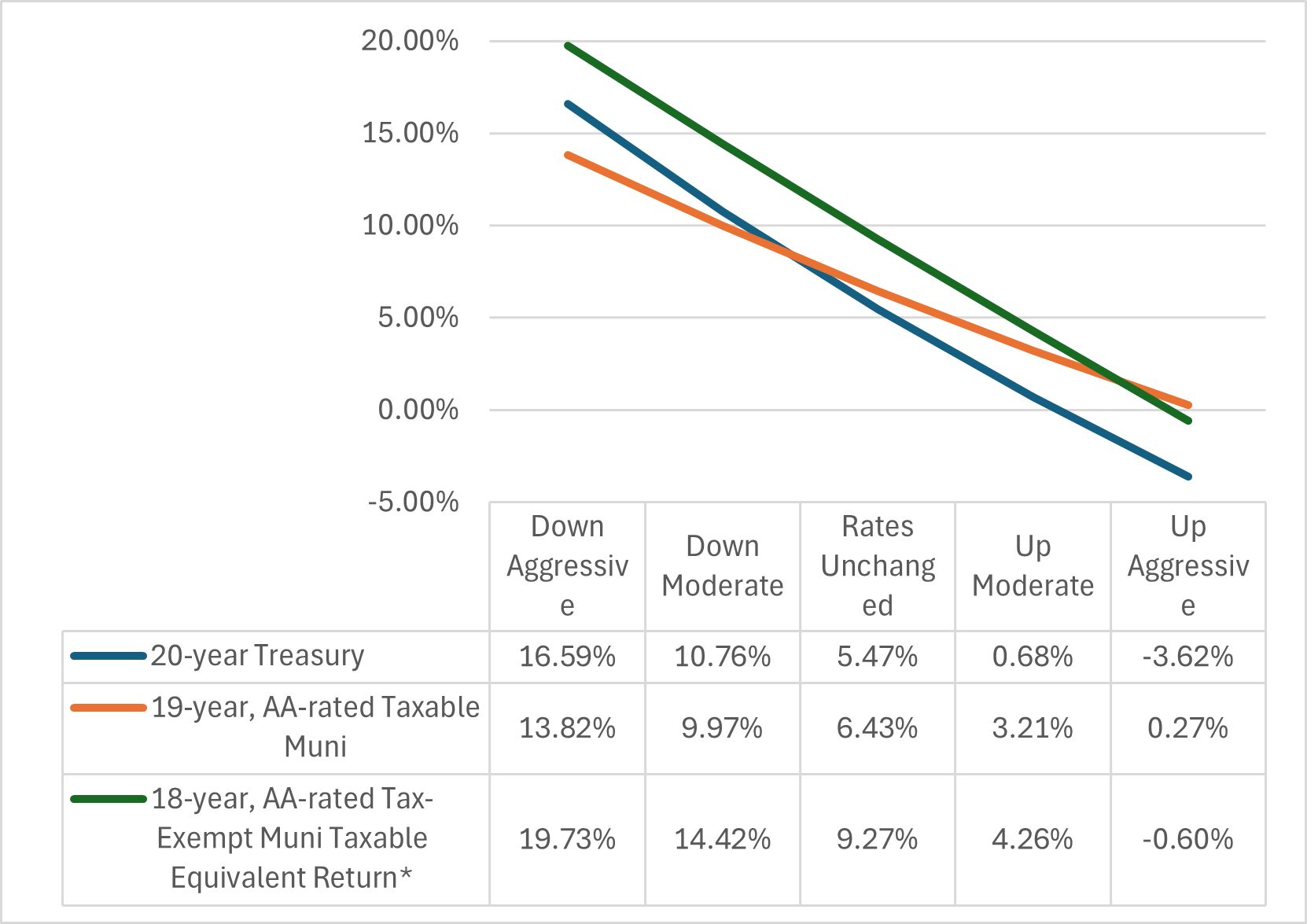

Volatilitätschancen-Formen

Quelle: PTAM, Stand: 29.05.2025. Nur zu Illustrationszwecken. Frühere Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse.

- Steuerpflichtige Kommunalanleihen notieren mit einem Spread zur Treasury-Kurve und können potenziell von derselben Steilheit profitieren, die wir am 20-jährigen Punkt der Kurve besonders attraktiv finden.

- Eine selektive Allokation in Build America Bonds kann eine hohe Kreditqualität im Portfolio beibehalten und gleichzeitig das Risiko einer Spreadausweitung begrenzen – besonders in einem Umfeld, in dem die Spreads in vielen Sektoren eng sind.

- Die durchschnittliche Rendite unserer AA-gerateten steuerpflichtigen Kommunalanleihen liegt bei rund 6% – sehr attraktiv, insbesondere angesichts der hohen Bonität dieser Anleihen.

Ein zentrales Prinzip des Shape Management besteht darin, Anleihen mit komplementären Eigenschaften in einem Portfolio zu kombinieren. Wir betrachten Anleihen mit höherer Zinssensitivität als „Offense“-Komponente. Bei hohen Renditen und steilen, attraktiven Kurvenverläufen zählen einige unserer bevorzugten Offense-Strategien zu den attraktivsten seit Jahren.

Tatsächlich lag die durchschnittliche annualisierte Rendite des S&P 500 in den letzten 20 Jahren bei rund 8,5%.

Fallen die Zinsen in den nächsten drei Jahren moderat – um etwa 50 Basispunkte pro Jahr, weniger als die durchschnittliche Schwankung innerhalb eines Jahres – könnten diese Anleihen ein Renditepotenzial von über 8,5% erzielen. Unsere bevorzugten Interest Rate Offense-Segmente bieten somit renditestarke Chancen auf Aktienniveau für hochwertige, AA-geratete Anleihen, falls die Zinsen moderat sinken.

Von Sean Dranfield, CEO – PT Asset Management

Performance Trust Total Return Bond UCITS ETF (PTAM)

Der ETF zielt darauf ab, Zugang zu US-Anleihen zu bieten und dabei die Shape Management-Methodik von PT Asset Management einzusetzen, um in steigenden wie auch fallenden Zinsumfeldern langfristige Wertentwicklung und stetiges Wachstum anzustreben.

Shape Management ist ein Investmentprozess, der Schwächen herkömmlicher Ansätze adressiert, indem er das Risiko-Rendite-Profil der zukünftigen Cashflows einer Anleihe analysiert.

Weitere beliebte Meldungen:

Frühere Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Bei einer Investition in ETFs ist Ihr Kapital Risiken ausgesetzt.