Das Gesamtvermögen der weltweit 300 größten Pensionseinrichtungen ist zum ersten Mal seit dem Ausbruch der Finanzkrise wieder rückläufig. Wie aus einer gemeinsamen Studie von Willis Towers Watson und dem US-Finanz- und Wirtschaftsmagazin „Pensions & Investments“ hervorgeht, ging das Volumen im vergangenen Jahr um 3,4 Prozent auf 14,8 Billionen US-Dollar und damit im etwa auf das Niveau von Ende 2013 zurück. „Angesichts der ständig steigenden Verbindlichkeiten sind die durchschnittlichen Resultate als schwierig anzusehen. Sie offenbaren die Herausforderungen mit denen Pensionseinrichtungen konfrontiert sind, um ihre Ziele in einem Niedrigzinsumfeld zu erreichen“, erläutert Nigel Cresswell, verantwortlich für das Investment Consulting bei Willis Towers Watson Deutschland. Die Optimierung von internen Prozessen, der effizientere Einsatz von Ressourcen sowie Kompetenzen sei nun eine wesentliche Voraussetzung, um dem zu begegnen. „Immer mehr Einrichtungen überprüfen entsprechend ihre internen Abläufe, um die Effektivität der Organisation zu verbessern“, sagt Cresswell.

Die 300 Größten machen 42 Prozent des Gesamtvermögens aus

Insgesamt haben die 300 größten Pensionseinrichtungen, zu denen Pensionskassen, Pensionsfonds, Versorgungswerke, Unterstützungskassen und Contractual Trust Arrangements (CTA) zählen, im vergangenen Jahr zusammen 42 Prozent aller Vermögen für die Altersversorgung ausgemacht. Im Krisenjahr 2008 war das Gesamtvermögen um 12,6 Prozent auf 10,4 Billionen US-Dollar gesunken und legte seitdem bis Ende 2015 kumuliert um fast 19 Prozent zu. Starke Jahre waren hingegen für Pensionseinrichtungen 2010 mit knapp plus elf Prozent und 2012 mit einem Anstieg um fast zehn Prozent.

Nach Typen unterteilt machen leistungsorientierte Pensionspläne („Defined Benefit Plan“) zwar zwei Drittel des verwalteten Vermögens aus. Hybrid-Pläne, also Pensionsfonds die sowohl Komponenten von leistungsorientierten und beitragsorientierten Pensionsplänen beinhalten, verzeichneten aber im vergangenen Jahr als einzige ein Wachstum. Hybrid-Pläne legten um fast 14 Prozent zu. Ihr Anteil liegt macht aber insgesamt knapp ein Prozent aus.

Meisten Gelder werden in den USA verwaltet

Insgesamt nach Herkunftsländern betrachtet machen die USA mit 38,3 Prozent den höchsten Anteil am Gesamtvermögen der 300 größten Pensionseinrichtungen aus. Allerdings sind die Vereinigten Staaten mit 131 Fonds auch am stärksten vertreten. Europa folgt auf Platz zwei mit 27,6 Prozent und die Region Asien-Pazifik macht rund ein Viertel aus. Mit Blick auf die Anzahl unter den größten 300 sind mit 27 die meisten Pensionseinrichtungen Europas in Großbritannien heimisch. In der Euro-Zone liegen die Niederlande mit zwölf Einrichtungen an der Spitze. Aus Deutschland sind neun Einrichtungen vertreten. Diese machen 1,5 Prozent aus am Gesamtvermögen der Top 300 aus und liegen damit 0,1 Prozentpunkte vor der Schweiz.

Seit 2014 eine deutsche Einrichtiung wengier im Ranking

„Beim Erwirtschaften von Renditen stehen deutsche Investoren wegen der strengeren regulatorischen und steuerlichen Vorschriften vor größeren Hürden“, erklärt Cresswell. Dies schränke ihre Möglichkeiten im Vergleich mit anderen internationalen Investoren ein. „Es wäre wünschenswert, wenn auch deutsche Investoren in der Lage wären, ein größeres Spektrum an Anlagemöglichkeiten zu nutzen. Damit wäre gewährleistet, nicht nur dass sie im internationalen Vergleich Schritt halten können, sondern auch ihre langfristigen Ziele effizienter erreichen können.“

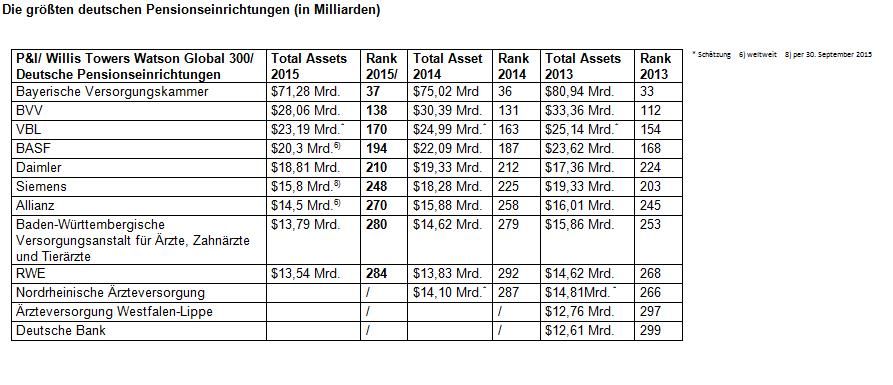

Die größte deutsche Pensionseinrichtung, die Bayerische Versorgungskammer, belegt mit 71,71 Millionen US-Dollar weltweit Platz 37 (siehe Tabelle1). Waren 2013 elf und 2014 noch zehn deutsche Einrichtungen in dem Ranking vertreten, sind es im vergangenen Jahr lediglich neun gewesen (siehe Tabelle1).

Japanischer Pensionsfonds weitherin auf Platz 1

Wie bereits in den vergangenen Jahren ist auch 2015 der staatliche Government Pension Investment Fund aus Japan mit einem Vermögen von 1,163 Billionen US-Dollar weltweit auf Platz eins. Die globale Nummer zwei und zugleich auch die europäische Nummer eins ist der norwegische staatliche Pensionsfonds mit 866 Milliarden US-Dollar an verwaltetem Vermögen. „Insgesamt gab es über die vergangenen zehn Jahre deutliche Verschiebungen im Gesamtranking. Ein Unterscheidungsmerkmal der führenden Pensionseinrichtungen ist ihre schnelle Anpassungsfähigkeit und Bereitschaft, ,First-Mover‘ zu sein“, beschreibt Cresswell. Dazu investierten sie in ein breites Spektrum von Renditequellen mit intelligenter Verwendung ihres Fee-Budgets, um das Maximum auszuschöpfen „Sie zahlen niedrige Kosten für Marktbeta und nutzen zusätzlich lediglich ein teureres aktives Management, wenn sie von der Alpha-Generierung überzeugt sind“, sagt Cresswell.

Insgesamt haben sich die 20 größten Pensionsfonds besser entwickelt als das Gesamtranking. Mit einem Minus von 2,2 Prozent waren die Verluste der 20 größten um knapp 1,2 Prozent geringer als der allgemeine Durchschnitt der 300 größten. Die 27 staatlichen Pensionsfonds (siehe Tabelle), deren Vermögen Ende 2015 zusammen 4,2 Billionen US-Dollar ausmachten, gaben mit einem Verlust von 0,8 Prozent im Schnitt sogar noch weniger nach. Allerdings haben Staatsfonds, die in dem Ranking nicht enthalten sind, nach Angaben des Sovereign Wealth Funds (SWF) Institute im vergangenen Jahr ein durchschnittliches Plus von 0,4 Prozent erwirtschaftet.

Norwegischer Pensionsfonds in Europa am stärksten im Plus

Das Vermögen des norwegischen Pensionsfonds, in den der norwegische Staatsfonds investiert, stieg zwischen 2010 und 2015 in US-Dollar um 9,5 Prozent an und hat über diesen Betrachtungszeitraum nach dem chinesischen staatlichen National Social Security Fonds (Platz 6) mit einem Plus von knapp 18 Prozent am stärksten zugelegt. Die durchschnittliche Wachstumsrate für europäische Pensionsfonds lag bei 3,6 Prozent – und damit 2 Prozentpunkte niedriger als der Durchschnitt von US-Pensionsfonds.

Neben dem Pensionsfonds aus Norwegen finden sich unter den 20 größten europäischen Pensionsfonds mit dem rund 385 Milliarden US-Dollar schweren ABP-Fonds und dem PFZW-Fonds mit etwa 186 Milliarden US-Dollar zwei Pensionsfonds aus den Niederlanden wieder. Der ATP-Pensionsfonds aus Dänemark rangiert mit rund 107 Milliarden US-Dollar auf Platz 19. Mit insgesamt sieben Pensionsfonds dominieren die USA die vordersten 20 Plätze.

Weitere beliebte Meldungen: