Aktive Fonds 2024: Mehrheit bleibt hinter der Benchmark zurück

Scope hat rund 2000 aktiv verwaltete Aktienfonds analysiert und deren Performance mit der jeweiligen Benchmark verglichen. Das Ergebnis ist ernüchternd: Nur 386 Fonds erzielten eine Outperformance nach Kosten, was einer Quote von 19,1% entspricht. Die Zahlen verdeutlichen, dass es für Fondsmanager zunehmend schwerer wird, durch aktives Management eine Mehrrendite zu generieren.

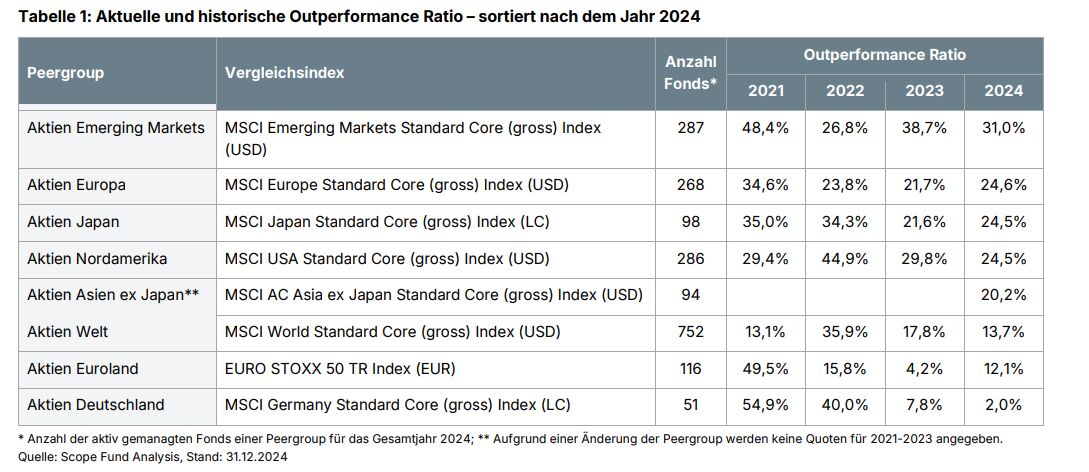

Die Analyse zeigt zudem, dass vier der acht untersuchten Peergroups sowohl anzahl- als auch volumengewichtet schlechter abschnitten als im Vorjahr. Dies deutet darauf hin, dass sich das Marktumfeld für aktives Management insgesamt verschlechtert hat. Dennoch gibt es einzelne Kategorien, in denen Fondsmanager bessere Ergebnisse erzielten als im Vorjahr.

Emerging Markets mit der höchsten Erfolgsquote

Mit einer Outperformance-Quote von 31% belegten Emerging Markets-Fonds den Spitzenplatz. Dennoch fiel der Anteil erfolgreicher Fonds gegenüber 2023 (38,7%) zurück. „Dass selbst in der besten Peergroup weniger als ein Drittel der Fonds besser als die Benchmark war, zeigt, wie anspruchsvoll das Marktumfeld für aktive Manager bleibt“, heißt es in der Scope-Analyse.

Ein entscheidender Faktor für den Erfolg in dieser Peergroup war 2024 die Gewichtung chinesischer Aktien. Während Fonds, die 2023 chinesische Titel untergewichtet hatten, überdurchschnittlich abschnitten, war 2024 das Gegenteil der Fall: Chinesische Aktien holten auf, sodass Fonds mit einer stärkeren Gewichtung großer chinesischer Unternehmen wie Tencent, Alibaba oder Meituan besser abschnitten.

Euroland-Fonds mit stärkster Verbesserung

Während die meisten Peergroups stagnierende oder rückläufige Quoten verzeichneten, legten Aktienfonds für die Eurozone um 7,9 Prozentpunkte zu. Trotzdem bleibt die Erfolgsquote mit 12,1% niedrig – nur etwa jeder achte Fonds übertraf seine Benchmark.

Ein Grund für diese Verbesserung war die vergleichsweise schwache Entwicklung des Vergleichsindex EURO STOXX 50, der 2024 nur 11% zulegte – ein deutlicher Rückgang gegenüber dem Vorjahr (22,2%). Fonds, die gezielt auf Sektoren oder Regionen mit überdurchschnittlicher Performance setzten, konnten hier einen Vorteil erzielen. Besonders erfolgreich waren laut Scope Fonds mit einer Übergewichtung italienischer Aktien, die 2024 um 20,3% zulegten, während französische Titel aufgrund politischer Unsicherheiten kaum wuchsen.

Deutsche Aktienfonds abgeschlagen

Besonders schwach schnitten Fonds mit Fokus auf deutsche Aktien ab. Lediglich 2% übertrafen ihren Vergleichsindex – ein deutlicher Rückgang gegenüber 2023 (7,8%). Die volumengewichtete Erfolgsquote lag sogar bei nur 0,1%.

Laut Scope ist der Hauptgrund hierfür die schwache Entwicklung deutscher Nebenwerte. Viele aktiv gemanagte Fonds mischen Small und Mid Caps bei, um von potenziell höheren Wachstumsraten zu profitieren. Da deutsche Nebenwerte 2024 jedoch unterdurchschnittlich abschnitten, belastete dies die Fondsperformance erheblich.

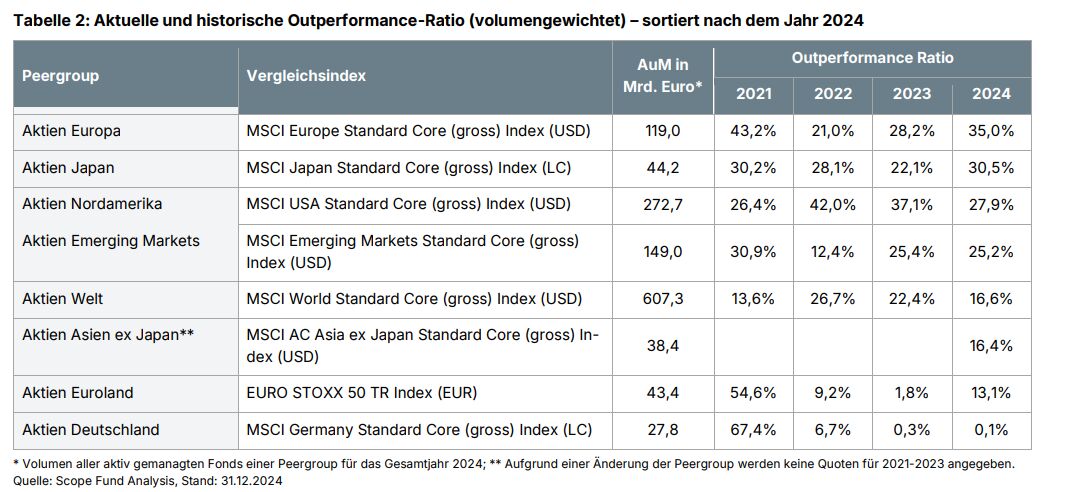

Volumengewichtete Analyse zeigt gemischtes Bild

Eine separate Analyse unter Berücksichtigung des verwalteten Vermögens zeigt: In fünf Peergroups waren größere Fonds tendenziell erfolgreicher, während in drei Gruppen kleinere Fonds die Nase vorn hatten.

Besonders auffällig ist, dass Emerging Markets-Fonds zwar nach Anzahl die höchste Erfolgsquote aufweisen, volumengewichtet aber nur im Mittelfeld liegen. Das bedeutet, dass vor allem kleinere Fonds eine Outperformance erzielten, während größere Produkte tendenziell hinter der Benchmark blieben. Umgekehrt war es bei europäischen Aktienfonds, bei denen größere Fonds erfolgreicher waren als kleinere.

Langfristige Performance unter Druck

Über fünf Jahre betrachtet erreichten durchschnittlich 14,5% der Fonds eine Outperformance, über drei Jahre nur 11,7%. „Die Marktverwerfungen der letzten Jahre – von Inflation und Zinserhöhungen bis zu geopolitischen Krisen – haben aktive Manager besonders gefordert“, so Scope.

Die aktuelle Analyse zeigt, dass aktive Fondsmanager in volatilen Märkten zunehmend Schwierigkeiten haben, nachhaltige Mehrrenditen zu erzielen. Während es einzelnen Peergroups gelingt, überdurchschnittliche Quoten zu erreichen, bleibt der Anteil der Outperformer insgesamt auf niedrigem Niveau. Damit dürfte die Debatte um den Nutzen aktiven Managements gegenüber passiven Strategien weiter anhalten.

Lesen Sie hier die vollständige Studie.

Weitere beliebte Research-Beiträge: