Reale Aktienkurse auf dem Niveau von 2000 - trotz eingebrochener Ölpreise und höherer Unternehmensgewinne

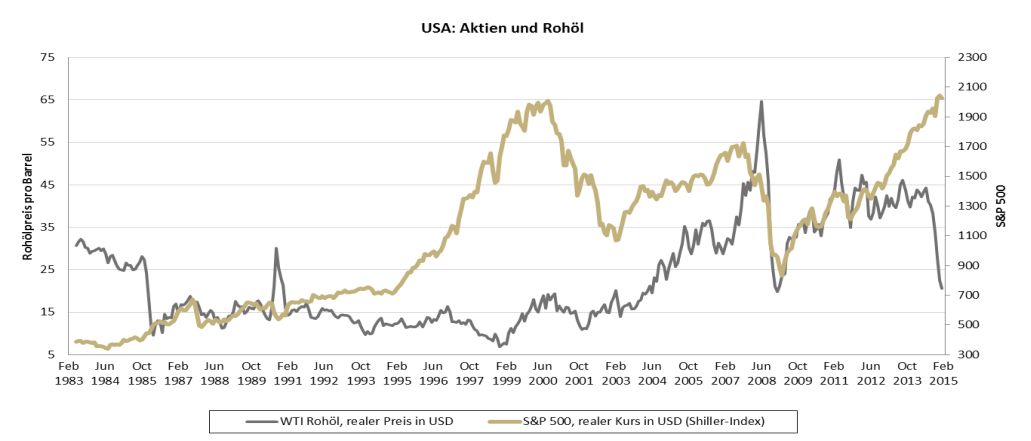

Die nächste Grafik zeigt den Kursverlauf des S&P 500 (Daten von Prof. Robert Shiller) und des Ölpreises auf inflationsbereinigter Basis.

Dem grossen Bullmarkt der 1980er-1990er ging ein ähnlich deutlicher Rückgang des Ölpreises voraus (wobei der reale Preis 1980 bei 100 USD notierte). Mit der Stabilisierung des Ölpreises auf tiefem Niveau gewann ab 1983 auch die Aktienhausse sukzessive an Schwung. In der zweiten Hälfte der 1990er setzte schliesslich eine Phase übertriebenen Optimismus ein. Danach verlief die Entwicklung an den Finanzmärkten sehr volatil: Es gab zwei intensive Abwärtsphasen und zwei Bullmärkte, wobei der zweite seit 2009 anhält. Trotzdem haben US-Aktien auf inflationsadjustierter Basis erst kürzlich das Niveau von 2000 erreicht - und dies, obwohl Unternehmensgewinne und Dividenden die damaligen Stände heute um rund 45% bzw. 75% übertreffen (ebenfalls inflationsbereinigt). Letzteres unterscheidet die aktuelle Situation übrigens von der Rallye in der zweiten Hälfte der 1990er, als die Stimmung derart überschwänglich war, dass Erträge und Dividenden jahrelang den Aktienkursen deutlich hinterherhinkten. Ob und wie lange US-Aktien freilich weiterhin so stark wie seit 2009 laufen werden, sei dahingestellt - gewiss sollten und werden Börsen in anderen Regionen früher oder später aufholen, wie es beispielsweise seit Anfang Jahr für Euroraum-Aktien zutrifft. Dass der aktuelle US-Bullmarkt jedoch grundsätzlich noch mehrere Jahre anhalten könnte, kann angesichts des zusätzlichen Rückenwindes, den die zuletzt deutlich tieferen Rohstoffpreise bieten, keinesfalls ausgeschlossen werden.

Mikio Kumada, Global Strategist bei LGT Capital Partners

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.