Trend: Von Ausschlusskriterien zu Impact Investing

Bruno Bertocci verfügt über mehr als 35 Jahre an Erfahrung in der Investment Industrie: Nach 15 Jahren Tätigkeit im Rockefeller Family Office und einigen Jahren bei Stein Roe & Farnham, stieß Bertocci 1998 als Global Equity Portfolio Manager zu UBS Asset Management. 2007 übernahm Bertocci als Head of Sustainable Equities Team die Leitung sämtlicher Nachhaltigkeits-Aktienfondsprodukte sowie von SRI-Mandatslösungen. Auf die Frage, wie sich das Thema „Nachhaltiges Investieren“ über diesen Zeitraum entwickelt hat und welche Sub-Trends zunehmend in den Vordergrund gerückt sind, verweist Bertocci insbesondere auf die zunehmende Bedeutung von positivem Screening und Impact Investing: „Während sich Nachhaltigkeits-Strategien in den frühen Jahren fast ausschließlich auf die Anwendung von negativen Screening-Methoden und Ausschlusskriterien fokussierten und dadurch zu einem weit verbreiteten Standard entwickelt haben, rücken nun zunehmend positive Screening-Ansätze bis hin zu Impact Investing in den Vordergrund“, erklärt Bertocci im Rahmen eines Exklusiv-Interviews mit e-fundresearch.com.

Nachhaltigkeitskriterien gewinnen global an Bedeutung

Bertocci betont, dass die zunehmende Bedeutung und Förderung von Nachhaltigkeit schon lange nicht mehr nur ein rein europäisches oder westliches Phänomen ist, sondern sich mittlerweile zu einem globalen Trend entwickelt hat: „Ganz egal, ob China oder Skandinavien, jeder verfolgt das gleiche Ziel (...) wenn auch über unterschiedliche Wege und in unterschiedlichen Geschwindigkeiten.“, so Bruno Bertocci im Interview mit e-fundresearch.com.

Als konkretes Beispiel aus der Finanzwelt nennt Bertocci den Trend zu einer zunehmenden Beachtung von Corporate Governance Kriterien am japanischen Aktienmarkt.

Warum jeder rationale Investor Nachhaltigkeitskriterien beachten sollte

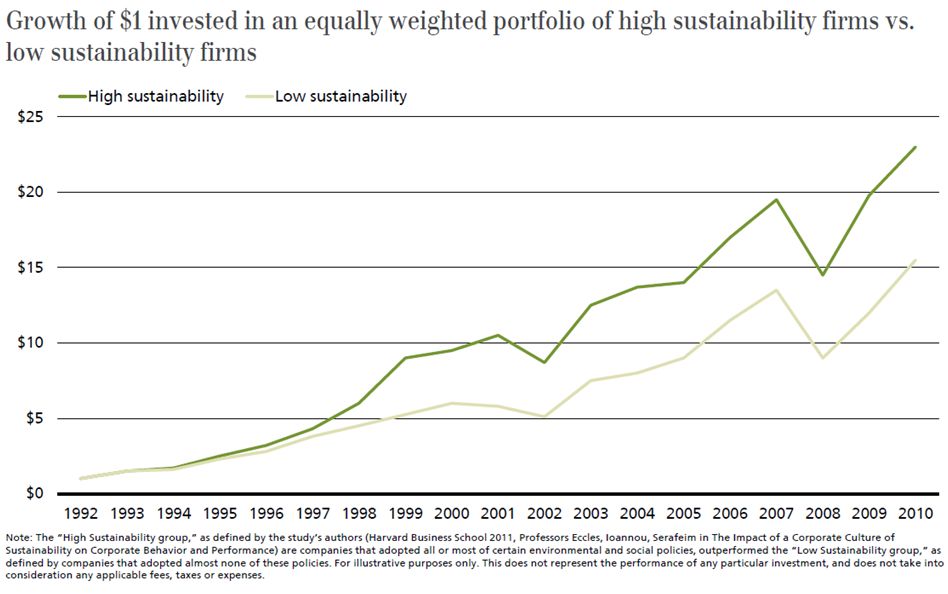

Der Trend zu zunehmendem positiven Screening lässt sich laut Bertocci auch aus rein ökonomischen und kapitalistischen Beweggründen einfach erklären. Unter Verweis auf empirische Studien (beispielsweise „The Impact of a Corporate Culture of Sustainability on Corporate Behavior and Performance“ (Harvard Business School) – siehe auch Chart unten) argumentiert der UBS Fondsmanager, dass Unternehmen mit hohen Nachhaltigkeitsrankings ihre (aus einer SRI-Sichtweise) „schlechteren“ Pendants signifikant outperformen können:

Beachtung von Nachhaltigkeitskriterien ermöglicht robustere Prognosen

Für Bruno Bertocci hat die Berücksichtigung von Nachhaltigkeitskriterien innerhalb eines Investmentprozesses an und für sich rein gar nichts mit Philanthropie & Co. zu tun: „In der Finanzindustrie und insbesondere im Asset Management und im Stock-Picking dreht sich nahezu alles um Zukunftsprognosen und Schätzungen. Wenn mir die Berücksichtigung von Nachhaltigkeitskriterien nun zusätzliche Informationen verschaffen und dabei helfen kann, robustere Prognosemodelle zu erstellen und die Zukunft dadurch vorhersehbarer zu machen, warum sollte ich mich dieser Möglichkeit dann als rationaler Investor nicht bedienen?“, so Bertocci.

„Shared Value“: Der neue Kapitalismus

Der UBS Fondsmanager und Head of Sustainable Equities verweist in diesem Zusammenhang auf niemand geringeren als den „Strategie-Guru“ Michael E. Porter („Porters Five Forces“) und dessen „Shared Value Concept“. Demnach können Unternehmen, die nachhaltig agieren und der Gesellschaft einen Nutzen generieren („Creation of Shared Value“), einen strategischen Wettbewerbsvorteil und in weiterer Folge eine gesteigerte Profitabilität erzielen. Einmal mehr betont Bertocci, dass es sich bei Nachhaltigkeits- und Shared Value Konzepten also per se nicht um eine philanthropische Denkweise, sondern vielmehr um eine neue beziehungsweise optimiertere Form des Kapitalismus handelt.

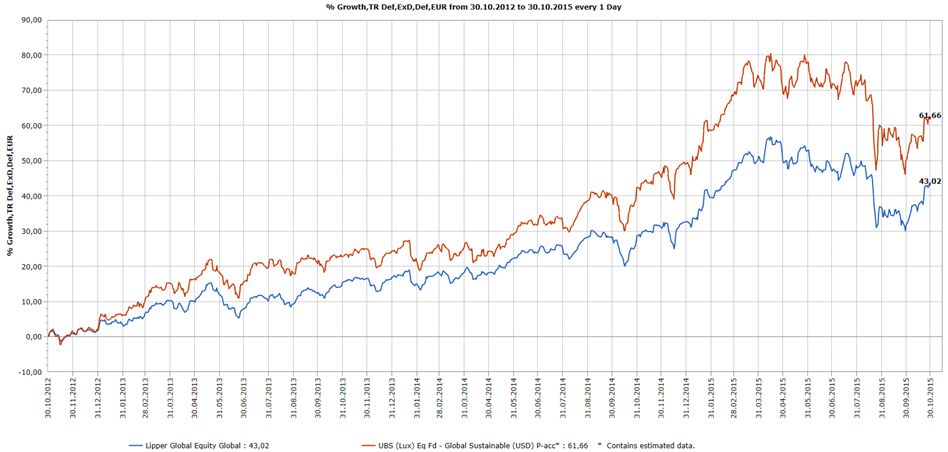

Fondsstrategie im Performance-Check: Peer-Group Durchschnitt konventioneller globaler Aktienfonds deutlich hinter sich gelassen

Dass sich die theoretischen Konzepte von Bruno Bertocci bislang auch in der Praxis erfolgreich umsetzen ließen, zeigt ein Blick auf die Performance des von Bertocci gemanagten globalen Aktienfonds „UBS (Lux) Equity Fund - Global Sustainable (USD) (LU0076532638)“ – sowohl auf 3-Jahressicht als auch auf 5-Jahressicht konnte der Manager den Peer-Group Durchschnitt konventioneller globaler Aktienfonds komfortabel hinter sich lassen:

5-Jahresentwicklung: UBS (Lux) Equity Fund - Global Sustainable (USD) (LU0076532638)

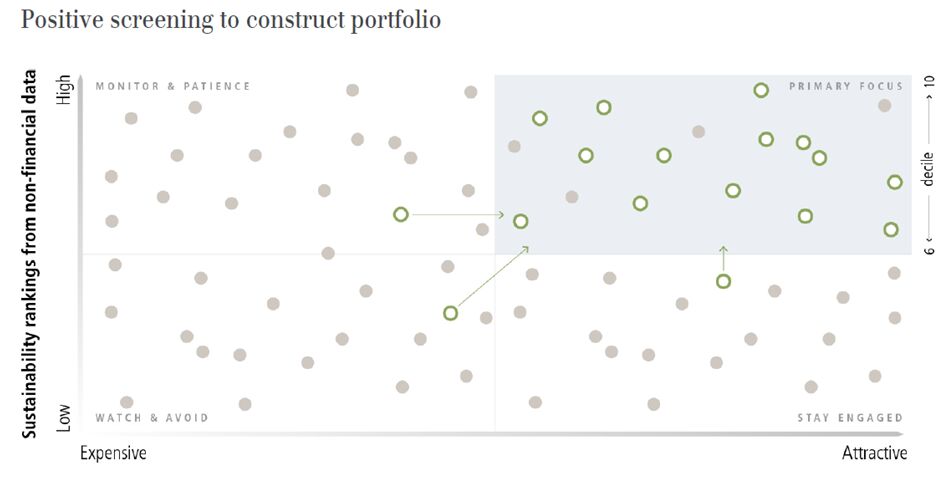

Im Rahmen der Investmentstrategie des UBS (Lux) Equity Fund - Global Sustainable Fonds bedient sich Bertocci eines positiven Screening-Ansatzes, welcher sich auf Unternehmen fokussiert, die innerhalb eines zweidimensionalen Scoring-Modells sowohl auf Basis einer Fundamental-Analyse als auch mit einem hohen Nachhaltigkeitsrating überzeugen können. Um die Zusammensetzung der Nachhaltigkeitsratings nachvollziehen zu können, verzichtet Bertocci auf externe Ratinganbieter und baut auf eine hauseigene Datenbank, welche sämtliche Konstituenten des MSCI World mit einem laufend aktualisierten Nachhaltigkeitsscore versieht.

Das Portfolio des Benchmark-unabhängigen und nach einem Bottom-Up Ansatz gemanagten UBS (Lux) Equity Fund - Global Sustainable Fonds besteht aus durchschnittlich 70 Positionen und soll sich laut Bertocci als Core-Allokation für globale Aktien eignen. Per Ende September 2015 liegt der Active Share der Strategie bei 89.8% vs. MSCI World.

Weiterführende Artikel:

-) UBS tritt der RE100-Initiative bei

-) Erste Asset Management CEO: "Nachhaltig veranlagen bedeutet Verantwortung übernehmen"

-) Was können nachhaltige Investments leisten?

Weitere beliebte Meldungen: