Die Aktienmärkte trotzten auch im Juni der gemischten Nachrichtenlage, der S&P 500 (+6,0%) und NASDAQ 100 (+5,8%) handelten nochmals deutlich positiv. Der NASDAQ 100 verzeichnete mit einer Performance von 38,8% das zweitbeste Halbjahr seiner Geschichte, lediglich „getoppt“ vom zweiten Halbjahr 1999. Gerade in den letzten Wochen wurden daher auch vermehrt Parallelen zwischen der Dotcom-Blase und der aktuellen KI-Euphorie gezogen. Die europäischen Aktienmärkte blieben im Juni ein wenig zurück, der DAX (+1,5%) und der Euro STOXX 50 (+2,6%) beendeten den Monat jedoch ebenfalls leicht positiv. Die Rendite von US-Staatsanleihen mit 10 Jahren Restlaufzeit stieg über den Monat um 0,19% auf 3,83%.

Wie vom Markt erwartet, hat die FED im Juni den Leitzins nicht weiter angehoben, gleichzeitig aber die Zinserwartungen bis zum Jahresende erhöht. Die in Aussicht gestellte weitere Straffung der Geldpolitik haben die Aktienmärkte bisher gut aufgenommen, schließlich wird die US-Konjunktur immer noch von einer robusten Konsumlaune gestützt. Bei genauerem Hinschauen ist am Arbeitsmarkt zwar eine Abschwächung erkennbar, jedoch keine besorgniserregende Dynamik. Gleichzeitig geht der Preisdruck weiter zurück, so dass sich die US-Wirtschaft weiterhin auf dem schmalen Pfad hin zu einem „Soft Landing“ befindet. In Europa geht es konjunkturell stärker abwärts, während die Inflation, zumindest in der Kernrate, im Juni leicht gestiegen ist. Die Divergenz zwischen den einzelnen Ländern innerhalb der Eurozone nimmt zu. So befindet sich die Inflation in Spanien bereits unter dem Zentralbankziel von 2%, während in Deutschland der Preisanstieg im Jahresvergleich immer noch bei über 6% liegt. Dies macht die weitere geldpolitische Ausrichtung für die EZB nicht leichter.

Es ist Konsens, dass die FED und die EZB die Zinsen im Juli nochmals anheben werden. In den USA könnte es die letzte Zinsanhebung in diesem Zyklus sein, in Europa vermutlich noch nicht. Für die Märkte steht jedoch die wirtschaftliche Entwicklung im Vordergrund. Die große Anpassung des Zinsregimes liegt hinter uns, und der weitere Leitzinspfad ist somit eher ein Detail im großen Bild. Wir meiden daher zyklische Sektoren und haben bei einigen stark gestiegen Aktien Gewinne realisiert. Die Portfolien sind fokussiert auf profitable Tech-Werte und stabile Unternehmen aus dem Gesundheitssektor sowie aus dem Konsumgüterbereich. Mit dieser Portfoliostruktur sind wir auch bei einem möglichen konjunkturellen Abschwung gut aufgestellt. Trotz der Kursanstiege seit Jahresbeginn findet man in diesen Bereichen noch gute Unternehmen zu fairen Bewertungen. Die häufig als Warnsignal zitierte fehlende „Marktbreite“ ist aus dieser Perspektive eher ein Segen.

Phaidros Funds Balanced

Die starke Aufwärtsbewegung an den Börsen setzte sich im Juni fort. Die wachsende Zuversicht in ein „Soft Landing“ der Wirtschaft, insbesondere in den USA, verhalfen dem NASDAQ 100 (+38,8%) zu dem zeitbesten Halbjahr seiner Geschichte.

Der Phaidros Funds Balanced konnte in diesem Umfeld profitieren und gewann je nach Anteilsklasse zwischen +1,00% und +1,09%. Auch seit Jahresbeginn kann die Performance des Phaidros Funds Balanced überzeugen und liegt je nach Anteilsklasse zwischen +9,87% und +10,48%.

Im Juni hat sich das Momentum der Vormonate fortgesetzt. Deshalb überrascht es nicht, erneut Palo Alto Networks (+17%) und Shopify (+11%) auf den vordersten Plätzen der Gewinnerliste zu sehen. Neu ist Icon (+15%), die in diesem Jahr bisher eine verhaltene Kursentwicklung zeigte. Brookfield Energies tätigte im Juni Portfolio-Zukäufe und notierte in Folge schwächer (-8%). Ebenso legte MercadoLibre eine Verschnaufpause ein (-7%). Nach der vorerst gescheiterten Übernahme von Activision Blizzard durch Microsoft zeichnen sich langwierige Auseinandersetzungen vor Gericht ab. Wir veräußerten diese Position daher und stockten im Gegenzug SS&C auf.

Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 0,52%. Die Rendite 10-jähriger Bundesanleihen tendierte nach oben und beendete den Monat 11 Basispunkte höher bei 2,39%. Die Anleihe von Carnival (+7%) verzeichnete aufgrund der robusten Nachfrage nach Kreuzfahrten und dem Rückgang der Energiepreise den größten Kursanstieg.

Die Aktien- und Anleihenquote im Phaidros Funds Balanced liegt mit 61% respektive 32% auf dem Niveau des Vormonats. Mit dem 3. Quartal beginnt die Urlaubssaison und damit das historisch gesehen schwächste Quartal an den Börsen. Nach den fulminanten ersten beiden Quartalen wäre eine geordnete Konsolidierung auf dem derzeitigen Niveau eine wünschenswerte Entwicklung.

Phaidros Funds Conservative

Der Phaidros Funds Conservative legte über den Monat, je nach Anteilsklasse, zwischen +0,43% und +0,46% zu. Auch seit Jahresbeginn kann die Performance des Phaidros Funds Conservative überzeugen und liegt je nach Anteilsklasse zwischen +7,06% und +7,27%.

Die Aktien im Portfolio stiegen im Berichtsmonat im Schnitt um 3,2%. Auf der Anleihenseite gaben die Staatsanleihen (-0,5%) etwas nach, was durch die Unternehmensanleihen (+0,6%) kompensiert werden konnte. Die XETRA-Gold Position handelte in Euro zum Monatsultimo 5,0% tiefer.

Der MSCI World Index in Euro beendete den Monat mit einem Plus von 3,36%. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) handelte 0,52% höher.

Auch im Juni waren Technologieunternehmen gefragt. Palo Alto Networks (+17%) verzeichnete dabei wie schon im Mai den stärksten Kursanstieg im Portfolio. Die aktuell positive Geschäftsentwicklung beflügelt die mittelfristigen Erwartungen der Analysten, so dass die Gewinnerwartungen für das kommende Geschäftsjahr seit Mai um mehr als 10% gestiegen sind. Auch Intuitive Surgical (+9%) und SS&C (+7%) entwickelten sich stark. Nach den sehr guten Entwicklungen seit Jahresbeginn legten die Aktien von Salesforce (-8%) und Alphabet (-5%) im Juni jedoch eine Verschnaufpause ein.

Mit dem Verkauf der Aktien von ASML und der Deutschen Post, nun umfirmiert in DHL Group, reduzierten wir im Juni die Aktienquote leicht. Dafür nahmen wir Investment Grade Anleihen von Hewlett Packard, Pfizer und Daimler Truck neu in das Portfolio auf. Das Kreditrisiko im Portfolio reduzierten wir durch den Verkauf der Anleihen von Energizer und der Nachranganleihe von La Poste.

Die Anleihequote im Fonds liegt nun bei 64%, die Aktienquote bei knapp 28%. Mit einer Liquidität von gut 4% ist der Fonds weitgehend investiert. Mitte Juli steht wieder die amerikanische Zentralbank im Fokus. Die letzte FED-Sitzung vor der Sommerpause wird von den Investoren mit Spannung erwartet, vor allem da es weitere Klarheit zum Zinspfad bis Jahresende geben sollte.

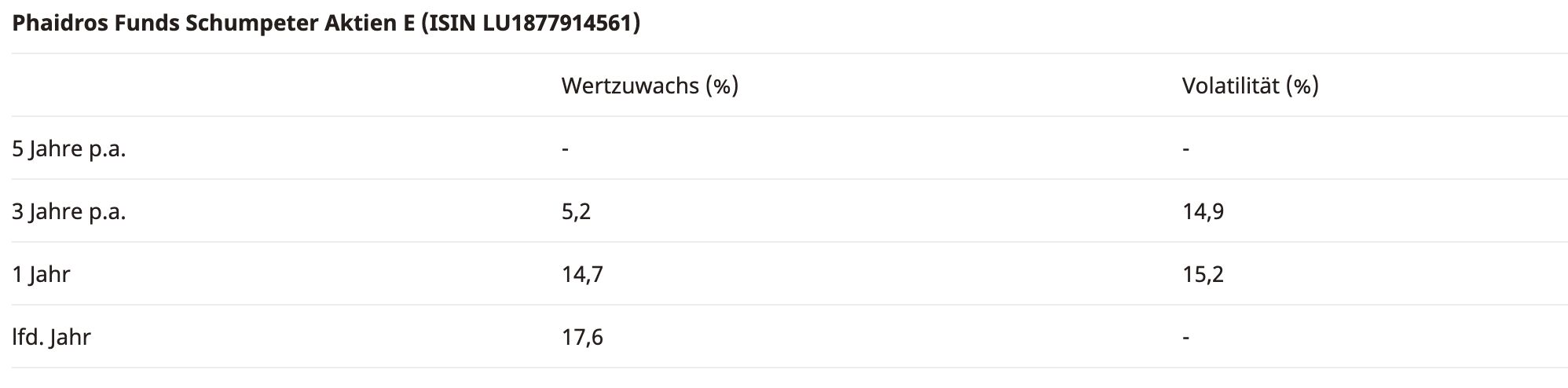

Phaidros Funds Schumpeter Aktien

Die starke Aufwärtsbewegung an den Börsen setzte sich im Juni fort. Die wachsende Zuversicht in ein „Soft Landing“ der Wirtschaft, insbesondere in den USA, verhalfen dem NASDAQ 100 (+38,8%) zu dem zeitbesten Halbjahr seiner Geschichte.

Der Phaidros Funds Schumpeter Aktien konnte in diesem Umfeld profitieren und gewann je nach Anteilsklasse zwischen +1,75% und +1,83%. Auch seit Jahresbeginn kann die Performance des Phaidros Funds Schumpeter Aktien überzeugen und liegt je nach Anteilsklasse zwischen +17,09% und +17,72%.

Im Juni hat sich das Momentum der Vormonate fortgesetzt. Deshalb überrascht es nicht, erneut Palo Alto Networks (+17%) und Shopify (+11%) auf den vordersten Plätzen der Gewinnerliste zu sehen. Neu ist Icon (+15%), die in diesem Jahr bisher eine verhaltene Kursentwicklung zeigte. Brookfield Energies tätigte im Juni Portfolio-Zukäufe und notierte in Folge schwächer (-8%). Ebenso legte MercadoLibre eine Verschnaufpause ein (-7%). Nach der vorerst gescheiterten Übernahme von Activision Blizzard durch Microsoft zeichnen sich langwierige Auseinandersetzungen vor Gericht ab. Wir veräußerten diese Position daher und stockten im Gegenzug SS&C auf.

Die Aktienquote im Phaidros Funds Schumpeter Aktien liegt mit 94% leicht über dem Niveau des Vormonats. Mit dem 3. Quartal beginnt die Urlaubssaison und damit das historisch gesehen schwächste Quartal an den Börsen. Nach den fulminanten ersten beiden Quartalen wäre eine geordnete Konsolidierung auf dem derzeitigen Niveau eine wünschenswerte Entwicklung.

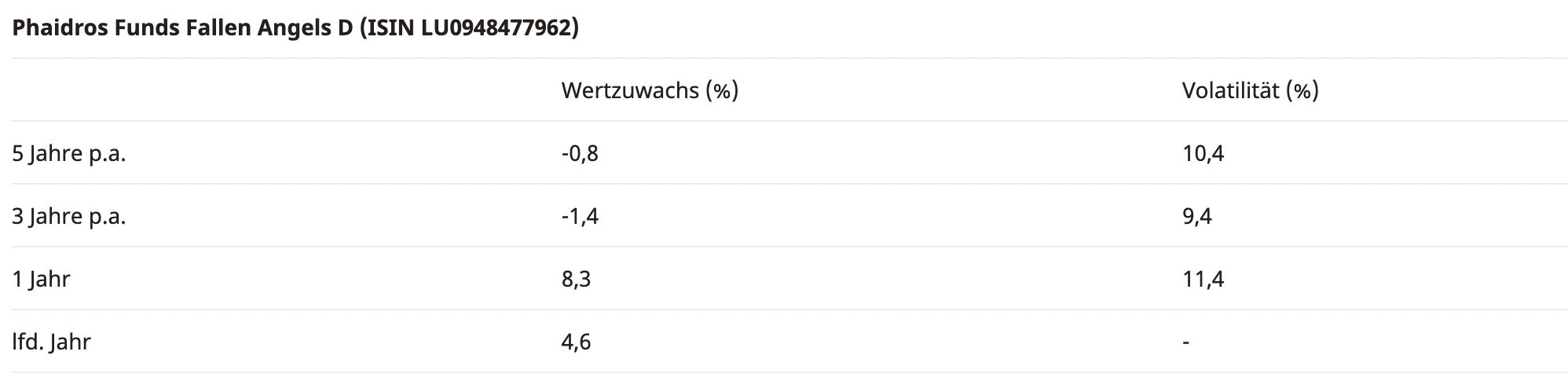

Phaidros Funds Fallen Angels

Der Phaidros Funds Fallen Angels legte im Juni, je nach Anteilsklasse zwischen +0,63% und +0,68% zu. Auch seit Jahresbeginn kann die Performance des Phaidros Funds Fallen Angels überzeugen und liegt je nach Anteilsklasse zwischen +4,31% und +4,68%.

Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 0,52%. Die Rendite 10-jähriger Bundesanleihen tendierte nach oben und beendete den Monat 11 Basispunkte höher bei 2,39%.

Die Anleihe des Immobilienunternehmens Aroundtown (+8%) erholte sich trotz des leicht gestiegenen Zinsniveaus. Die Preise am deutschen Immobilienmarkt stabilisierten sich zuletzt und das Heizungsgesetz wird in etwas moderaterer Form eingeführt. Die Anleihe von Carnival (+7%) verzeichnete aufgrund der robusten Nachfrage nach Kreuzfahrten und dem Rückgang der Energiepreise den größten Kursanstieg. Die Nachranganleihe von Rakuten (+13%) gab die Vormonatsgewinne wieder ab. Die Nutzerzahlen im Mobilfunkgeschäft wachsen weiterhin nicht so stark wie erhofft, so dass die zuletzt positive Stimmung in Folge der Kapitalerhöhung wieder abnahm.

Im Juni veräußerten wir die Anleihen von Rekeep, Loxam, Victoria Plc und der Dometic Group. Zudem reduzierten wir die Position in der Progroup AG. Dafür kauften wir Investment Grade Anleihen von BPCE, Booking Holdings und Vonovia mit längerer Restlaufzeit. Durch die Umschichtungen erhöhten wir weiter die Zinsduration und reduzierten das zyklische Kreditrisiko.

Die durchschnittliche Verzinsung im Portfolio liegt weiterhin bei gut 8%. Mit einer Liquidität von knapp 4% ist der Fonds voll investiert. Die letzte FED-Sitzung vor der Sommerpause wird von den Investoren mit Spannung erwartet, vor allem da es weitere Klarheit zum Zinspfad bis Jahresende geben sollte.

Lesen Sie hier das vollständige Reporting.

Weitere beliebte Meldungen: