Das Momentum des bemerkenswert guten ersten Halbjahres 2023 hat sich an den Aktienmärkten im Juli fortgesetzt. Der S&P 500 (+2,9%) und der NASDAQ 100 (+3,6%) legten weiter zu. Unterstützt von der soliden US-Berichtsaison und der zunehmenden Wahrscheinlichkeit eines „Soft Landings“ der US-Wirtschaft notierten beide Indizes wieder nahe ihres Allzeithochs zum Jahresende 2021. Die europäischen Märkte konsolidierten im Juli, der DAX-Index (+0,6%) und der EURO STOXX 50 (+0,3%) bewegten sich im Vergleich zum Vormonat kaum. Die Rendite von US-Staatsanleihen mit 10 Jahren Restlaufzeit stieg über den Monat um 0,12% auf 3,96%.

Wie vom Markt antizipiert, erhöhten die FED und EZB die Zinsen im Juli nochmals um 25 Basispunkte. In den USA sollte dies die voraussichtlich letzte Zinsanhebung in diesem Zyklus sein, sodass der Zinsgipfel in Sicht ist. Wenngleich sich die wirtschaftliche Dynamik moderat abkühlt, deutet der weiterhin robuste Arbeitsmarkt in Verbindung mit der stabilen US-Konsumlaune und dem Fortschreiten des Desinflationsprozesses auf ein „Soft Landing“ der US-Wirtschaft hin. In Europa erhöhte die Zentralbank die Leitzinsen zuletzt auf ein Niveau von 3,75%, formulierte den Ausblick jedoch weniger falkenhaft. Diese geldpolitischen Straffungsmaßnahmen waren bereits im Markt eingepreist und führten dementsprechend kaum zu Kursbewegungen.Zudem berichteten im Juli knapp die Hälfte der Unternehmen in den USA und Europa ihre Quartalszahlen. Der Großteil der Unternehmen übertraf die Gewinnschätzungen, wobei dies auf eine Kombination aus niedrigen Erwartungen und sich verbessernden Fundamentaldaten zurückzuführen ist. Große Überraschungen blieben jedoch aus und führten zu einer bislang geräuschlosen Berichtsaison. Ähnlich zum letzten Quartal konnten jedoch wieder die großen Tech-Unternehmen ihre Stärke beweisen, wohingegen vor allem zyklische Sektoren in Europa mit ihren vorgelegten Quartalszahlen enttäuschten.

Ein ähnliches Bild erwarten wir für die anhaltende Berichtssaison im August. Aus diesem Grund halten wir an unserer aktuellen Allokation in profitable Technologieunternehmen, stabilen Werten aus dem Gesundheitssektor sowie in Unternehmen aus dem Basiskonsumgütersektor fest. Unser Basisszenario des „Soft Landings“ in den USA und den damit einhergehenden Gewinnsteigerungen im nächsten Jahr bleibt bestehen. Jedoch halten wir in den kommenden Wochen einen Rücksetzer an den Märkten für durchaus möglich und würden dies als Chance zum Einstieg bei fair bewerteten (Wachstums-)Aktien nutzen.

Phaidros Funds Balanced

Mit Rückenwind von positiven Inflations- und Arbeitsmarktdaten setzte sich die Aufwärtsbewegung an den Börsen auch im Juli fort. Besonders die Technologiewerte konnten einmal mehr überzeugen. Der Phaidros Funds Balanced profitierte von dieser Tendenz und gewann je nach Anteilsklasse zwischen +1,74% und +1,84%.

Die Berichtssaison zum zweiten Quartal 2023 erfüllte bis Ende Juli die niedrigen Markterwartungen ohne größere Ausreißer. Entsprechend homogen zeigte sich auch die Spreizung zwischen den Gewinnern und Verlierern im vergangenen Monat. So wird die Gewinnerliste von PayPal (+12%) angeführt, deren Ergebnisse zum 2. Quartal erst Anfang August veröffentlicht werden. Bereits berichtet und davon profitiert haben ADP (+11%) und Alphabet (+10%). Nennenswerte Verlierer gab es im Berichtsmonat nicht. Schwächster Wert war SS&C (-5%). Nach einer Rally von über +80% verkauften wir Shopify, vor allem auch, da wir die aktuelle Bewertung als zu hoch einschätzen.

Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 1,12%. Die Rendite 10-jähriger Bundesanleihen tendierte nach oben und beendete den Monat 10 Basispunkte höher bei 2,49%. Die Anleihe der Deutschen Bank (+9%) erholte sich im Berichtsmonat im Zuge der positiv berichteten Quartalszahlen des Bankensektors. Die Wandelanleihe von Upstart Holdings gewann ebenfalls nennenswert (+7%). Weiterhin unter Druck stand die Anleihe von SBB (-6%) und wie im Vormonat auch setzte sich das negative Momentum bei der Rakuten Anleihe fort (-5%).

Die Aktienquote im Phaidros Funds Balanced liegt mit 61% wie auch die Anleihenquote mit 31% auf dem Niveau des Vormonats. Mit dem 3. Quartal beginnt die Urlaubssaison und damit das historisch schwächste an den Börsen. Nach den fulminanten ersten beiden Quartalen wäre eine geordnete Konsolidierung auf dem derzeitigen Niveau eine wünschenswerte Entwicklung.

Phaidros Funds Conservative

Der Phaidros Funds Conservative legte über den Monat, je nach Anteilsklasse, zwischen +1,42% und +1,46% zu. Die Aktien im Portfolio stiegen im Schnitt um 0,9%, die Staatsanleihen gewannen 0,2% und die Unternehmensanleihen legten um 1,9% zu. Die Gold-Position handelte in Euro zum Monatsultimo 1,6% höher.

Zum Vergleich: Der MSCI World Index in Euro beendete den Monat mit einem Plus von 2,5% und der europäische High Yield Index (Bloomberg Pan-European High Yield Index) handelte 1,1% höher.

Auf der Aktienseite waren die Verlierer des letzten Jahres die Gewinner des Berichtmonats Juli. Die Aktien von PayPal (+12%) und Vonovia (+10%) verzeichneten dabei den stärksten Kursanstieg im Portfolio. Beide Werte profitierten sicherlich von dem aktuell positiven Momentum. Auch die Aktien der US-Tech-Riesen Alphabet (+10%) und Salesforce (+5) entwickelten sich stark. SS&C übertraf in den berichteten Quartalsergebnissen zwar den Umsatz, verfehlte jedoch den Gewinn pro Aktie, was den Wert im Juli fallen ließ (-6%). Auch Eli Lilly (-4%) legte im Berichtsmonat eine Verschnaufpause ein.

Aus Bewertungsgründen und dem starken Kursanstieg im letzten Quartal verkauften wir die Intuitive Surgical Aktie. Den Rücksetzer der ASML Aktie im Juli nutzten wir für einen Zukauf. Einzelne Segmente am europäischen High Yield Markt haben sich seit Jahresanfang kräftig erholt. Die aktuelle Bewertung in einigen zyklischen Sektoren bieten daher in Anbetracht des schwierigen konjunkturellen Ausblicks kaum noch Kurspotenzial im Anleihebereich. Wir verkauften deshalb unter anderem die Anleihen von Dometic Group, Mahle, der ProGroup und der Aareal Bank. Dagegen nahmen wir die Investment-Grade Anleihe von Vinci sowie Anleihen der A1 Towers Holding und der CRH SMW Finance auf.

Die Anleihequote im Fonds liegt weiter bei 63%, die Aktienquote bei knapp 28%. Mit einer Liquidität von gut 6% ist der Fonds weitestgehend investiert. Vor der Sommerpause wird die Berichtsaison im August von den Investoren mit Spannung verfolgt. Hier werden weitere Erkenntnisse über die Gewinnentwicklung der Unternehmen erwartet.

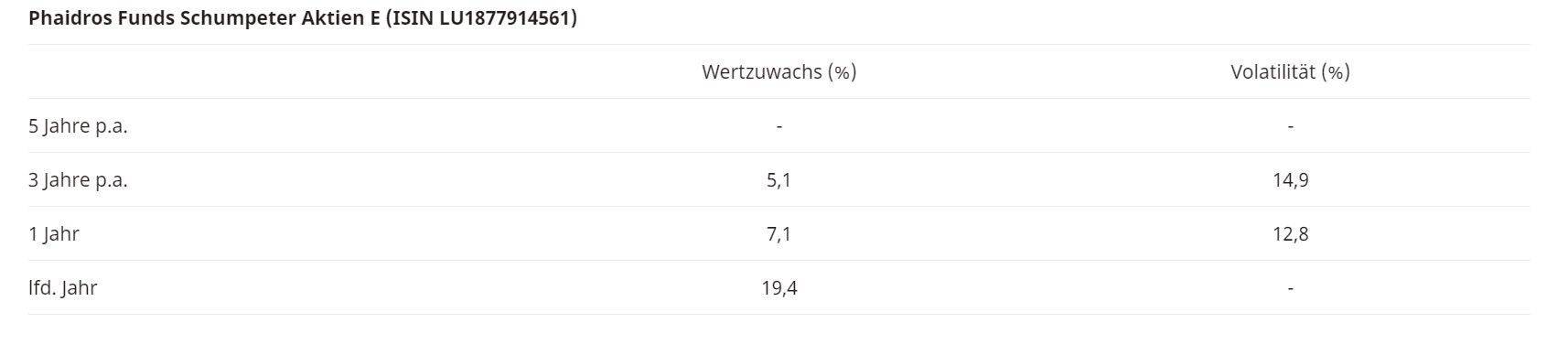

Phaidros Funds Schumpeter Aktien

Mit Rückenwind von positiven Inflations- und Arbeitsmarktdaten setzte sich die Aufwärtsbewegung an den Börsen auch im Juli fort. Besonders die Technologiewerte konnten einmal mehr überzeugen. Der Phaidros Funds Schumpeter Aktien profitierte von dieser Tendenz und gewann je nach Anteilsklasse zwischen +1,98% und +2,06%.

Die Berichtssaison zum zweiten Quartal 2023 erfüllte bis Ende Juli die niedrigen Markterwartungen ohne größere Ausreißer. Entsprechend homogen zeigte sich auch die Spreizung zwischen den Gewinnern und Verlierern im vergangenen Monat. So wird die Gewinnerliste von PayPal (+12%) angeführt, deren Ergebnisse zum 2. Quartal erst Anfang August veröffentlicht werden. Bereits berichtet und davon profitiert haben ADP (+11%) und Alphabet (+10%). Nennenswerte Verlierer gab es im Berichtsmonat nicht. Schwächster Wert war SS&C (-5%). Nach einer Rally von über +80% verkauften wir Shopify, vor allem auch, da wir die aktuelle Bewertung als zu hoch einschätzen.

Die Aktienquote im Phaidros Funds Schumpeter Aktien liegt mit 89% unter dem Niveau des Vormonats. Mit dem 3. Quartal beginnt die Urlaubssaison und damit das historisch schwächste an den Börsen. Nach den fulminanten ersten beiden Quartalen wäre eine geordnete Konsolidierung auf dem derzeitigen Niveau eine wünschenswerte Entwicklung.

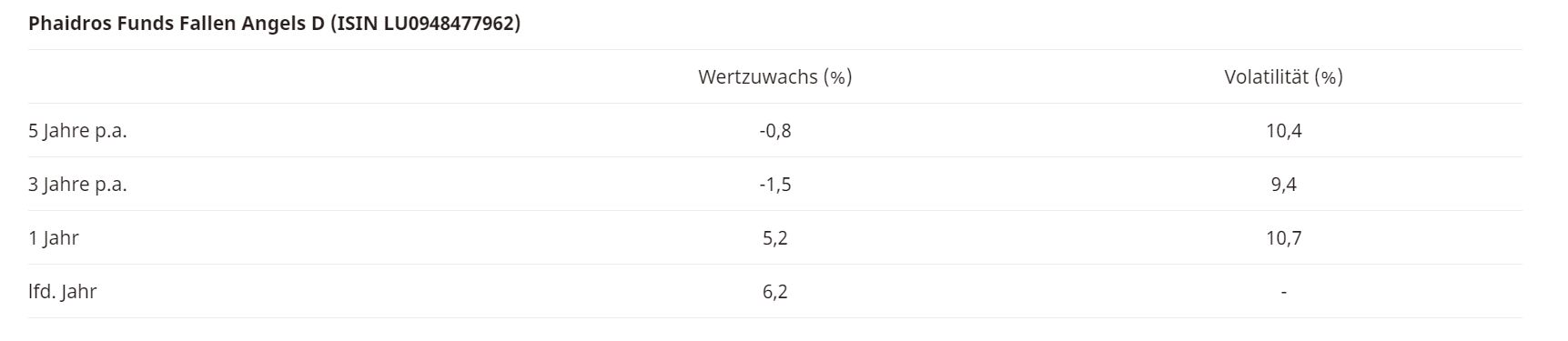

Phaidros Funds Fallen Angels

Der Phaidros Funds Fallen Angels legte im Juli, je nach Anteilsklasse zwischen +1,57% und +1,64% zu. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 1,1%. Die Rendite 10-jähriger Bundesanleihen tendierte nach oben und beendete den Monat 10 Basispunkte höher bei 2,49%.

Die Anleihe der Deutschen Bank (+9%) erholte sich im Berichtsmonat im Zuge der positiv berichteten Quartalszahlen des Bankensektors. Auch die Anleihe von Mahle (+8%) gewann im Juli, nachdem das Unternehmen einige Aufträge für Wasserstoffmotoren gewinnen konnte. Die Wandelanleihe von Upstart Holdings (+7%) profitiere durch die enthaltende Aktien-Umwandlungsoption und der zugrundeliegenden Jahresperformance von +420%, ausgelöst durch das Momentum bei „Long Duration Assets“. Aufgrund zunehmender Liquiditätssorgen und Bewertungsabschlägen des Bestandportfolios gab die Anleihe von SBB im Juli weiter nach (-6%). Wie im Vormonat gab auch die Rakuten-Anleihe weiter nach (-5%).

Im Juli nahmen wir größere Anpassungen im Portfolio vor. Einzelne Segmente am europäischen High Yield Markt haben sich seit Jahresanfang kräftig erholt. Die aktuelle Bewertung vor allem in einigen zyklischen Sektoren bieten daher in Anbetracht des schwierigen konjunkturellen Ausblicks kaum noch Kurspotenzial. Wir verkauften daher unter anderem die Anleihen von PHM Group, Primo Water, Cheplapharm und Dufry. Zudem reduzierten wir die Positionen in Synthomer und Digi Communications. Dagegen kauften wir Investment-Grade Anleihen von Nestlé, Linde, Eli Lilly, JP Morgan und der Aareal Bank. Weiterhin stockten wir unseren Bestand in AMS-Osram und der Nachranganleihe von Telefónica weiter auf. Die Duration des Portfolios ist durch die Anpassungen auf über 5 Jahre gestiegen und der Fonds ist nun ausgewogener zwischen Kreditrisiko und Zinsrisiko allokiert.

Die durchschnittliche Verzinsung im Portfolio liegt weiterhin bei gut 7%. Mit einer Liquidität von etwa 6% ist der Fonds voll investiert. Vor der Sommerpause wird die Berichtsaison im August von den Investoren mit Spannung verfolgt. Hier werden weitere Erkenntnisse über die Gewinnentwicklung der Unternehmen erwartet.

Weitere beliebte Meldungen: