4.) Was bedeutet dies für den türkischen Lira Anleger? Gegenüberstellung von Chancen und Risiken

Wir erwarten weiterhin kurzfristig einen volatilen türkischen Kapitalmarkt, der vor allem von der zukünftigen Geldpolitik der globalen Notenbanken abhängig ist. Bei einer Rückkehr der Diskussion um den potentiellen Ausstieg aus dem Quantitative Easing werden „Risky Assets“ im Allgemeinen und türkische Aktien im Besonderen wieder unter Druck geraten. Ob die für die Türkei wichtigen internationalen Investoren wieder das Vertrauen zurückfinden werden, hängt insbesondere auch an der weiteren Entwicklung wesentlicher Wirtschafts- und Finanzindikatoren der Türkei und der Notenbankpolitik der türkischen Nationalbank ab. Erst wenn die Emerging Markets ihre Leitzinsen deutlich erhöht haben, werden die in den vergangenen Jahren verbesserten Rahmenbedingungen zum Tragen kommen.

Durch die erfolgte Abwertung der TRY hat sich jedoch die von uns zum Jahresanfang festgestellte Überwertung gegenüber dem USD bzw. EUR abgebaut. Mittlerweile rentieren türkische Staatsanleihen mit einem deutlich höheren Renditeniveau quer über alle Laufzeiten, die für das eingegangene Wechselkursrisiko aus unserer Sicht wieder eine fairere Kompensation bietet. Auch wenn Anleger volatile Wochen erwarten können, so spricht vor allem der langfristige Ausblick wieder für eine positivere Einschätzung von türkischen Assets. Wir erwarten keine Krise so wie in den vergangenen Jahrzehnten, denn die Rahmenbedingungen haben sich über die Zeit auch in der Türkei deutlich verbessert. Durch den freien Lauf der Wechselkurse kann sich das Land entsprechend den Leistungsdaten anpassen, auch wenn die Abwertung für internationale Investoren schmerzhaft ist – so ist dieses Ventil wichtig um eine weitreichende Finanz- oder Bankenkrise zu vermeiden. Des Weiteren ist der türkische Bankensektor weiterhin sehr gut kapitalisiert und in einem entsprechend guten Zustand – die aktuellen Unternehmensergebnisse der einzelnen Banken bestätigen diesen Umstand.

Somit dürfen diese kurzfristigen trüben Aussichten nicht von der mittel- bis langfristigen attraktiven Kapitalmarktchancen ablenken lassen, die die Türkei weiterhin anbietet. Insbesondere die vorzügliche demographische Struktur, der geringe Schuldenstand und ihre geopolitische einzigartige Lage, die bislang immer nur als Risiko gesehen wurde und nicht als Chance, sprechen für eine erfolgreiche Fortsetzung der Türkei-Investmentstory. Trotzdem darf nicht außer Acht gelassen werden, dass es sich auch bei der Türkei um ein Schwellenland handelt, das unterschiedliche Risiken mit sich trägt. Insbesondere die geopolitischen bzw. auch politischen Risiken müssen entsprechend bewertet bzw. mögliche Verlust- und Volatilitätsphasen einkalkuliert werden. Im Vergleich zu den 90er Jahren hat sich aber das makroökonomische Investmentbild deutlich verbessert.

Festzuhalten bleibt, dass für konservative, sicherheitsorientierte Anleiheinvestoren der türkische Kapitalmarkt ein erhöhtes Risiko darstellt, da durch die Währungsperformance der in Aussicht gestellte Jahreskupon schnell zunichte gemacht werden kann. Nur für diejenigen Anleger, die dieses Risiko über längere Zeit auch tragen können und wollen, empfiehlt sich eine Beimischung in die türkische Lira. Entscheidend ist, dass die Währungsvolatilität maßgeblich die Rendite- und Risikostruktur türkischer lokaler Anleihen beeinflusst – dessen müssen sich die Investoren im Klaren sein.

Aus unserer Sicht ist ein Engagement über den türkischen Aktienmarkt zur Partizipation an den langfristigen Wachstumschancen der Türkei die attraktivere Lösung, da eine potentiell schwächere Währung über die Aktienmarktperformance ausgeglichen werden kann, zumal die exportorientierten Unternehmen durch die schwächere Währung profitieren. Darüber hinaus erhöht die Dividendenrendite von türk. Unternehmen die Attraktivität dieser Asset-Klasse. In jedem Falle empfiehlt sich aufgrund der Risikostruktur der türkischen Lira, der Tendenz des Overshootings und der schwierigen Prognostizierbarkeit ein aktives Währungsmanagement, um insbesondere Drawdownphasen zu reduzieren.

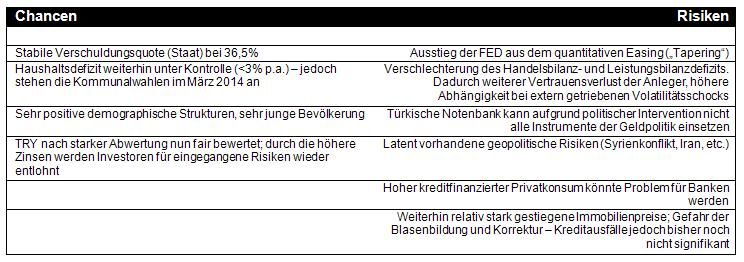

Folgende Chancen-/Risikotabelle kann für den türkischen Kapitalmarkt gezeichnet werden, wobei beide Bereiche sich aktuell gut ausgleichen:

1 | 2 | 3 | 4

Mag. Gökhan Kula, CFA, FRM | Managing Partner, CIO von MYRA Capital

Gökhan Kula ist Gründungsmitglied und Geschäftsführer der Investment Boutique MYRA Capital. Er ist Kapitalmarktexperte mit mehr als zwölf Jahren Erfahrung in der Investmentbranche. Nach unterschiedlichen leitenden Positionen im Bereich Asset Management der Walser Privatbank AG wurde er mit Gründung der Walser Privatbank Invest S.A. zum Geschäftsführer der Gesellschaft bestellt. Des Weiteren war er Verwaltungsratsmitglied verschiedener Luxemburger Investmentgesellschaften. Als Fondsmanager kann er einen sehr erfolgreichen Track Record vorweisen, der durch internationale Auszeichnungen bestätigt wird.

Über MYRA Capital

MYRA Capital ist eine unabhängige und inhabergeführte Investmentgesellschaft mit Schwerpunkt auf institutionelle Kapitalanleger. Der Fokus der Advisorytätigkeit liegt auf effizienten, systematischen und regelbasierten Investmentstrategien. Sie ist spezialisiert auf dynamische, risikokontrollierte und quantitative Asset Allocation Strategien und bietet ihre Beratungsdienstleistung international an.

Weiterführende Artikel aus dem Archiv:

Türkischer Aktienmarkt keine Einbahnstraße

Die besten Türkei-Aktienfonds

Was Putin und Erdogan verbindet

Türkei Proteste: bleibt "Investment-Story" intakt?

Türkei weiterhin interessanter als Russland (DekaBank Fondsmanager Interview)

Weitere beliebte Meldungen: