Anleihen: Sechs Strategien für die Erntezeit

Positionieren Sie Ihre Portfolios jetzt, um Chancen zu ergreifen, sobald sie sich bieten.

13.10.2025 08:14 Uhr / » Weiterlesen

ISIN: LU1037946685

Kurzbeschreibung der Fondsstrategie: Beim AB SICAV I Sust Euro Hi Yld AA USD H (LU1037946685) handelt es sich um eine von Morningstar der Kategorie "Other Bond" (Sonstige Anleihen) zugeordnete Fondsstrategie bzw. Tranche, die über einen Track-Record seit 06.03.2014 (11,62 Jahre) verfügt. Die Strategie wird aktuell von der "AllianceBernstein (Luxembourg) S.à r.l." administriert - als Fondsberater fungiert die "AllianceBernstein L.P.".

| Anteilklasse | Währung | Volumen | Insti | ETF | UCITS | Hedged | Ausschüttend |

|---|---|---|---|---|---|---|---|

| AB ...AA USD H | USD | 10,28 |

| AB ...ld A EUR | EUR | 0,34 | |||||

| AB ...ld A USD | USD | 0,18 | |||||

| AB ...A2 CHF H | CHF | 0,01 | |||||

| AB ...d A2 EUR | EUR | 5,47 | |||||

| AB ...d A2 USD | USD | 0,66 | |||||

| AB ...A2 USD H | USD | 0,63 | |||||

| AB ...AA AUD H | AUD | 0,15 | |||||

| AB ...d AA EUR | EUR | 8,68 | |||||

| AB ...d AR EUR | EUR | 0,02 | |||||

| AB ...d AT EUR | EUR | 1,94 | |||||

| AB ...d AT USD | USD | 0,01 | |||||

| AB ...AT USD H | USD | 1,42 | |||||

| AB ...ld C EUR | EUR | 0,02 | |||||

| AB ...ld C USD | USD | 0,09 | |||||

| AB ...d C2 EUR | EUR | 0,01 | |||||

| AB ...ld I EUR | EUR | 0,00 | |||||

| AB ...ld I USD | USD | 0,06 | |||||

| AB ...I2 CHF H | CHF | 0,01 | |||||

| AB ...d I2 EUR | EUR | 18,20 | |||||

| AB ...I2 GBP H | GBP | 0,01 | |||||

| AB ...d I2 USD | USD | 0,82 | |||||

| AB ...I2 USD H | USD | 0,59 | |||||

| AB ...IT USD H | USD | 0,01 | |||||

| AB ...NT USD H | USD | 0,04 |

EUR 321,41 Mio.

+ 2 weitere

Positionieren Sie Ihre Portfolios jetzt, um Chancen zu ergreifen, sobald sie sich bieten.

13.10.2025 08:14 Uhr / » Weiterlesen

Während risikoreiche Aktien die globalen Gewinne antreiben, sollten Anleger weiterhin auf robuste Unternehmen mit soliden Geschäftsmodellen setzen.

10.10.2025 16:21 Uhr / » Weiterlesen

Europa leidet unter Wohnungsmangel. Wir glauben, dass privates Kapital helfen kann.

03.10.2025 13:40 Uhr / » Weiterlesen

Seit Mittwoch ist die USA im Shutdown. Der Stopp eines Großteils der Verwaltungstätigkeit könnte sich vor allem negativ auf das Verbraucherklima auswirken, meint Eric Winograd, Chief US Economist bei AllianceBernstein. Warum eine längere Pause zudem die geldpolitischen Entscheidungen der Fed behindern könnte – und inwiefern das gerade aktuell, an einem potenziellen wirtschaftlichen Wendepunkt, fatale Folgen haben könnte, erklärt er in folgendem Kommentar.

02.10.2025 08:39 Uhr / » Weiterlesen

Blended Finance hat das Potenzial, vernachlässigte Märkte in investierbare Chancen zu verwandeln.

27.09.2025 07:56 Uhr / » Weiterlesen

Unternehmen mit verlässlichen Wachstumsprofilen könnten genau das sein, was Aktienportfolios in turbulenten Zeiten brauchen.

26.09.2025 13:08 Uhr / » Weiterlesen

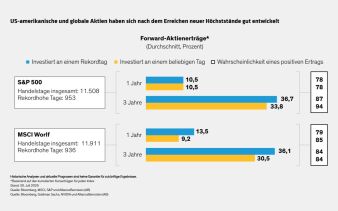

Wenn die Aktienmärkte auf Rekordhöhen steigen, ist es nur natürlich, dass Anleger Angst davor haben, mehr Geld in Aktien zu investieren. Die Angst vor einer bevorstehenden Korrektur ist oft groß. Unsere Analysen deuten jedoch darauf hin, dass Anlagen in US-amerikanischen und globalen Aktienmärkten an diesen Höchstständen überraschend beeindruckende Renditen erzielen können.

23.09.2025 08:04 Uhr / » Weiterlesen

In einer Welt der makroökonomischen Unsicherheit und der Unsicherheit an den Märkten kann die Angst, Geld zu verlieren, Anleger davon abhalten, das Ertragspotenzial von Aktien zu nutzen. Gibt es eine Möglichkeit, zuversichtlich zu bleiben, wenn die Volatilität zuschlägt? Aktienstrategien, die auf die Reduzierung des Abwärtsrisikos abzielen, können hilfreich sein. Durch den Versuch, Verluste in Abschwüngen zu reduzieren, haben diese Portfolios weniger Boden, den sie zurückgewinnen können, wenn sich der Markt erholt. Unser Team für strategische Kernaktien zeigt, wie dieses sanftere Performancemuster im Laufe der Zeit überraschend robuste Erträge liefern und Anlegern helfen kann, in Turbulenzen am Markt zu bleiben.

22.09.2025 09:05 Uhr / » Weiterlesen

| Absoluter Jahresertrag | YTD | 1 Jahr | 3 Jahre | 5 Jahre |

|---|---|---|---|---|

| AB SICAV I Sust Euro Hi Yld AA USD H | -6,76% | +2,29% | +15,47% | +25,16% |

| Vergleichsgruppen-Durchschnitt | -7,19% | +1,38% | +9,19% | +22,84% |

| Annualisierter Jahresertrag | 3 Jahre (p.a.) | 5 Jahre (p.a.) | Seit Auflage (p.a.) |

|---|---|---|---|

| AB SICAV I Sust Euro Hi Yld AA USD H | +4,91% | +4,59% | +5,77% |

| Vergleichsgruppen-Durchschnitt | +2,88% | +4,07% | N/A |

| Annualisierte Sharpe-Ratio | 1 Jahr | 3 Jahre (p.a.) | 5 Jahre (p.a.) |

|---|---|---|---|

| AB SICAV I Sust Euro Hi Yld AA USD H | 0,29 | 0,76 | 0,16 |

| Vergleichsgruppen-Durchschnitt | 0,20 | 0,48 | 0,10 |

| Annualisierte Volatilität | 1 Jahr | 3 Jahre | 5 Jahre |

|---|---|---|---|

| AB SICAV I Sust Euro Hi Yld AA USD H | +10,57% | +8,01% | +8,76% |

| Vergleichsgruppen-Durchschnitt | +10,21% | +8,16% | +8,19% |