Anleihen – Volatilität bietet Wertpotenziale

Die Trump-Ära verändert die Märkte und macht aktive Anlageansätze und Diversifikation wichtiger denn je, meinen Mark Nash, James Novotny und Huw Davies.

10.09.2025 14:53 Uhr / » Weiterlesen

ISIN: LU1508360002

Kurzbeschreibung der Fondsstrategie: Beim Deka-Industrie 4.0 TF (LU1508360002) handelt es sich um eine von Morningstar der Kategorie "Global Large-Cap Growth Equity" (Globale Wachstumsaktien) zugeordnete Fondsstrategie bzw. Tranche, die über einen Track-Record seit 20.12.2016 (8,75 Jahre) verfügt. Die Strategie wird aktuell von der "Deka International SA" administriert - als Fondsberater fungiert die "Deka Investment GmbH".

| Anteilklasse | Währung | Volumen | Insti | ETF | UCITS | Hedged | Ausschüttend |

|---|---|---|---|---|---|---|---|

| Dek...e 4.0 TF | EUR | 834,90 |

| Dek...e 4.0 CF | EUR | 5.205,03 |

EUR 6.023,26 Mio.

+ 1 weitere

Die Trump-Ära verändert die Märkte und macht aktive Anlageansätze und Diversifikation wichtiger denn je, meinen Mark Nash, James Novotny und Huw Davies.

10.09.2025 14:53 Uhr / » Weiterlesen

Das unsichere geopolitische Umfeld hat zu einem anhaltenden Anstieg der Verteidigungsausgaben und zu einer erhöhten Nachfrage nach modernen militärischen Fähigkeiten geführt.

29.08.2025 08:06 Uhr / » Weiterlesen

erinnern Sie sich noch an die Maastricht-Kriterien zum Beitritt in die Euro-Zone? Lange her, dass ein Höchstschuldenstand von 60% des Bruttoinlandsprodukts als Eintrittsticket für den gemeinsamen Währungsraum gelten sollten. Dabei werden die Schulden immer drängender und mischen die Anleihemärkte auf. In Frankreich stürzte der Premier über das Vertrauensvotum. Was jetzt an den Märkten zu erwarten ist? Mehr dazu in der neuen „Die Woche voraus“.

14.09.2025 08:02 Uhr / » Weiterlesen

Vor dem Hintergrund unsicherer US-Zinspolitik rücken europäische Anleihen in den Fokus. PGIM-Stratege Guillermo Felices sieht attraktive Opportunitäten bei Staats- und Unternehmensanleihen, insbesondere im Hochzinssegment.

15.09.2025 13:19 Uhr / » Weiterlesen

Comgest, die globale Boutique für Qualitätswachstumsaktien, hat ihr europäisches Investmentteam im ersten Halbjahr 2025 mit drei Neuzugängen erweitert und damit die Expertise im Research und Portfoliomanagement gezielt ausgebaut.

09.09.2025 10:23 Uhr / » Weiterlesen

Der Guinness Global Innovators Fund setzt auf Qualitätsunternehmen mit hoher Innovationskraft und nachhaltigem Wachstumspotenzial. Im Gespräch mit e-fundresearch.com erklären Ian Mortimer und Matthew Page, warum langfristiges Gewinnwachstum, robuste Bilanzen und klare Wettbewerbsvorteile im Zentrum ihrer Strategie stehen.

25.08.2025 10:03 Uhr / » Weiterlesen

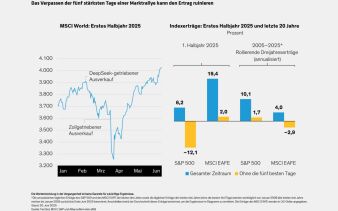

Volatilität löst bei Anlegern oft emotionale Reaktionen aus. Zwei große Ausverkäufe Anfang 2025 haben uns daran erinnert, warum es wichtig ist, diesen Reaktionen entgegenzuwirken und auch in Abschwungphasen investiert zu bleiben.

13.09.2025 07:27 Uhr / » Weiterlesen

Turbulente Monate für Tech-Investoren: DNB-Experte Erling Thune analysiert Entwicklungen rund um Apple, Microsoft, OpenAI und Halbleiterhersteller. Sein Fokus liegt auf dem Potenzial von Cloud-Diensten und generativer KI.

15.09.2025 13:18 Uhr / » Weiterlesen

| Absoluter Jahresertrag | YTD | 1 Jahr | 3 Jahre | 5 Jahre |

|---|---|---|---|---|

| Deka-Industrie 4.0 TF | -2,42% | +6,76% | +44,68% | +42,89% |

| Vergleichsgruppen-Durchschnitt | -2,49% | +3,52% | +28,69% | +40,66% |

| Annualisierter Jahresertrag | 3 Jahre (p.a.) | 5 Jahre (p.a.) | Seit Auflage (p.a.) |

|---|---|---|---|

| Deka-Industrie 4.0 TF | +13,10% | +7,40% | +10,12% |

| Vergleichsgruppen-Durchschnitt | +8,61% | +6,90% | N/A |

| Annualisierte Sharpe-Ratio | 1 Jahr | 3 Jahre (p.a.) | 5 Jahre (p.a.) |

|---|---|---|---|

| Deka-Industrie 4.0 TF | 0,42 | 0,74 | 0,21 |

| Vergleichsgruppen-Durchschnitt | 0,26 | 0,59 | 0,22 |

| Annualisierte Volatilität | 1 Jahr | 3 Jahre | 5 Jahre |

|---|---|---|---|

| Deka-Industrie 4.0 TF | +18,73% | +17,90% | +18,18% |

| Vergleichsgruppen-Durchschnitt | +15,86% | +14,77% | +15,75% |