EZB hält sich mit Zinssenkungen zurück

Die Europäische Zentralbank signalisiert Geduld bei weiteren Zinsschritten und wartet auf klarere Signale zu Handelsrisiken und Inflation.

11.09.2025 15:26 Uhr / » Weiterlesen

ISIN: LU1278537623

Kurzbeschreibung der Fondsstrategie: Beim DNCA Invest Eurose H-A USD (LU1278537623) handelt es sich um eine von Morningstar der Kategorie "USD Cautious Allocation" (USD Konservative Mischfonds) zugeordnete Fondsstrategie bzw. Tranche, die über einen Track-Record seit 18.12.2015 (9,75 Jahre) verfügt. Die Strategie wird aktuell von der "DNCA Finance" administriert - als Fondsberater fungiert die "DNCA Finance".

| Anteilklasse | Währung | Volumen | Insti | ETF | UCITS | Hedged | Ausschüttend |

|---|---|---|---|---|---|---|---|

| DNC... H-A USD | USD | 0,11 |

| DNC...se A EUR | EUR | 1.115,60 | |||||

| DNC...e AD EUR | EUR | 107,52 | |||||

| DNC...se B CHF | CHF | 0,30 | |||||

| DNC...se B EUR | EUR | 248,54 | |||||

| DNC... H-A CHF | CHF | 1,04 | |||||

| DNC... H-I CHF | CHF | 0,82 | |||||

| DNC...se I EUR | EUR | 950,28 | |||||

| DNC...e ID EUR | EUR | 2,65 | |||||

| DNC...se N EUR | EUR | 9,45 | |||||

| DNC...e ND EUR | EUR | 1,24 |

EUR 2.607,62 Mio.

+ 2 weitere

Die Europäische Zentralbank signalisiert Geduld bei weiteren Zinsschritten und wartet auf klarere Signale zu Handelsrisiken und Inflation.

11.09.2025 15:26 Uhr / » Weiterlesen

Die US-Verbraucherpreise sind im August um 0,4% gestiegen. Die jährliche Inflationsrate legte damit leicht von 2,7% auf 2,9% zu. Die jährliche Kerninflationsrate verharrte bei 3,1%. Auch im August haben die Zollanhebungen nur in geringem Maße auf die Verbraucherpreise durchgeschlagen. Die Unternehmen haben die höheren Kosten in der Breite also erneut über einen Rückgang der Margen kompensiert. In Reaktion auf die Abschwächung am Arbeitsmarkt wird die FED die Zinsen deshalb kommende Woche erstmals seit Dezember 2024 wieder senken. Auf einen aggressiven Zinssenkungszyklus sollten Investoren allerdings nicht wetten, meint Dr. Johannes Mayr, Chefvolkswirt bei Eyb & Wallwitz.

11.09.2025 15:34 Uhr / » Weiterlesen

Fidelity International hat seine Produktpalette um die neue Fundamental Equity ETF-Reihe erweitert. Zum Start wurden zwei aktiv gemanagte US-Aktien-ETFs an der Xetra-Börse gelistet: der Fidelity US Fundamental Large Cap Core UCITS ETF sowie der Fidelity US Fundamental Small-Mid Cap UCITS ETF.

03.09.2025 12:15 Uhr / » Weiterlesen

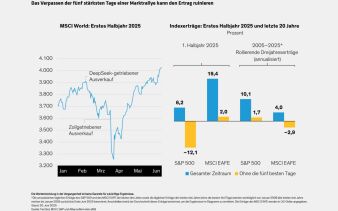

Volatilität löst bei Anlegern oft emotionale Reaktionen aus. Zwei große Ausverkäufe Anfang 2025 haben uns daran erinnert, warum es wichtig ist, diesen Reaktionen entgegenzuwirken und auch in Abschwungphasen investiert zu bleiben.

13.09.2025 07:27 Uhr / » Weiterlesen

Die Trump-Ära verändert die Märkte und macht aktive Anlageansätze und Diversifikation wichtiger denn je, meinen Mark Nash, James Novotny und Huw Davies.

10.09.2025 14:53 Uhr / » Weiterlesen

Britisches BIP stagniert im Juli: Während Dienstleistungen und Bau zulegen, belastet ein starker Einbruch im verarbeitenden Gewerbe die Aussichten. Das Pfund gerät unter Druck.

12.09.2025 12:49 Uhr / » Weiterlesen

Kupfer ist ein zentrales Industriemetall: Unverzichtbar für Verteidigung, Energiewende, Datennetze und Infrastruktur. Doch die von den USA verhängten Zölle haben die Märkte in Aufruhr versetzt: Vorgezogene Importe, steigende Lagerbestände und abrupte Kursbewegungen prägen derzeit die Preisentwicklung. Während China als größter Verbraucher und Produzent seine dominante Rolle festigt, kämpfen die USA mit Lieferkettenrisiken und Preisunsicherheit

11.09.2025 08:19 Uhr / » Weiterlesen

Obwohl die Märkte für die zweite Jahreshälfte mit Zinssenkungen der US-Notenbank rechnen, könnte die Fed ihre Geldpolitik länger straff halten. Laut State Street Investment Management bieten Investment-Grade-Anleihen in diesem Umfeld Chancen: Sie liefern gegenüber US-Staatsanleihen einen Renditeaufschlag, profitieren vom Roll-Down-Effekt und können die Empfindlichkeit gegenüber einem hohen Treasury-Angebot reduzieren.

12.09.2025 09:55 Uhr / » Weiterlesen

| Absoluter Jahresertrag | YTD | 1 Jahr | 3 Jahre | 5 Jahre |

|---|---|---|---|---|

| DNCA Invest Eurose H-A USD | -4,98% | +2,22% | +9,12% | +42,78% |

| Vergleichsgruppen-Durchschnitt | -7,50% | -0,13% | +3,92% | +23,40% |

| Annualisierter Jahresertrag | 3 Jahre (p.a.) | 5 Jahre (p.a.) | Seit Auflage (p.a.) |

|---|---|---|---|

| DNCA Invest Eurose H-A USD | +2,95% | +7,38% | +3,58% |

| Vergleichsgruppen-Durchschnitt | +1,26% | +4,24% | N/A |

| Annualisierte Sharpe-Ratio | 1 Jahr | 3 Jahre (p.a.) | 5 Jahre (p.a.) |

|---|---|---|---|

| DNCA Invest Eurose H-A USD | 0,35 | 0,41 | 0,48 |

| Vergleichsgruppen-Durchschnitt | 0,09 | 0,19 | 0,08 |

| Annualisierte Volatilität | 1 Jahr | 3 Jahre | 5 Jahre |

|---|---|---|---|

| DNCA Invest Eurose H-A USD | +9,59% | +7,73% | +7,96% |

| Vergleichsgruppen-Durchschnitt | +10,39% | +7,88% | +7,76% |